Atténuer les risques grâce à la diversification des actifs : Protection contre la volatilité

Concentration richesse dans un seul actif ou un seul secteur expose les individus à un risque important. La diversification agit comme un bouclier protecteur en répartissant les investissements entre différentes catégories d'actifs. La répartition des fonds entre les actions, les obligations, l'immobilier, les matières premières et d'autres actifs réduit l'impact des baisses du marché et protège les portefeuilles d'une volatilité excessive.

Équilibrer le portefeuille : Le pouvoir de l'allocation d'actifs

Une diversification efficace passe par une répartition judicieuse des actifs. En répartissant les investissements entre différentes catégories d'actifs en fonction de la tolérance au risque, des objectifs financiers et de l'horizon temporel, les particuliers peuvent obtenir un portefeuille bien équilibré. Une combinaison d'investissements axés sur la croissance, comme les actions, d'investissements générateurs de revenus, comme les obligations, et d'investissements alternatifs, comme l'immobilier, peut aider les particuliers à atteindre un équilibre optimal entre le risque et le rendement, en fonction de leurs objectifs spécifiques.

Explorer la diversification géographique : Tirer parti des opportunités mondiales

Limiter les investissements à un seul marché ou à une seule région peut exposer les individus à des ralentissements économiques régionaux. La diversification géographique permet de s'exposer à différentes économies, à différents environnements réglementaires et à différentes devises. Investir à l'échelle internationale permet aux particuliers de participer à la croissance mondiale et d'accéder potentiellement à des marchés présentant des profils risque-rendement différents, réduisant ainsi l'impact des fluctuations des marchés régionaux.

Découvrir la diversification sectorielle : Naviguer dans la dynamique de l'industrie

La diversification sectorielle permet d'équilibrer l'exposition aux risques spécifiques à un secteur d'activité. Les secteurs ont des performances différentes au fil du temps en raison de divers facteurs tels que les avancées technologiques, les tendances du marché ou les changements réglementaires. En investissant dans divers secteurs, tels que la technologie, la santé, l'énergie et la consommation discrétionnaire, les particuliers peuvent réduire leur exposition à un secteur donné et profiter des opportunités de croissance qui peuvent se présenter dans différents secteurs.

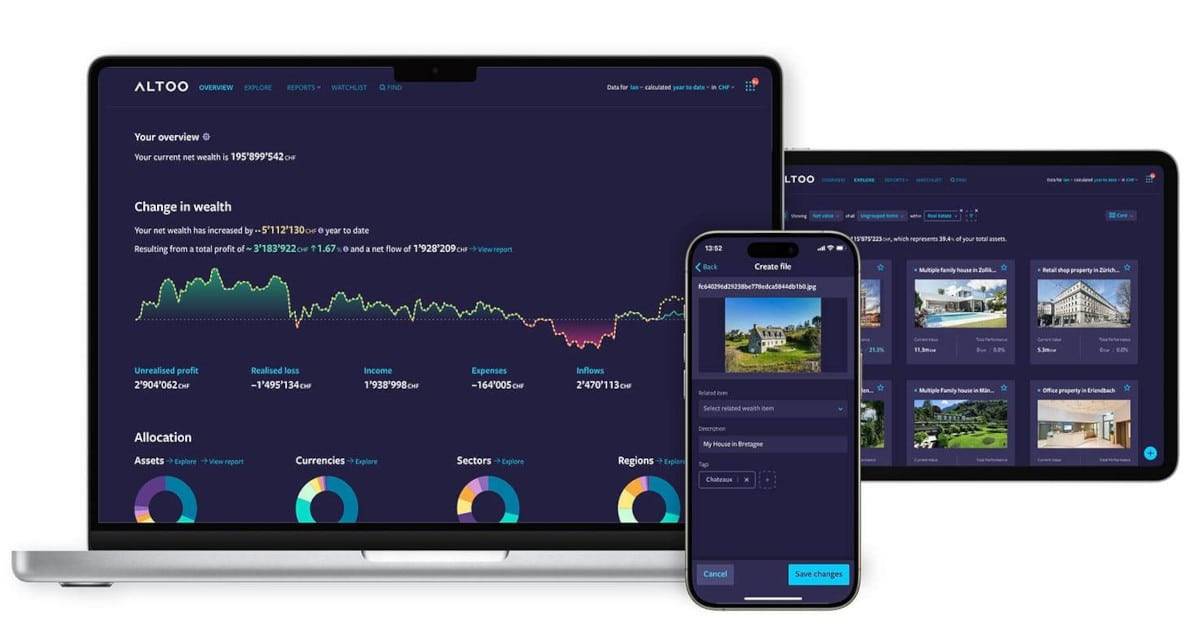

Votre patrimoine, notre priorité : La puissance de consolidation d'Altoo, la gestion sécurisée des documents et le partage transparent des parties prenantes pour les particuliers fortunés. Demander une DEMO.

Le rôle de l'orientation professionnelle : Le partenariat avec les experts

L'élaboration d'une bonne stratégie de diversification nécessite une expertise et un suivi permanent. De nombreuses personnes choisissent de travailler avec un conseiller financier, un gestionnaire de patrimoine ou un gestionnaire de portefeuille spécialisé dans la gestion de patrimoine. Ces professionnels fournissent des conseils personnalisés, procèdent à des évaluations des risques et identifient les opportunités d'investissement appropriées en fonction des objectifs financiers et de la tolérance au risque du client.