Personnes fortunées ont des besoins financiers changeants. Il y a à peine dix ans, les clients effectuaient la plupart de leurs opérations bancaires auprès d'une seule banque. Aujourd'hui, il est devenu courant d'entretenir des relations bancaires multiples. En conséquence, le patrimoine des particuliers est réparti entre un large éventail de dépositaires et de juridictions, avec de multiples intervenants fournissant des services spécialisés. La gestion du patrimoine est devenue plus complexe.

D'autre part, les solutions technologiques ont également rendu plus facile que jamais la gestion de patrimoines complexes en toute sécurité. Cela crée des défis et des opportunités pour gestionnaires de patrimoine: Ceux qui ne suivent pas le progrès technologique risquent d'être distancés et de perdre leur clientèle de plus en plus sophistiquée. Toutefois, les gestionnaires de patrimoine qui sauront s'adapter aux nouvelles règles du jeu seront en mesure de prendre rapidement de l'avance en offrant à leurs clients ce dont ils ont besoin : Une solution intuitive conçue pour répondre à leurs besoins particuliers afin de gérer la complexité de leur patrimoine.

Des outils modernes permettent aux gestionnaires de patrimoine de conserver et d'accroître leur clientèle

Dans un marché financier de plus en plus ouvert et numérisé, les clients ont la possibilité d'adopter une approche de premier ordre lorsqu'ils choisissent des conseils et des produits financiers. En outre, avec l'augmentation de la richesse, la gamme de produits financiers dans lesquels les clients peuvent investir devient plus variée et plus sophistiquée, nécessitant divers fournisseurs de connaissances spécialisées. Par conséquent, les clients recherchent un espace numérique complet pour l'ensemble de leur patrimoine bancaire et non bancaire, ainsi qu'un moyen de collaborer avec leurs parties prenantes en toute sécurité.

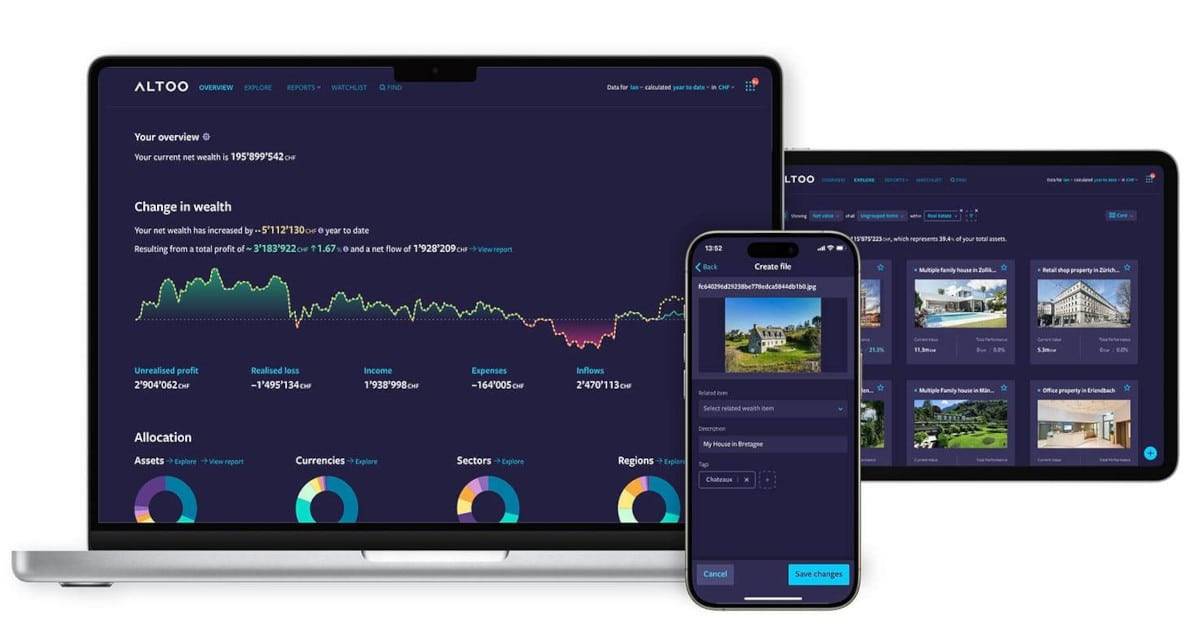

Des technologies telles que le Plateforme Altoo Wealth offrent une consolidation du patrimoine aussi complète, avec une interface utilisateur intuitive et des canaux de communication sécurisés, ce qui donne aux gestionnaires de patrimoine une longueur d'avance sur leurs concurrents. De nos jours, les outils modernes ne sont plus un luxe, ils sont devenus un élément essentiel de l'offre de services des gestionnaires de patrimoine.

Agrégation de patrimoine : Simple, dynamique et sûre. Découvrez la Plateforme Altoo Wealth !

Si les solutions technologiques sont devenues plus sophistiquées, les clients sont également devenus plus avertis sur le plan technologique. La richesse est transmise à la génération des Millennials, qui se sentent à l'aise d'avoir un ordinateur entre eux et leurs conseillers.

La relation personnelle entre le client et le conseiller restera importante. Mais les exigences des clients continueront d'évoluer, vers une plus grande appétence pour des outils technologiques en constante évolution et des données d'investissement disponibles 24 heures sur 24 et 7 jours sur 7. Ainsi, pour conserver et développer leur clientèle, les conseillers doivent investir dans des solutions qui leur permettent de partager des informations avec leurs clients et d'améliorer l'expérience de ces derniers.

Les plateformes de gestion de patrimoine vont au-delà de l'agrégation de données

L'augmentation de la vitesse des Banque ouverte Les développements technologiques et la normalisation accrue des interfaces de programmation d'applications (API) ont rendu les plateformes financières indépendantes plus pertinentes pour les clients de la gestion de patrimoine.

Les applications tierces regroupent les données bancaires de plusieurs plateformes et permettent aux conseillers de les fournir à leurs clients sur une seule plateforme. En conséquence, les banques, propriétaires historiques des données des clients, voient arriver sur le marché des acteurs non bancaires qui tirent parti de la technologie de l'Open Banking pour établir des relations globales avec les clients.

Cependant, la valeur ajoutée des plateformes de gestion de patrimoine va au-delà de la simple agrégation de données. L'objectif est de créer un foyer numérique pour le patrimoine de l'utilisateur, lui permettant non seulement de visualiser mais aussi de gérer son patrimoine. Ainsi, une approche holistique inclut également les actifs non bancaires, offre une conception intuitive axée sur le client et permet un accès contrôlé aux parties prenantes afin de favoriser une collaboration et une gestion des documents sécurisées.

Par exemple, un utilisateur peut donner à son conseiller immobilier un accès restreint aux seuls biens immobiliers et hypothèques de la plateforme. Le conseiller peut régulièrement mettre à jour les évaluations et télécharger tous les documents pertinents liés aux biens immobiliers concernés. Un système de messagerie interne permet une communication sécurisée sans avoir à recourir à des services de courrier électronique tiers.

Le fait de disposer d'une maison numérique avec tous les documents en un seul endroit sécurisé simplifie également la planification de l'héritage. Dans le pire des cas, les héritiers auront toutes les informations à portée de main pour protéger le patrimoine familial.

L'industrialisation de l'Open Banking va remodeler la gestion de patrimoine

Aujourd'hui, l'Open Banking et les outils modernes de gestion de patrimoine en sont encore à leurs balbutiements. Pour des raisons de coût et d'offre limitée, la plupart des solutions ne sont accessibles qu'aux particuliers fortunés. Toutefois, à mesure que la technologie gagnera en maturité et en évolutivité, le client moyen demandera de plus en plus des solutions similaires. Si les plateformes de gestion de patrimoine sont encore un produit de niche, elles marquent le début de l'industrialisation de l'Open Banking. Des progrès significatifs seront réalisés dans les années à venir.

Complexité du patrimoine, gestion de la documentation, simplification de la communication, confidentialité des données : les gestionnaires de patrimoine doivent proposer des solutions complètes qui répondent aux principales préoccupations de leurs clients : conserver la vue d'ensemble et le contrôle de leur patrimoine de plus en plus complexe.

Cet article a été initialement publié par Altoo le BankingHub par zeb: https://www.bankinghub.eu/innovation-digital/modern-tools-of-wealth-management