Cette transformation redéfinit les possibilités d'investissement pour les particuliers très fortunés (UHNWI) et les particuliers fortunés (HNWI). Les opportunités du marché et les changements dans les cadres réglementaires sont à l'origine de cette nouvelle dynamique, qui présente à la fois des défis et des opportunités pour les investisseurs avisés. En comblant le vide laissé par les banques traditionnelles, les sociétés de capital-investissement créent un nouvel environnement pour les particuliers fortunés et les grandes fortunes. Dans ce contexte, il devient crucial de trouver un équilibre entre l'attrait des nouvelles opportunités d'investissement et les risques de marché associés. Par conséquent, les personnes fortunées peuvent être amenées à reconsidérer leurs stratégies de gestion financière et d'investissement. L'importance de la flexibilité et des choix éclairés est soulignée dans un secteur connu pour sa complexité et son évolution constante.

Dans cet article, vous découvrirez comment le capital-investissement est en train de remodeler le secteur bancaire, offrant de nouvelles opportunités d'investissement aux personnes fortunées et aux grandes fortunes. Dans cette analyse complète, vous découvrirez les dernières tendances, des études de cas significatives telles qu'Ares Management, ainsi que l'évolution du paysage réglementaire.

Comment le capital-investissement modifie-t-il le secteur bancaire ?

Ces dernières années, les sociétés de capital-investissement ont considérablement renforcé leur présence dans le secteur bancaire, une tendance qui se reflète dans des entités telles qu'Ares Management. Cette évolution représente un changement fondamental dans le paysage financier, avec des implications directes pour les UHNWI et les HNWI.

Ares Management : Un cas d'espèce

Ares Management est un exemple frappant de la manière dont les sociétés de capital-investissement se diversifient en jouant un rôle de banquier. Traditionnellement connues pour leurs investissements dans diverses entreprises et actifs, des sociétés comme Ares ont commencé à offrir des services typiquement associés aux banques, notamment des prêts et des facilités de crédit. Des sociétés comme Ares Management sont d'excellents exemples de la manière dont le capital-investissement dans le secteur bancaire constitue un changement important dans le paysage financier. Pour les UHNWI et les HNWI, ce changement pourrait potentiellement ouvrir un nouveau champ de possibilités, avec son lot unique de défis et de considérations. En outre, cette expansion est le signe d'un changement plus profond dans l'écosystème financier.

Agrégation de patrimoine : Simple, dynamique et sûr. Découvrez la plateforme Altoo Wealth !

Les principaux moteurs de cette évolution

Deux facteurs principaux ont favorisé cette évolution:

Modifications réglementaires

La crise financière mondiale de 2007-2008 a été un événement majeur qui a entraîné d'importants changements réglementaires dans le secteur bancaire. En réponse à la crise, les gouvernements et les organismes de régulation du monde entier ont introduit des réglementations strictes visant à stabiliser le système financier et à minimiser les risques systémiques. Voici deux exemples notables de ces changements réglementaires :

01 La loi Dodd-Frank sur la réforme de Wall Street et la protection des consommateurs (2010) a été promulguée aux États-Unis en 2010. Cet ensemble complet de réglementations financières a été conçu pour éviter qu'une crise similaire ne se reproduise. Parmi ses nombreuses dispositions, la loi Dodd-Frank a imposé aux banques des exigences plus strictes en matière de fonds propres et des protocoles de gestion des risques. Elle a également introduit la règle Volcker, qui limite les types d'investissements spéculatifs dans lesquels les banques peuvent s'engager, ce qui a un impact significatif sur leurs stratégies de profit.

02 Bâle III (entièrement mis en œuvre d'ici 2019) est un cadre réglementaire mondial que le Comité de Bâle sur le contrôle bancaire a élaboré et mis en place par étapes à partir de 2010. Il vise principalement à améliorer la capacité du secteur bancaire à absorber les chocs résultant de tensions financières, à renforcer la gestion des risques et à améliorer la transparence et la communication des banques. Ce cadre a relevé les exigences minimales en matière de fonds propres et introduit de nouvelles exigences réglementaires en matière de liquidité et d'effet de levier des banques.

Ces changements réglementaires, bien que cruciaux pour la stabilité du système financier mondial, ont conduit les banques traditionnelles à réévaluer leurs modèles d'entreprise, en particulier dans des domaines tels que l'octroi de prêts et de crédits. Alors que les banques s'adaptaient à ces nouvelles contraintes, les sociétés de capital-investissement ont trouvé l'occasion d'élargir leur rôle sur le marché financier, en comblant les lacunes laissées par les banques traditionnelles, notamment en offrant des services de prêt et de crédit aux entreprises et aux particuliers. Cette évolution a été particulièrement importante pour les personnes fortunées et les grandes fortunes, qui sont toujours à la recherche d'opportunités d'investissement solides et diversifiées.

Défis du secteur bancaire

Les banques traditionnelles ont été confrontées à divers défis, notamment la faiblesse des taux d'intérêt, qui a réduit les marges bénéficiaires, et la concurrence accrue des sociétés fintech. Ces défis ont conduit les banques à se retirer de certains segments de marché, laissant un vide que les sociétés de capital-investissement se sont empressées d'exploiter.

Impact sur le paysage d'investissement des UHNWI et des HNWI

Les sociétés de capital-investissement (PE) sont de plus en plus impliquées dans le secteur bancaire, ce qui a un impact important sur les investissements destinés aux particuliers très fortunés (UHNWI) et aux particuliers fortunés (HNWI). Ces investissements sont différents des investissements bancaires traditionnels.

Le capital-investissement face à la banque traditionnelle

L'incursion du capital-investissement dans le secteur bancaire s'accompagne d'une approche distincte de l'investissement. Contrairement aux banques traditionnelles, qui ont tendance à être plus conservatrices dans leurs stratégies d'investissement, les sociétés de capital-investissement recherchent souvent des profils risque-récompense plus élevés. Cette évolution pourrait potentiellement permettre aux UHNWI et aux HNWI d'accéder à un plus large éventail d'opportunités d'investissement, dont beaucoup peuvent offrir des rendements plus élevés que les investissements bancaires conventionnels.

Diversification des portefeuilles d'investissement

L'un des principaux effets de cette tendance est la diversification des portefeuilles d'investissement. Les UHNWI et HNWI, qui dépendent traditionnellement des banques pour les produits d'investissement tels que les obligations et les prêts standard, ont désormais la possibilité d'explorer les investissements alternatifs proposés par les sociétés de capital-investissement. Il peut s'agir d'investissements directs dans des sociétés privées, dans l'immobilier ou de prêts spécialisés. Cette diversification peut potentiellement déboucher sur des portefeuilles plus robustes, mieux à même de résister aux fluctuations du marché.

Toutefois, il est essentiel de reconnaître les risques accrus associés à certains investissements en capital-investissement. Le capital-investissement comporte souvent des risques plus élevés en plus des rendements plus élevés, tels qu'une liquidité réduite et une volatilité accrue du marché. Par conséquent, les UHNWI et les HNWI doivent tenir compte de leur tolérance au risque et de leur horizon d'investissement lorsqu'ils explorent ces nouvelles opportunités.

Études de cas : Les succès du capital-investissement

En 2023, le paysage du capital-investissement a été témoin de plusieurs initiatives de prêt notables, mettant en évidence l'influence croissante du secteur sur le marché financier. Ces initiatives ont eu un impact significatif sur les stratégies d'investissement et les portefeuilles des UHNWI et des HNWI.

Toshiba : rachat pour 15 milliards de dollars

En mars 2023, Japan Industrial Partners a mené une opération remarquable de prise de contrôle de Toshiba, évaluée à 15 milliards de dollars. Ce type d'opération donne généralement aux UHNWI et aux HNWI la possibilité d'investir dans des entreprises de renom qui passent du statut d'entreprise publique à celui d'entreprise privée. La réorganisation stratégique et la gestion ciblée qui accompagnent souvent ces changements peuvent rendre les investissements très rentables.

Qualtrics : 12,5 milliards de dollars pour une prise de contrôle

La prise de contrôle de Qualtrics pour 12,5 milliards de dollars en mars 2023, supervisée par Silver Lake et l'Office d'investissement du régime de pensions du Canada (OIRPC), est un autre développement important dans le secteur du capital-investissement. Les investissements dans ce type de transactions peuvent être intéressants pour les UHNWI et les HNWI en raison de leur potentiel de forte croissance et de la possibilité d'influencer l'orientation de l'entreprise après l'acquisition.

Worldpay : rachat par emprunt de 11,4 milliards de dollars

En juillet 2023, GTCR a été le fer de lance d'une acquisition par emprunt de Worldpay pour un montant de 11,4 milliards de dollars. Les rachats par effet de levier permettent aux sociétés de capital-investissement d'acquérir des entreprises principalement par le biais de fonds empruntés, ce qui peut conduire à des rendements élevés des capitaux propres pour les investisseurs, y compris les UHNWI et les HNWI. Toutefois, ces investissements comportent également des risques plus élevés en raison du recours important au financement par l'emprunt.

Considérations réglementaires et risques

Le paysage réglementaire du capital-investissement dans le secteur bancaire a connu d'importants changements en 2023, marquant une rupture avec le statut de secteur "peu réglementé" qui prévalait auparavant. Le gouvernement américain s'affirmant de plus en plus dans la réglementation de tous les "fonds privés", y compris les fonds de capital-investissement, les fonds spéculatifs et le capital-risque, de nouvelles réglementations remodèlent le mode de fonctionnement de ces entités.

Parmi les principaux changements, citons l'obligation pour les fonds privés de publier des états financiers trimestriels détaillant les performances, les frais et les dépenses du fonds, ainsi que des exigences plus strictes en matière d'information pour les fonds non liquides, dont relèvent la plupart des sociétés de capital-investissement. En outre, les audits annuels sont désormais obligatoires et des restrictions ont été imposées à des pratiques telles que l'utilisation de "lettres d'accompagnement" pour le traitement préférentiel de certains investisseurs.

Ces changements réglementaires sont importants et ont été décrits comme les plus substantiels depuis plus d'une décennie. Elles affectent les activités des sociétés de capital-investissement, notamment en ce qui concerne l'offre de meilleures conditions de rachat par le biais de "lettres d'accompagnement" et la gestion des coûts de mise en conformité. Les nouvelles règles pourraient entraîner une augmentation des coûts opérationnels et faciliter la création de nouvelles sociétés de capital-investissement.

Ces changements impliquent la nécessité d'une diligence accrue et d'une sensibilisation à la conformité et à l'environnement réglementaire entourant leurs investissements dans le capital-investissement. La croissance du secteur des "fonds privés", dont les actifs dépassent aujourd'hui les 25 000 milliards de dollars et le secteur bancaire commercial américain, souligne l'importance de ces considérations réglementaires. L'implication de divers investisseurs, y compris des pensions publiques, dans les fonds de capital-investissement et les fonds spéculatifs a également fait l'objet d'une surveillance réglementaire accrue, en particulier en ce qui concerne les frais et les performances.

Perspectives d'avenir et opportunités

L'avenir du capital-investissement dans le secteur bancaire semble promis à une croissance et à une innovation continues. Avec l'évolution des modèles bancaires traditionnels et la transformation du paysage financier mondial, les sociétés de capital-investissement sont susceptibles de jouer un rôle de plus en plus important dans la fourniture de capitaux et de services financiers. Cette évolution pourrait ouvrir de nouvelles opportunités pour les UHNWI et les HNWI, telles que l'accès à des plateformes de prêt alternatives, des produits financiers innovants et des portefeuilles d'investissement diversifiés. Toutefois, ces opportunités nécessiteront également une gestion prudente des risques associés et une compréhension approfondie de la dynamique du marché.

Nous pensons que vous aimerez

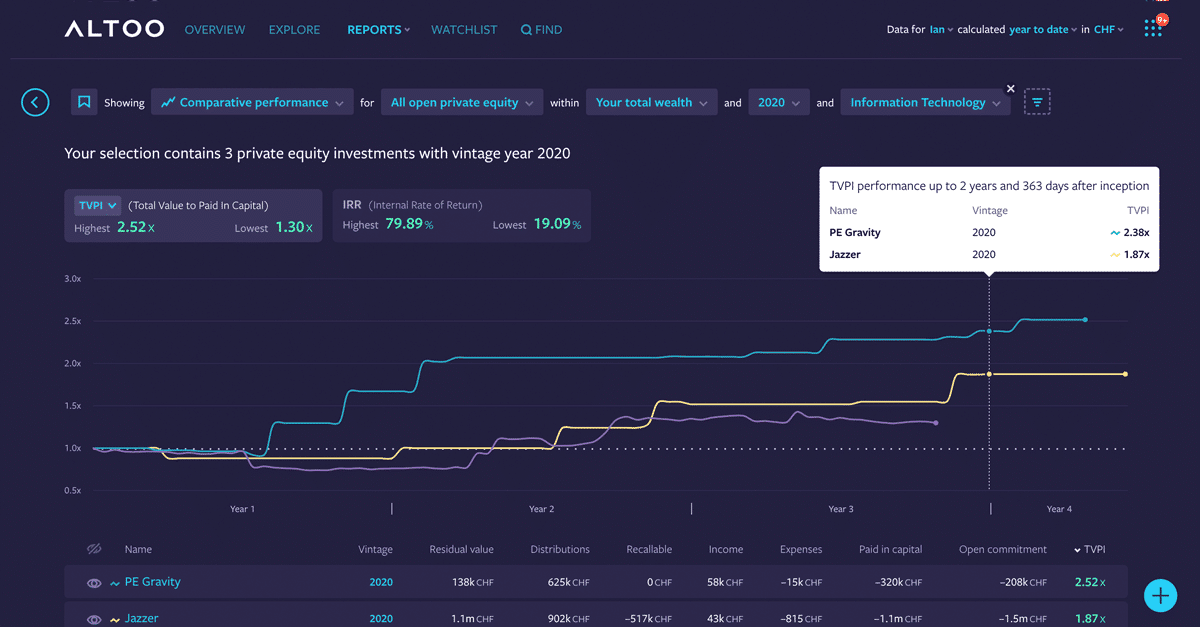

Nous sommes ravis d'annoncer le lancement de notre dernière fonctionnalité : Le reporting sur le capital-investissement. Conçu pour vous fournir un ensemble complet d'outils et de mesures qui vous aideront à mieux comprendre vos investissements et à prendre de meilleures décisions financières. Tous vos investissements en Private Equity d'un seul coup d'œil Notre nouveau rapport vous fournit [...]