La Suisse en tant que gestion de patrimoine et centre financier

La Suisse est l'un des centres financiers les plus importants et les plus compétitifs au monde. Environ 25 % des actifs transfrontaliers mondiaux sont gérés en Suisse. En outre, la place financière suisse est l'un des principaux fournisseurs de financement du commerce et l'un des sites les plus importants pour l'assurance et la réassurance dans le monde. C'est pourquoi le nombre de banques et de compagnies d'assurance est également élevé. Deux villes suisses ont un profil international particulièrement élevé, à savoir Zurich et Genève, suivies de Lugano, troisième centre financier de Suisse. Par conséquent, l'économie suisse dépend fortement de la place financière, qui représente environ 10% du PIB.

La Suisse s'est engagée à respecter les normes internationales en matière de fiscalité, de blanchiment d'argent et de financement du terrorisme, ainsi que de stabilité des marchés financiers. Dans le même temps, elle crée le cadre réglementaire et juridique qui permet au secteur financier d'offrir des produits et des services innovants. Par exemple, les barrières commerciales sont réduites pour les entreprises de technologie financière.

Les compagnies d'assurance et les banques jouent également un rôle important dans l'économie suisse, représentant près de 50% du PIB de la Suisse. En 2020, la valeur ajoutée du secteur financier s'élevait à environ 68 milliards de francs suisses et le nombre d'employés en équivalents temps plein était d'environ 208 800. En 2019, la place financière, fortement exportatrice, a représenté 24% des exportations de services. La Suisse fait partie des principales places financières du monde. Fin 2019, le secteur bancaire suisse était en tête de la gestion d'actifs transfrontalière mondiale avec une part de 25%. Les banques suisses ont géré des actifs d'une valeur de 7 893 milliards de francs en 2019, dont la moitié environ provenait de l'étranger. Environ 246 banques existaient en Suisse en 2019, représentant la moitié du marché suisse. UBS et Credit Suisse, deux grandes banques internationales, détiennent environ 50% du marché. Le pour cent restant est principalement détenu par les 24 banques cantonales, les banques étrangères, les banques Raiffeisen, les banques boursières, les banques régionales et les caisses d'épargne, ainsi que les banques privées. Outre la création de valeur directe, la place bancaire suisse soutient efficacement l'économie et la population nationales par des prêts et d'autres services financiers grâce à ses liens diversifiés et régionaux. Les trois quarts des primes sont générées par les compagnies d'assurance suisses à l'étranger.

En 2019, les compagnies d'assurance ont généré plus de 240 milliards de francs suisses de primes, dont environ 78% provenant de l'étranger. Tant en tant que contribuable qu'en tant qu'investisseur, l'industrie à forte intensité de capital contribue de manière significative au cycle économique : En 2019, son volume d'investissement en Suisse s'est élevé à près de 570 milliards de francs. Le pays est également bien positionné dans le secteur de l'assurance, avec environ 200 compagnies d'assurance. Le groupe d'assurance Zurich est sans conteste l'assureur privé le plus important de Suisse, suivi par Chubb, SwissRe et Swiss Life. L'économie et la réputation internationale de la Suisse dépendent donc fortement d'une place financière stable. En menant une politique forte et dynamique en matière de marchés financiers, le Conseil fédéral aide également le secteur. Il crée ainsi les conditions nécessaires pour que les clients puissent bénéficier d'une offre complète de services au niveau national et international. La politique suisse en matière de marchés financiers s'appuie donc également sur des avantages bien connus tels que la productivité élevée, la stabilité, la sécurité et la confiance. Il est prévu que la place financière reste compétitive au niveau international à l'avenir et qu'elle réponde en même temps aux exigences de la population. C'est pourquoi il est important d'être ouvert aux nouveaux développements technologiques et internationaux afin d'améliorer la compétitivité internationale.

La stratégie actuelle des marchés financiers

Dans sa stratégie pour les marchés financiers, le Conseil fédéral a défini trois priorités : "innovante", "en réseau" et "durable", qui comprennent chacune trois champs d'action. L'objectif est que les acteurs financiers utilisent efficacement les nouvelles technologies et les modèles d'affaires basés sur les données en se concentrant sur l'axe "innovation". Le Conseil fédéral s'engage à rendre les conditions réglementaires de l'accès numérique neutres sur le plan technologique, à numériser les connexions avec les autorités et à promouvoir l'innovation dans les secteurs de la finance et de la fortune. En matière de coopération, le Conseil fédéral représente les intérêts de la Suisse dans les organes internationaux des marchés financiers, assure des conditions attrayantes et comparables sur le plan international et encourage une communication active de la place financière suisse. Outre la stabilité du système, l'intégrité et la lutte contre la criminalité financière sont également des composantes de la stratégie "durable". Dans le contexte de l'Agenda 2030 et du changement climatique, le Conseil fédéral promeut en premier lieu des instruments permettant de mesurer et de rendre transparents la qualité des services et les prix effectifs des produits.

La stratégie du Conseil fédéral vise à garantir que la place financière suisse reste l'une des principales places financières modernes et actives à l'échelle mondiale. La Suisse est devenue une plaque tournante pour les investisseurs internationaux, l'industrie des cryptomonnaies, les milliardaires de l'internet, les familles fortunées et les family offices. Les familles orientées vers l'international et mobiles aiment s'approvisionner en services en dehors de leur pays d'origine ou de résidence.

Comment la Suisse parvient-elle à un tel succès ?

La Suisse est une nation neutre depuis 200 ans. La démocratie directe est le fondement du gouvernement du pays. Avec la démocratie directe, la population a une influence directe sur les nouvelles lois fédérales et les décisions politiques. La démocratie directe en Suisse a une longue histoire qui remonte à 1291. Aucun autre pays ne permet à ses citoyens de bénéficier de la démocratie directe. L'économie suisse est extrêmement robuste et stable. Le gouvernement enregistre un excédent budgétaire annuel depuis des décennies. La Suisse est l'un des rares pays à bénéficier d'une notation AAA.

Le franc suisse (CHF) est considéré comme une monnaie sûre. Ces dernières années, il s'est considérablement apprécié. En Suisse, le gouvernement fonctionne selon le principe de la collégialité. Le principe de collégialité exige que les sept conseillers fédéraux travaillent constamment à la recherche d'un compromis. Le scepticisme du gouvernement et de la population suisses à l'égard de l'Union européenne et de la zone euro est justifié. Le gouvernement suisse a toujours refusé d'entrer dans l'Union européenne et dans la zone euro. Cette décision a porté ses fruits. En outre, la Suisse aurait dû prendre en charge le financement des pays de l'UE en faillite. Selon de récents sondages, la population suisse n'a aucun intérêt à être membre de l'Union européenne ou de la zone euro. Les banques privées suisses stables gèrent plus de 30% des actifs contrôlés par le secteur privé dans le monde. Il est peu probable que les propriétaires de 30 % du total des actifs transfrontaliers se trompent.

L'année dernière, la Suisse a reçu $2,6 billions d'euros de la part de clients privés internationaux, ce qui n'est le cas d'aucun autre pays au monde. Selon une étude du cabinet comptable Deloitte, la Suisse a conservé sa position de leader sur le marché international de la gestion de fortune.

Selon l'analyse, la Suisse reste en tête en termes de compétitivité, suivie de près par Singapour et Hong Kong. Toutefois, le rapport souligne également que la Suisse est encore en pleine évolution dans le secteur de la gestion de fortune et qu'elle a depuis longtemps atteint ses limites. Alors que le marché international a enregistré en 2020 la plus forte croissance de ces dix dernières années (10,6 %), la Suisse n'a progressé que de 7,3 %.

Selon Deloitte, la Suisse n'a pas reçu d'importantes entrées nettes d'argent l'année dernière. La pandémie a eu un impact significatif sur l'appréciation du franc suisse par rapport au dollar américain, ce qui a entraîné une augmentation significative du volume du marché. Selon les analystes de Deloitte, les gestionnaires de fortune suisses doivent développer de nouveaux modèles de communication numérique avec les clients et élargir leur offre de produits pour ne pas se laisser distancer par leurs concurrents.

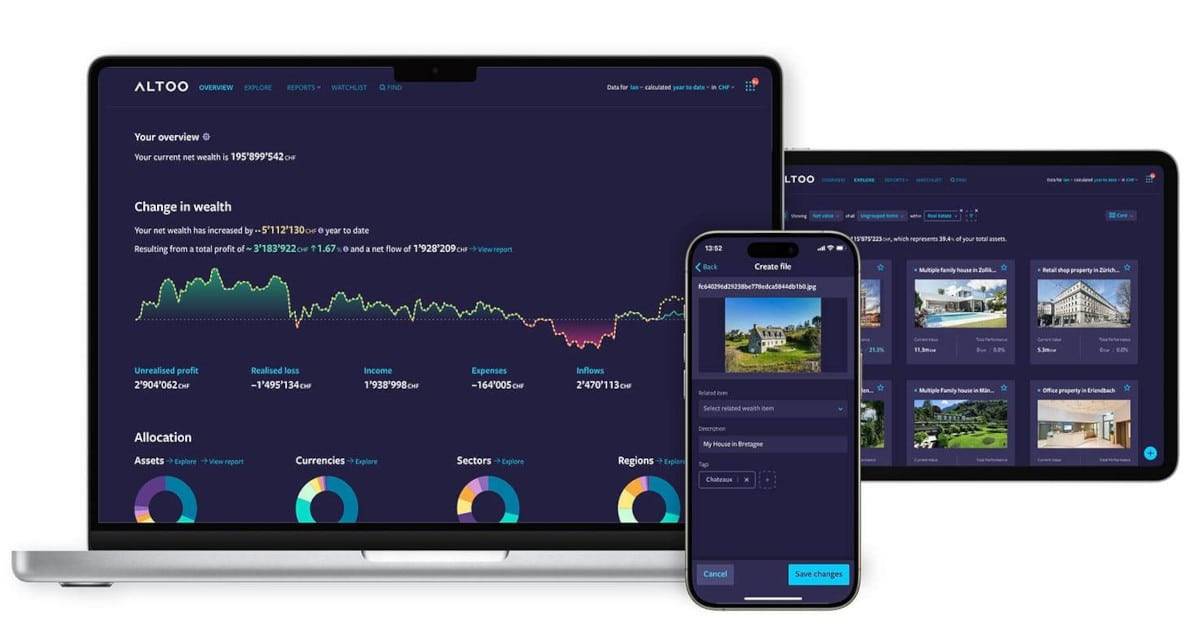

Améliorez votre gestion de patrimoine avec gestion d'actifs simplifiée. Aperçu de la plateforme Altoo

Gestion de fortune en Suisse

Vu de l'extérieur, le jeu est simple. Mais si l'on y regarde de plus près, les gestionnaires financiers risquent de se tromper lourdement en 2021. Nombreux sont ceux qui ont à nouveau investi avec prudence après l'impressionnante reprise de 2020, mais il y a eu des ratés : plus d'une action sur trois du Swiss Performance Index (SPI), qui comprend 213 titres, a perdu de l'argent l'année précédente. En revanche, un titre sur six du baromètre des prix, dividendes compris, a enregistré un rendement supérieur à 50 %. La sélection des titres a demandé beaucoup de finesse.

La planification patrimoniale est l'art d'organiser et d'agencer son patrimoine de la meilleure façon possible. Il s'agit d'un processus continu dont les étapes sont consignées par écrit sous la forme d'un plan. L'objectif de ce plan est de protéger le patrimoine du propriétaire et de le transférer à la génération suivante de la manière la plus avantageuse possible sur le plan fiscal.

La base de la planification patrimoniale est la suivante :

- planification de la succession pour les biens immobiliers et les entreprises

- protection des actifs au niveau mondial

- planification fiscale internationale

- la planification du transfert de résidence internationale à l'aide du programme de citoyenneté par l'investissement.

Les particuliers fortunés (HNWI) sont de plus en plus mobiles et interconnectés dans le monde entier. La planification patrimoniale est plus complexe que jamais en raison de l'interconnexion internationale et de l'impact de multiples systèmes juridiques et fiscaux dont les lois évoluent constamment. Pour obtenir des résultats probants, vous avez besoin de professionnels possédant des années d'expérience pratique et capables de présenter rapidement des solutions dans les domaines de la gestion de patrimoine privé, de la planification patrimoniale et de la protection des actifs. La gestion de patrimoine est devenue, surtout ces dernières années, une science qui englobe de nombreuses disciplines.

De plus en plus de family offices s'installent en Suisse. Depuis le Brexit, de plus en plus de family offices sont attirés de Londres vers Zurich, Zoug et Genève. La Suisse est un paradis pour les family offices destinés aux familles fortunées et connectées à l'international. Cela signifie que la Suisse n'est pas seulement le meilleur pays pour la gestion de fortune professionnelle avec les meilleurs family offices, mais qu'elle dispose également de la meilleure juridiction au monde pour la gestion de fortune privée internationale.

Qu'est-ce que la gestion privée ?

La gestion de patrimoine privée, également connue sous le nom de gestion de fortune privée, est l'art de fournir des conseils patrimoniaux et financiers et de gérer des actifs afin de constituer, de protéger et de transférer un patrimoine de manière continue. Le patrimoine global d'un HNWI est géré par un seul family office. Les bureaux de plusieurs familles supervisent simultanément plusieurs familles. Le patrimoine privé des HNWI est géré par des gestionnaires de patrimoine indépendants, des sociétés fintech, des cabinets d'avocats, des sociétés de gestion d'actifs, des conseillers financiers, des conseillers fiscaux, des agences de relocation et des bureaux multifamiliaux. Les dépositaires ne gèrent pas les actifs. Il n'est qu'un simple dépositaire. Les gestionnaires d'actifs ont des mandats de gestion d'actifs particuliers.

L'incertitude dans l'industrie suisse de la gestion d'actifs atteint actuellement de nouveaux sommets et les gestionnaires sont confrontés à des temps difficiles. Les sociétés de plateforme, par exemple, semblent se préparer à entrer sur le marché. Les banques privées suisses sont sévèrement touchées par ces difficultés et ces incertitudes. Dans un marché en expansion, les possibilités de croissance dans le domaine traditionnel de l'offshore sont limitées et les niveaux de rentabilité ne sont pas à la hauteur des attentes. Ainsi, le secteur continue de s'aggraver.

Il n'y aura pas de solution aux problèmes fondamentaux dans un avenir proche ; au contraire, de nouveaux facteurs de changement viendront s'ajouter au mélange qui façonnera l'avenir de l'industrie de la gestion de patrimoine. Afin de mieux comprendre les principales incertitudes auxquelles est confronté le secteur de la gestion de patrimoine en Suisse, une étude approfondie des tendances pertinentes a été menée auprès de 25 cadres des principales banques privées de Suisse, collectivement responsables de plus de 2 milliards de francs suisses d'actifs sous gestion.

L'étude a identifié cinq incertitudes majeures : le modèle d'interaction avec le client, la création de valeur différenciée par la gestion du patrimoine, le contrôle de la chaîne de valeur, la propriété des relations avec les clients et la capacité de monétiser et d'exploiter les données.

Pour maîtriser ces incertitudes, la gestion d'actifs se fait en cinq étapes : développer une vision commune à long terme ; décider de la position future ; tester les décisions stratégiques sous contrainte ; sélectionner des initiatives ciblées pour l'avenir proche.

D'autre part, les cadres devraient également suivre cinq recommandations pour préparer l'avenir, indépendamment de leur perspective à long terme et de leur position future :

- développer une discipline stratégique

- apprendre à travailler en partenariat dans les écosystèmes

- se concentrer sans relâche sur l'expérience du client

- responsabiliser les représentants du service clientèle

- et d'accroître la capacité d'adaptation de l'organisation.

Ces actions permettront de créer des entreprises beaucoup plus agiles et capables de faire face au nouveau monde de demain et de façonner de manière proactive le nouveau visage de l'espace de gestion de patrimoine en Suisse.

L'avenir de la gestion de fortune en Suisse

Dans ce scénario, seuls ceux qui maîtrisent l'écosystème, qu'il s'agisse d'un conseiller de confiance, d'un orchestrateur, d'un producteur de niche ou d'un fournisseur d'infrastructure, réussiront. Ceux qui comprennent le mieux les besoins des clients au-delà de la gestion des investissements domineront l'interface client. La collaboration entre les experts qui fournissent des solutions appropriées crée de la valeur. L'intégration transparente, numérique et "hors ligne", d'une variété de services sera une caractéristique clé qui les différenciera des autres. Par rapport aux gestionnaires d'actifs traditionnels, les frais forfaitaires annuels moyens pour un portefeuille d'actions de 1 million de francs suisses sont de 1,37%, alors que les fournisseurs numériques ne sont que de 0,62%. Le prix de la gestion d'actifs traditionnelle est donc presque deux fois plus élevé.

En outre, certaines banques traditionnelles ne divulguent pas les frais liés aux produits et ne les rendent donc pas visibles, contrairement aux gestionnaires de patrimoine en ligne. Toutefois, selon les études, les frais de produit dans la gestion de patrimoine traditionnelle sont également beaucoup plus élevés en moyenne que ceux des fournisseurs numériques, car les banques traditionnelles utilisent de plus en plus de produits actifs. Par conséquent, il est fort probable que la gestion de patrimoine devienne fortement fintech à l'avenir, les fournisseurs en ligne gagnant en popularité.

Il est incontestable que, selon les experts du marché, la Suisse restera compétitive pendant longtemps, souvent en position de leader, et continuera d'être l'une des principales plaques tournantes pour les gestionnaires de patrimoine mondiaux à l'avenir.