Monaco est un petit pays riche situé sur la Côte d'Azur, connu pour ses avantages fiscaux, son mode de vie haut de gamme et ses magnifiques vues sur la Méditerranée. En tant que centre financier mondial, il attire les personnes très fortunées et fortunées. Bien que Monaco soit un petit pays, son économie est forte car elle repose sur le tourisme, l'immobilier et la banque.

Comprendre le régime fiscal particulier de Monaco peut être bénéfique pour les finances des Ultra-High-Net-Worth Individuals (UHNWI) et des High-Net-Worth Individuals (HNWI). L'objectif de cet article est de fournir aux UHNWI et aux HNWI une analyse approfondie, des perspectives et des idées concernant leurs finances.

Les différents types d'impôts à Monaco

Voici une liste de taxes supplémentaires à connaître :

- Impôt sur le revenu des personnes physiques : Monaco n'impose pas d'impôt sur le revenu à ses résidents, ce qui le rend très attractif pour les personnes fortunées.

- Impôt sur les sociétés : Les entreprises qui réalisent plus de 25% de leur chiffre d'affaires en dehors de Monaco sont soumises à un taux d'imposition sur les sociétés de 33,33%.

- Cotisations sociales : Bien qu'il n'y ait pas d'impôt sur le revenu des personnes, les résidents sont tenus de verser des cotisations sociales pour financer les services publics.

- Taxe sur la valeur ajoutée (TVA) : Monaco suit le système français de TVA, le taux normal étant de 20%.

- Taxe foncière : Monaco n'a pas de taxe foncière annuelle, mais les transactions immobilières sont soumises à un droit d'enregistrement.

- Droits de succession et de donation : Ces taxes sont prélevées mais varient en fonction de la relation entre le donateur et le bénéficiaire.

- Impôt sur les plus-values : Monaco n'impose pas de taxe sur les plus-values, ce qui peut être avantageux pour les investisseurs.

- Impôt sur la fortune : Il n'y a pas d'impôt sur la fortune à Monaco, ce qui peut être avantageux pour les personnes disposant d'un patrimoine important.

- Taxe sur les bénéfices des entreprises : Les entreprises qui réalisent moins de 25% de leur chiffre d'affaires en dehors de Monaco sont généralement exonérées de cette taxe.

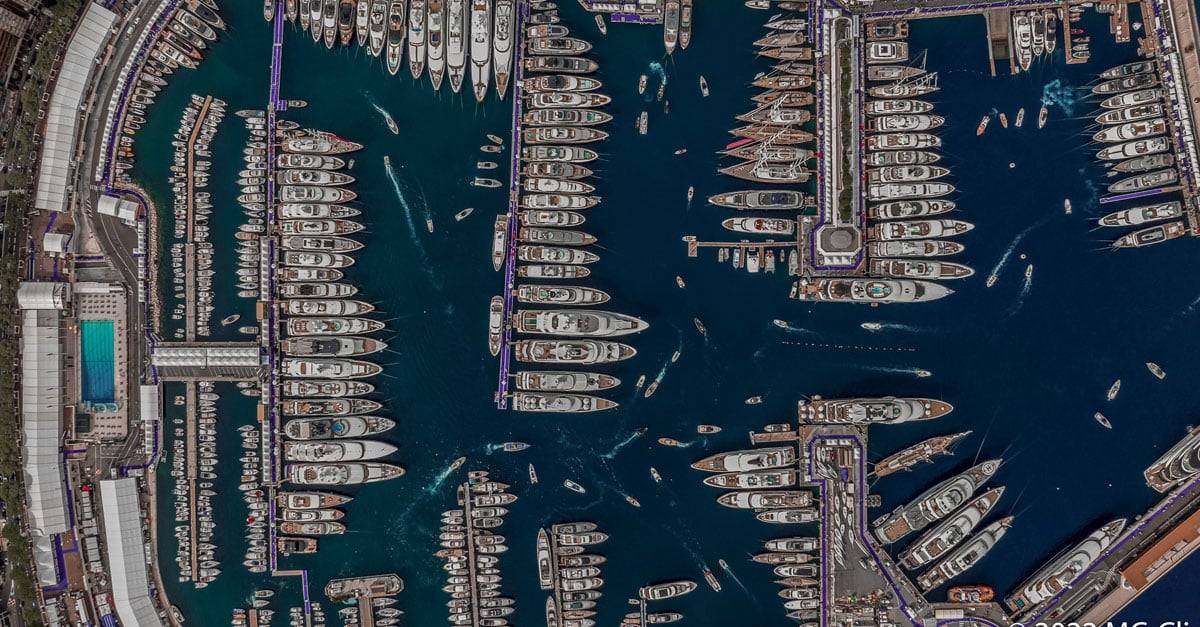

- Frais d'expédition et taxe sur les yachts : Monaco prélève des taxes spécifiques sur les compagnies maritimes et les yachts enregistrés sous son pavillon.

- Taxe de séjour : Les hôtels et autres hébergements touristiques peuvent facturer une petite taxe de séjour.

- Droit de timbre : Certains documents légaux et officiels requièrent le paiement d'un droit de timbre.

L'attrait de Monaco pour les personnes fortunées et les grandes fortunes

Monaco, dont le nom est synonyme de luxe, est depuis longtemps un refuge pour les plus riches du monde. Mais pourquoi les Ultra-High-Net-Worth Individuals (UHNWI) et les High-Net-Worth Individuals (HNWI) sont-ils si attirés par ce havre méditerranéen ? Son attrait repose-t-il uniquement sur ses paillettes et son glamour, ou offre-t-il également des avantages financiers tangibles ?

Votre patrimoine, notre priorité : La puissance de consolidation d'Altoo, la gestion sécurisée des documents et le partage transparent des parties prenantes pour les particuliers fortunés. Demander une DEMO.

Avantages fiscaux : L'incitation financière

- Impôt sur le revenu nul : L'une des raisons les plus convaincantes est la l'absence d'impôt sur le revenu des personnes physiques. Cela pourrait se traduire par des économies importantes, en particulier pour les personnes dont la tranche d'imposition est élevée dans leur pays d'origine.

- Pas d'impôt sur la fortune : Monaco n'impose pas non plus d'impôt sur la fortune, ce qui peut être particulièrement avantageux pour les personnes disposant d'un patrimoine important.

- Limitation de l'impôt sur les sociétés : Entreprises qui gagnent moins que 25% . Les entreprises qui réalisent plus de la moitié de leur chiffre d'affaires en dehors de Monaco sont généralement exonérées de l'impôt sur les sociétés, ce qui constitue un environnement potentiellement favorable pour les chefs d'entreprise.

Monaco a l'un des plus grands nombres de millionnaires par habitant, ce qui pourrait être partiellement attribuée à ses avantages fiscaux.

L'impôt sur le revenu : L'avantage du taux zéro

En matière d'impôt sur le revenu, Monaco est une juridiction unique, offrant une politique de taux zéro qui est devenue la pierre angulaire de son attrait pour les UHNWI et les HNWI. Mais qu'implique réellement cette absence d'impôt sur le revenu des personnes physiques et existe-t-il des restrictions que les conseillers financiers et les gestionnaires doivent connaître ?

Les implications d'un impôt sur le revenu nul

L'absence d'impôt sur le revenu des personnes physiques à Monaco peut changer la donne pour beaucoup. Pour les UHNWI et les HNWI, cela peut se traduire par des gains financiers significatifs, surtout si l'on compare avec les taux d'imposition élevés dans d'autres pays.

Parmi les pays de l'OCDE, en 2022, le Danemark (55,9 %), la France (55,4 %) et l'Autriche (55 %) étaient les pays où les taux de chômage étaient les plus élevés. Les taux d'imposition sur le revenu des personnes les plus élevés d'Europe, ce qui fait de Monaco une alternative intéressante.

Cotisations sociales : Le revers de la médaille

Si l'impôt sur le revenu à taux zéro est un avantage non négligeable, il est essentiel de noter que les résidents restent soumis aux cotisations sociales. Ces cotisations financent le système de sécurité sociale de Monaco et d'autres services publics. Bien que ces taux soient généralement inférieurs à ceux de nombreux pays européens, ils ne doivent pas être négligés.

Impôt sur les sociétés : Exceptions à la règle

Si le paysage fiscal monégasque est souvent loué pour ses exonérations de l'impôt sur le revenu des personnes physiques, la structure de l'impôt sur les sociétés est différente. Il est essentiel pour les UHNWI et HNWI de comprendre que toutes les entreprises ne sont pas exonérées d'impôts à Monaco.

L'impôt sur les sociétés 33.33% : Qui est concerné ?

Monaco impose aux entreprises un taux d'imposition de 33,33% qui ne répondent pas à des critères spécifiques. Principalement, les entreprises qui réalisent plus de 25% de leur chiffre d'affaires en dehors de Monaco tombent dans cette tranche d'imposition. Il s'agit d'un facteur crucial qui différencie Monaco d'autres paradis fiscaux où les avantages liés à l'impôt sur les sociétés sont plus universellement appliqués.

Structure de l'entreprise : La clé de l'assujettissement à l'impôt

La structure de votre entreprise joue un rôle essentiel dans la détermination de vos obligations fiscales à Monaco. Les entreprises conçues pour générer des revenus principalement à l'intérieur de Monaco peuvent potentiellement bénéficier d'exonérations fiscales, alors que celles qui ont d'importantes activités internationales ne le peuvent pas.

Impôt sur le patrimoine et les plus-values : Ce qu'il faut savoir

Le paysage fiscal monégasque offre un autre avantage indéniable aux UHNWI et HNWI : l'absence d'impôt sur la fortune et les plus-values. Cependant, cela n'implique pas nécessairement une liberté totale en ce qui concerne tous les actifs et les investissements. Voici ce que les conseillers financiers, les gestionnaires et les équipes de soutien doivent savoir.

L'absence d'impôt sur la fortune : Un examen plus approfondi

Monaco n'impose pas d'impôt sur la fortune, ce qui peut constituer un avantage significatif pour les personnes disposant d'un patrimoine important. C'est l'un des facteurs clés qui distingue Monaco des autres pays européens, où l'impôt sur la fortune peut représenter une charge financière considérable.

Pas d'impôt sur les plus-values : Ce que cela signifie

De même, Monaco ne prélève pas d'impôt sur les plus-values, ce qui pourrait offrir un environnement potentiellement favorable aux investisseurs. L'absence d'impôt sur les plus-values a fait de Monaco un lieu de prédilection pour les investisseurs internationaux désireux de maximiser leurs rendements.

01 Tous les actifs ne sont pas égaux

Si l'absence d'impôt sur la fortune et les plus-values est indéniablement attrayante, il est essentiel de comprendre que cela ne signifie pas que tous les actifs et investissements sont exempts d'impôts. Par exemple, les transactions immobilières sont soumises à un droit d'enregistrement et certains types de revenus générés à Monaco peuvent encore être assujettis à l'impôt.

02 Transactions immobilières

Les transactions immobilières constituent un cas typique d'imposition. Par exemple, lorsqu'une propriété est achetée ou vendue à Monaco, un droit d'enregistrement est généralement perçu. Les spécificités de ce droit peuvent varier, mais il s'agit généralement d'un pourcentage du prix de vente du bien.

03 Revenu imposable

Outre les transactions immobilières, certains types de revenus générés à Monaco peuvent être imposés. Voici quelques types de revenus qui peuvent être imposés :

- Revenus des bénéfices commerciaux et industriels

- Revenus des professions non commerciales

- Traitements, salaires, rentes et pensions

Législation fiscale pour les ressortissants français

Monaco a un accord bilatéral avec la France qui détermine le statut fiscal des ressortissants français vivant à Monaco. Selon cette convention, les ressortissants français qui n'ont pas résidé à Monaco pendant au moins cinq ans avant le 31 octobre 1962 sont soumis à la législation française en matière d'impôt sur le revenu.

Les informations fournies sont destinées à donner une vue d'ensemble du système fiscal monégasque. Des circonstances spécifiques peuvent avoir un impact significatif sur l'application de la fiscalité. Il est donc toujours recommandé de consulter un conseiller fiscal ou un expert juridique lorsqu'il s'agit d'actifs ou d'investissements à Monaco.

Les mises en garde : Ce à quoi il faut faire attention

Si Monaco est souvent considéré comme un paradis pour les riches, il est essentiel de prendre en compte les inconvénients potentiels. Voici quelques points clés à surveiller :

- Coût de la vie élevé : Monaco est l'un des endroits où la vie est la plus chère, ce qui se répercute sur tout, de l'épicerie aux loisirs. Les conseillers financiers doivent en tenir compte dans toute analyse coûts-avantages.

- Immobilier limité : Avec une superficie limitée, l'immobilier à Monaco est à la fois rare et cher. Cela pourrait potentiellement limiter les options pour ceux qui cherchent à investir ou à s'installer à Monaco.

- Environnement commercial concurrentiel : Pour les entreprises qui génèrent des revenus importants en dehors de Monaco, le taux d'imposition sur les sociétés de 33,33% pourrait compenser d'autres avantages financiers.

Une vision équilibrée est cruciale

Monaco offre une gamme de taux d'imposition effectifs, mais il ne s'agit pas d'une solution universelle. Les conseillers financiers et les gestionnaires doivent peser soigneusement ces mises en garde afin d'offrir une perspective équilibrée à leurs clients.

En comprenant à la fois les avantages et les défis, les UHNWI et HNWI - ou leurs équipes financières - peuvent prendre des décisions plus éclairées quant à la pertinence de Monaco par rapport à leurs objectifs financiers.

Vous pouvez lire d'autres articles sur Monaco dans le cahier spécial d'Altoo Insights.