Pour préserver votre patrimoine, vous devez gérer efficacement les risques qui se répartissent en trois grandes catégories : les risques généraux du marché auxquels sont confrontés tous les investisseurs, les risques spécifiques propres à votre portefeuille et les risques auxquels vos héritiers peuvent être confrontés. Voici comment gérer ces risques :

01 Diversifier les classes d'actifs pour se protéger contre les risques de marché

Personne ne peut s'attendre à ce que chaque décision d'investissement soit gagnante. Même Warren Buffett a perdu de l'argent sur certains investissements, comme celui qu'il a fait dans Paramount Pictures. Le fait de détenir plusieurs actifs dans différentes catégories garantit que la valeur globale de votre portefeuille reste élevée, même si certains actifs sont moins performants que d'autres.

La diversification est la stratégie de préservation des actifs la plus connue, et il existe plusieurs approches établies pour la mettre en œuvre. Il existe plusieurs approches établies pour la mettre en œuvre :

- L'allocation stratégique d'actifs consiste à maintenir un portefeuille composé de pourcentages fixes de certaines catégories d'actifs, conformément à un plan d'investissement à long terme.

- L'allocation tactique d'actifs consiste à ajuster dynamiquement un portefeuille pour l'exposer davantage aux classes d'actifs dont on prévoit qu'elles seront performantes sur un horizon plus court.

- L'allocation "cœur-satellite" est un mélange des approches stratégique et tactique, avec des actifs "cœur" à faible risque sélectionnés pour la croissance à long terme et des actifs "satellite" à haut risque choisis pour leur potentiel de hausse à court terme.

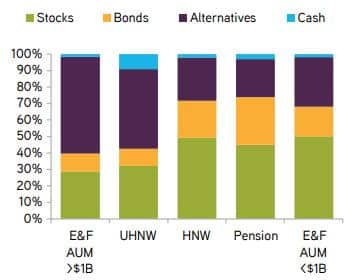

En 2021, la société de capital-investissement KKR a constaté que de nombreux investisseurs privés cherchaient à obtenir des rendements supérieurs en adoptant une approche d'allocation d'actifs de type "barbell", la grande majorité de leur patrimoine étant constituée d'investissements alternatifs (comme le capital-investissement et l'immobilier) et de liquidités.

Votre patrimoine, notre priorité : La puissance de consolidation d'Altoo, la gestion sécurisée des documents et le partage transparent des parties prenantes pour les particuliers fortunés. Demander une DEMO.

Source : KKR, 2001

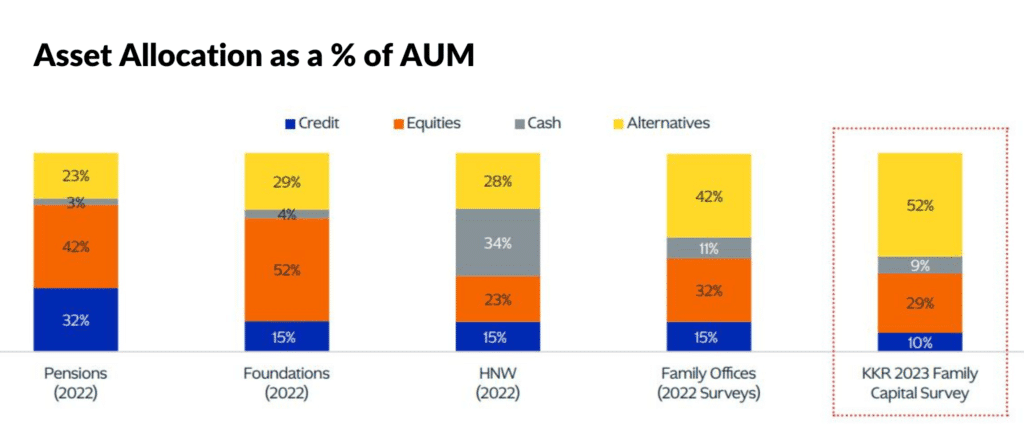

Selon KKR, la préférence des UHNWI pour les investissements alternatifs est restée forte jusqu'en 2023, date à laquelle l'entreprise a constaté que les family offices étaient les plus grands investisseurs en Europe, sur lequel Capgemini a déclaré que 93% des UHNWIs s'appuient pour obtenir des services à valeur ajoutée - en allouant 52% de leurs portefeuilles à des actifs dont la performance devrait être supérieure à celle du marché.

Source : KKR, 2023

02 Identifier et gérer les risques associés à des actifs spécifiques

Une fois que vous avez déterminé les types de catégories d'actifs à détenir dans le cadre d'une stratégie de diversification, les décisions de détenir des actifs spécifiques introduisent souvent des risques qui nécessitent une analyse et une gestion au cas par cas. A titre d'exemple :

- Les biens immobiliers présentent généralement des caractéristiques similaires, mais il n'y a pas deux biens identiques. Pour assurer correctement chaque bien, il faut connaître précisément son âge, son état, sa valeur marchande, etc. Certains investisseurs privés, comme Warren Buffett (comme l'a suggéré son ancien partenaire d'affaires Charlie Munger), choisissent d'auto-assurer leurs biens. Cela signifie qu'ils disposent de ressources financières suffisantes pour couvrir les pertes potentielles sans dépendre d'une compagnie d'assurance.

- Les fluctuations des taux de change peuvent avoir un impact sur la performance des actions d'une société donnée. La couverture de ces fluctuations par des contrats à terme ou des contrats d'option peut contribuer à atténuer ce risque.

- La performance relative d'une obligation à échéance plus longue sera particulièrement affectée par la hausse des taux d'intérêt. La détention d'une combinaison d'obligations à échéances variées permet de se prémunir contre ce risque.

03 Envisager et planifier la préservation de votre patrimoine après qu'il soit passé entre les mains d'autres personnes

La mort ou l'invalidité ne sont pas des sujets agréables à envisager, mais il est essentiel de prévoir des mesures d'urgence pour avoir l'esprit tranquille et savoir que votre patrimoine sera préservé, que vous en ayez la charge ou non. Bien que cette planification soit très individuelle, vous devez en règle générale vous assurer que vous avez créé et révisé régulièrement un plan de prévoyance :

- Votre testament et votre plan successoral.

- Une procuration durable accordant à au moins une personne de confiance le pouvoir de gérer vos affaires financières en cas d'incapacité.

Notez également que votre patrimoine court peut-être le plus grand risque d'être dissipé lorsqu'il n'est plus sous votre contrôle. Les droits de succession et le fait que les héritiers ne suivent pas les deux premières recommandations de préservation des actifs décrites ci-dessus peuvent éroder considérablement vos avoirs. Pour minimiser les inconvénients potentiels de ces scénarios indésirables, de nombreux investisseurs privés poursuivent des stratégies de préservation à long terme qui s'articulent autour des éléments suivants :

- L'utilisation des trusts dans la planification successorale. Les trusts peuvent prendre de nombreuses formes, certains permettant de protéger le patrimoine contre les droits de succession ou de transfert de patrimoine et d'établir des lignes directrices pour les distributions et les investissements afin de préserver le patrimoine sur plusieurs générations.

- Favoriser la communication et la gestion responsable entre les héritiers. Le partage de valeurs personnelles, d'objectifs financiers et d'attentes sera l'un des outils les plus importants dont disposeront vos héritiers pour préserver le patrimoine que vous avez constitué. Des documents officiels définissant une approche commune de la gestion du patrimoine, de la philanthropie et de la résolution des conflits peuvent être utiles.