Ce type d'infrastructure est mal adapté à la gestion de biens immobiliers transfrontaliers, de capital-investissement, d'actifs numériques et d'héritiers ayant des points de vue différents sur le risque. Elle ralentit les décisions et introduit des erreurs évitables. Elle rend également la succession plus difficile, et non plus facile.

Il existe cependant un modèle d'adaptation. La Suisse, longtemps connue pour sa discrétion et sa stabilité, devient aujourd'hui une référence en matière de modernisation.

Ce que les offices suisses réussissent à faire

Environ 250 à 300 single-family offices sont aujourd'hui basés en Suisse. Ensemble, ils gèrent plus de 600 milliards de francs suisses. Selon le 2025 Global Family Office Report d'UBS, ces bureaux conservent environ 13% de leurs portefeuilles en liquidités, contre une moyenne mondiale de 9%, ce qui reflète une approche à la fois prudente et flexible. Par ailleurs, les actifs alternatifs tels que le capital-investissement, les fonds spéculatifs et l'immobilier représentent environ 44% des portefeuilles, ce qui témoigne de l'ampleur croissante de la stratégie. Le rapport 2025 de PwC confirme que les bureaux suisses renforcent leur exposition aux investissements directs et d'impact et développent les transactions sortantes vers l'Amérique du Nord, qui représentent désormais 27% de l'ensemble de leurs transactions.

Un DSI, cité dans le rapport 2025 d'UBS, l'a dit simplement : "Nous gardons des liquidités pour des moments comme celui-ci". Cette remarque, faite dans un climat de guerre commerciale et d'inflation, reflète l'idée que la stratégie ne doit pas nécessairement être synonyme de spéculation.

Gouvernance : Nettoyer le modèle opérationnel

Malgré l'augmentation de la taille des actifs, de nombreux family offices restent peu structurés. Le rapport 2024 European Family Office Report de Campden Wealth montre que seuls 26% ont adopté des systèmes de portefeuille modernes. Près de la moitié d'entre eux n'ont toujours pas de plan de succession formel.

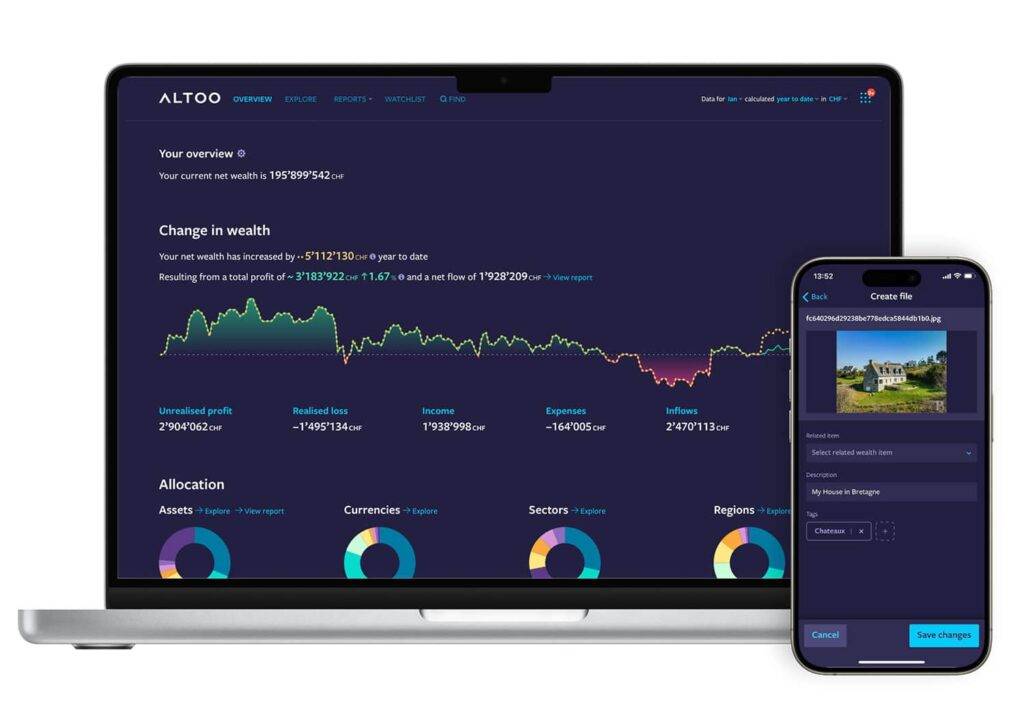

Améliorez votre gestion de patrimoine avec gestion d'actifs simplifiée. Aperçu de la plateforme Altoo

En France, un Multi Family Office de taille moyenne a tenté de changer cette situation. Sa directrice financière, Karoline Dupont, s'est exprimée publiquement au Global Wealth Forum de Genève au printemps dernier. "Jugez-moi quand je serai transparente", a-t-elle déclaré. Son bureau a mis en place un conseil consultatif composé de membres de la famille et de professionnels externes. L'objectif est de structurer les décisions d'investissement sans sacrifier la flexibilité. Mme Dupont estime que ce changement a permis de réduire les conflits internes et d'aider le bureau à se concentrer davantage sur les objectifs à long terme.

La technologie passe du statut de complément à celui de système central

La technologie n'est plus seulement une couche de reporting. Pour de nombreux bureaux, c'est elle qui rend possible une véritable stratégie. Un rapport récent de l'entreprise américaine de logiciels FundCount a révélé que certaines équipes consacrent jusqu'à 40% de leur temps à l'assemblage et à la vérification de rapports. C'est du temps passé à conserver une vision du passé, et non à préparer l'avenir.

ALBAPAZ, un Multi Family Office suisse fondé en 2022, a été l'un des premiers à s'attaquer à ce problème. Dès le départ, l'entreprise a eu affaire à de multiples banques, à des actifs alternatifs et à un volume élevé d'avoirs privés. Les systèmes traditionnels ne pouvaient pas suivre. En l'espace de quelques mois, l'équipe s'est tournée vers Altoo, une plateforme de gestion de patrimoine numérique capable de consolider tous les avoirs dans une seule interface.

Le directeur technique du bureau se souvient clairement de ce changement : "Les rapports qui prenaient des jours ne prennent plus que quelques minutes". Plus qu'un simple gain de temps, ce changement a permis à l'entreprise d'obtenir des évaluations en temps réel, de surveiller l'exposition aux risques et de mener des discussions stratégiques sans attendre le nettoyage des données.

Altoo a donné à l'équipe un point de vérité unique. L'immobilier, le capital-investissement et même les NFT ont été regroupés au sein d'un seul et même système. La plateforme permettait également un accès mobile, ce qui s'est avéré crucial pour les membres de la famille en déplacement ou basés à l'étranger. Pour ALBAPAZ, il ne s'agissait pas seulement d'automatisation, mais aussi de clarté.

Profils régionaux : Des marchés différents, une même direction

Aux États-Unis, les Family Offices sont plus importants, mais ils sont confrontés à la plupart des mêmes défis. Barron's et BNY Mellon indiquent que les family offices américains allouent 54% aux actifs alternatifs, dont 27% au capital-investissement et 18% à l'immobilier. La préférence nationale reste forte, avec 86% d'actifs conservés aux États-Unis.

La planification de la succession s'est améliorée. UBS note que 53% des bureaux américains disposent désormais d'un testament ou d'un plan successoral officiel, contre 47% l'année précédente. Cependant, beaucoup n'ont pas encore adopté de comités d'investissement ou fait appel à des gestionnaires externes.

En Allemagne, la situation est en train de changer. Plusieurs bureaux nés de la richesse du Mittelstand se dotent aujourd'hui de conseils professionnels. Des entreprises telles que Serafin (Munich), THI Investments (Stuttgart) et Wirtgen Invest (Windhagen) se sont dotées de conseils consultatifs comprenant une expertise externe pour guider leur expansion dans des secteurs tels que l'IA et l'énergie propre, selon les profils sectoriels établis par FamCap et ListChampion.org.

Les Family Offices français, quant à eux, s'exposent de plus en plus à l'innovation dans les domaines de la santé et du climat. Financière Agache, le family office d'Arnault, gère aujourd'hui plus de 140 milliards d'euros et a opéré des virages stratégiques vers les technologies de luxe et le développement durable.

Tendances en matière d'allocation d'actifs : Ce que montrent les données

Les données d'UBS indiquent que toutes les régions sont clairement orientées vers les marchés privés. Parmi les bureaux mondiaux interrogés en 2025 :

- 34% d'actifs en actions publiques

- 13% à revenu fixe

- 44% dans les alternatives

- 5-13% détenus en espèces, selon la géographie

Les allocations suisses sont généralement plus conservatrices, mais suivent toujours cette tendance globale. Aux États-Unis, les rendements plus élevés du capital-investissement continuent d'attirer les capitaux, malgré des signes de pression sur les prix. Les bureaux deviennent également plus sélectifs. Les investissements directs et les véhicules de co-investissement sont désormais préférés aux pools aveugles.

Conformité : Les supports à pression silencieux

MiFID II, DAC6, FATCA, mandats ESG... Ces réglementations évoluent rapidement. Les bureaux qui couvrent plusieurs juridictions ont besoin de systèmes capables de gérer les pistes d'audit, l'échange de documents et les contrôles d'identité sécurisés. Les plateformes telles qu'Altoo fournissent des archives automatisées pour le marquage et le reporting de la conformité. Elles supportent également l'accès multi-utilisateurs, ce qui est essentiel pour les bureaux dont la gouvernance est partagée entre plusieurs continents ou générations.

En Suisse, ces outils servent non seulement à respecter les normes suisses, mais aussi à se préparer à un examen plus approfondi à l'étranger. Les bureaux dont les membres de la famille vivent aux États-Unis, à Singapour ou dans les Émirats arabes unis sont désormais confrontés à des déclarations qui se chevauchent. Une feuille de calcul ne peut pas gérer une telle complexité.

ALBAPAZ revisité : Un changement de culture, pas seulement un changement de système

Avant Altoo, ALBAPAZ passait trop de temps à établir des rapports de performance et à vérifier les registres de propriété. Après le changement, leur rythme interne a changé. Les réunions stratégiques sont devenues plus courtes et plus ciblées. Les partenaires familiaux ont eu accès à des tableaux de bord en direct pendant les discussions sur les investissements. Les scores de risque et d'ESG ont fait partie des conversations quotidiennes, et non plus des réflexions trimestrielles après coup.

A quoi ressemble réellement l'évolution

La transition vers le Family Office 2.0 ne consiste pas à embaucher un DSI ou à télécharger une application. Il s'agit d'un changement plus profond : vers une gouvernance formelle, de meilleurs outils numériques, des lignes hiérarchiques plus claires et une responsabilité globale.

Dans les bureaux les plus performants, les décisions sont soutenues par la structure mais informées par les valeurs familiales. Les plateformes technologiques remplacent la fragilité par la continuité. Les conseils consultatifs apportent un point de vue extérieur. Les liquidités sont détenues intentionnellement et non par accident.

Il n'existe pas de formule unique. Mais les caractéristiques sont claires. Les bureaux qui mènent la danse sont en train de réorganiser discrètement leur mode de fonctionnement. Ceux qui ne le font pas sont déjà en train de prendre du retard.