Du point de vue de l'expérience client, cependant, assurer aux clients très diversifiés que leurs stratégies d'allocation sont sur la bonne voie est un défi de taille pour les gestionnaires de patrimoine qui s'appuient sur des flux de travail manuels.

Ces stratégies peuvent prendre de nombreuses formes en fonction des objectifs de croissance et de la tolérance au risque. A titre d'exemple :

- Allocation stratégique d'actifs consiste à établir un plan d'investissement à long terme et à concevoir un portefeuille en conservant des pourcentages fixes de certaines catégories d'actifs.

- Allocation tactique d'actifs est une approche plus dynamique, dans laquelle un portefeuille est ajusté pour augmenter l'exposition aux types d'investissements susceptibles d'être performants à court terme.

- Attribution des satellites centraux combine des éléments des deux approches susmentionnées. Des actifs stratégiques, relativement conservateurs, sont choisis pour assurer une croissance régulière à long terme. Parallèlement, une plus petite partie du portefeuille est investie dans des actifs tactiques, plus risqués, dits "satellites", dont on prévoit qu'ils surperformeront le marché.

Néanmoins, toutes les stratégies de diversification des actifs ont au moins un point commun : derrière chacune d'entre elles se trouve un propriétaire de patrimoine qui veut avoir l'esprit tranquille quant à l'exécution de son plan.

L'utilisation de feuilles de calcul pour assurer cette tranquillité d'esprit est une approche dépassée qui fait perdre beaucoup de temps à toutes les parties concernées. Les paramètres de reporting diffèrent selon les types d'actifs détenus auprès de plusieurs banques et dépositaires, ce qui rend la collecte, l'analyse et l'interprétation manuelles des données du portefeuille un exercice fastidieux. En règle générale, les conseillers qui adoptent cette approche ne peuvent fournir à leurs clients UHNWI bien diversifiés un aperçu de la composition totale de leur patrimoine que quelques fois par an et après plusieurs heures d'efforts.

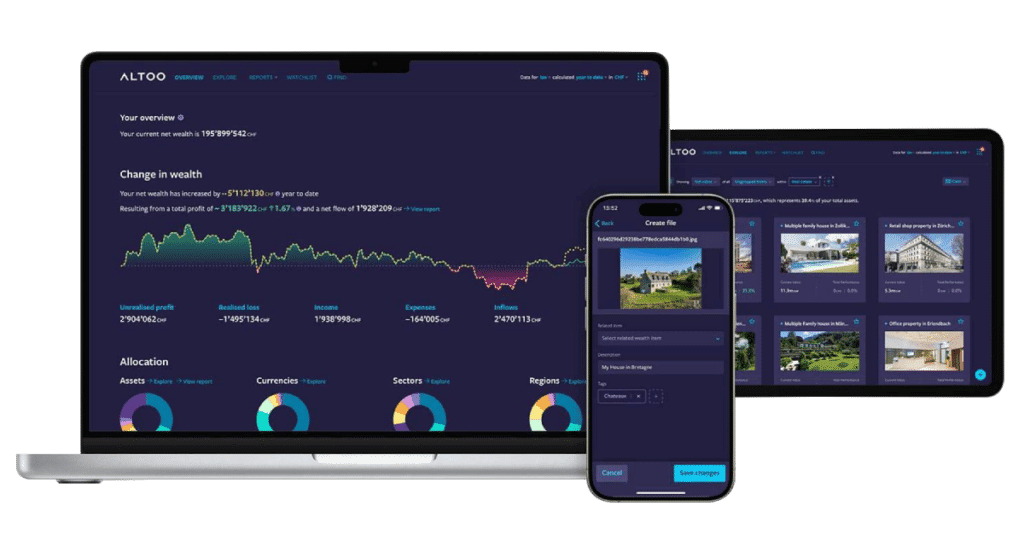

Améliorez votre gestion de patrimoine avec gestion d'actifs simplifiée. Aperçu de la plateforme Altoo

En théorie, une révision trimestrielle de la répartition des actifs devrait suffire à rassurer les clients UHNWI quant à la solidité de leurs stratégies de diversification. Dans la pratique, ces derniers aimeraient recevoir de telles assurances beaucoup plus souvent - et avec peu ou pas d'avertissement préalable. Tout comme la couverture du réseau cellulaire mondial n'est pas nécessaire tant qu'elle ne l'est pas, l'accès à la demande à des analyses de portefeuille complètes mais facilement compréhensibles n'est pas nécessaire tant qu'il ne l'est pas.

Heureusement, il existe des solutions technologiques qui permettent de mettre ces informations sur l'allocation d'actifs à la disposition des clients avec un minimum d'effort humain. Voici un bref aperçu de ces solutions et de ce qu'elles peuvent offrir aux clients UHNWI.

En coulisses : Connectivité API et traitement automatisé des données

Plus les UHNWI ont de relations avec des banques et d'autres institutions financières, plus il faut de temps à leurs conseillers pour consolider manuellement les données provenant de ces institutions. Il s'agit souvent de se connecter à des portails en ligne, de télécharger des relevés, de copier les données des relevés dans des feuilles de calcul ou de mettre en place des canaux de données vers différents dépositaires.

Les portails en ligne ne sont pas le seul moyen d'accéder aux données des clients. De nombreuses institutions proposent des interfaces de programmation d'applications (API), qui sont essentiellement des "tuyaux" par lesquels les clients fortunés peuvent autoriser le transfert automatique de données à des tiers de confiance.

Pour les portefeuilles complexes, le principal avantage des API est qu'elles permettent de consolider en temps quasi réel des données provenant de sources multiples dans un emplacement unique et centralisé.

Idéalement, cet emplacement centralisé sera une plateforme qui optimise automatiquement les données entrantes pour l'analyse, exécute un large éventail de processus analytiques spécifiques aux actifs et visualise les résultats dans des tableaux de bord intuitifs. Ces tableaux de bord peuvent fournir autant de détails que nécessaire, de la composition globale du portefeuille à la performance de chaque actif.

Les données étant traitées en continu, toutes les informations pertinentes sont mises à jour quasiment en temps réel. Des notifications peuvent être envoyées rapidement aux clients concernant les changements survenus sur les marchés, les allocations, les soldes, les valeurs des actifs, etc. Si un tel changement indique qu'il est nécessaire de rééquilibrer un portefeuille conformément à une stratégie de diversification des actifs, le propriétaire du portefeuille en sera informé en quelques minutes.

Outre les fonctionnalités d'automatisation, une plateforme sophistiquée de ce type disposera également de fonctions avancées de suivi et d'organisation des flux de travail autour des actifs non bancaires, qui sont presque toujours présents dans le patrimoine total d'un UHNWI.

Sur l'écran des clients : Des portefeuilles diversifiés, simplifiés à tout moment

En automatisant l'ensemble du processus de collecte, d'analyse et de visualisation des données sur les divers actifs des clients, les conseillers UHNWI peuvent fournir une grande variété d'informations en temps quasi réel, même sur les patrimoines les plus complexes.

Quels types de rapports et de capacités de suivi les flux de données automatisés peuvent-ils rendre accessibles aux clients sur demande ? Une série complète d'exemples peut être trouvée dans le site web de l Plateforme Altoo WealthL'objectif est de permettre aux propriétaires de patrimoine et à leurs conseillers de comprendre facilement les performances individuelles et globales des investissements dans plusieurs catégories d'actifs bancables :

- Actions : Suivi et analyse comparative des performances et des frais, visibilité de l'exposition totale, et bien plus encore.

- Capital-investissement: Suivi des investissements, des engagements et des transactions ; performance du fonds depuis sa création ; comparaison et mesure de la performance en fonction d'indicateurs tels que IRR, TWR, TVPI, RVPI et DPI.

- Trésorerie et équivalents de trésorerie : Gestion et planification des liquidités ; prévision des flux de trésorerie et des dividendes.

- Revenu fixe : Suivi des événements à venir ; notifications des dates d'expiration ; suivi des dépenses ; conversions automatiques de devises pour comparer les obligations émises dans différentes monnaies.

La plateforme aide également les conseillers à rationaliser l'expérience des clients UHNWI en contrôlant, en filtrant géographiquement et en optimisant les portefeuilles internationaux d'actifs non bancables tels que le capital de risque, le capital d'investissement, le capital de risque et le capital de risque :

- Immobilier : Modules de suivi des dépenses, des pertes et profits et de l'évaluation de chaque bien immobilier. Une messagerie sécurisée sur la plateforme facilite l'attribution des tâches aux gestionnaires immobiliers.

- Œuvres d'art et autres objets de collection : Tous les objets peuvent être consultés dans une galerie unique, accompagnés d'une évaluation.

Pour les éléments de patrimoine des classes d'actifs bancaires et non bancaires, toutes sortes de documents peuvent être stockés et attachés en toute sécurité. Il peut s'agir, par exemple, d'accords de répartition des actifs, d'accords sur les frais, de rapports de performance, de contacts d'achat et de polices d'assurance.

S'appuyant sur des connexions API avec plus de 3 500 institutions financières et disponible 24 heures sur 24 et 7 jours sur 7 via le web et une application mobile dédiée, l'application Plateforme Altoo Wealth permet aux gestionnaires de patrimoine d'aider visuellement, précisément et rapidement leurs clients à obtenir une vue d'ensemble de leur patrimoine et à se concentrer sur l'évolution de certains actifs.

À retenir

Une diversification efficace des actifs ne doit pas se traduire par une expérience client médiocre, où les détenteurs de patrimoine doivent attendre des semaines ou des mois pour confirmer que leurs répartitions sont conformes aux objectifs. Une technologie sophistiquée permet d'automatiser les flux de données afin de fournir presque instantanément des informations complètes sur les portefeuilles. Les gestionnaires de patrimoine peuvent rapidement tirer parti de cette technologie - sans les coûts initiaux importants ou les investissements en temps associés au développement de solutions en interne - en s'associant à un fournisseur de plateforme axé sur l'industrie comme Altoo.

Cet article a été publié à l'origine dans la boîte à outils de l'expérience client 2024 créée par The Wealth Mosaic. Consultez le page des médias régulièrement pour rester au courant de notre travail de presse.