"Das ist eine großartige Gelegenheit. Wenn sie nicht vorgesorgt haben, müssen sie sich nicht darum kümmern; die Regierung wird es für sie tun", sagte Mark Mirsberger von der US-Firma Dana Investment Advisors zu CNBC. Er bezieht sich darauf, wie die Erbschaftsgesetze die Verteilung von Vermögenswerten regeln werden, wenn kein Testament vorhanden ist.

Reden über Reichtum

Die erste Hürde besteht oft darin, die Generationen zusammenzubringen, um über das Familienerbe zu sprechen, sagen die Berater. Viele wohlhabende Eltern zeigen ihren Kindern nicht, was sie haben. "Eines der wichtigsten Dinge ist es, sicherzustellen, dass die nächste Generation mit dem Vermögen, das sie erben wird, gut umgehen kann", sagte Rick Keller von der Bank- und Vermögensberatungsfirma First Foundation Advisors in Irvine, Kalifornien, gegenüber CNBC. "Die Eltern haben sich daran gewöhnt, ihr Vermögen über 20, 30 oder 40 Jahre zu verwalten; die Kinder haben weniger als ein Jahr Zeit."

Finanzielle Bildung ist ein wichtiger Bestandteil dieses Vermögenstransfers. Manchmal ist eine lebenslange Ausbildung erforderlich. Das kann bedeuten, verschiedene Wege zu finden, um mit den Erben zusammenzuarbeiten und sie zur Kooperation zu bewegen.

Prioritäten respektieren

Kinder und Enkelkinder handeln anders als ihre Eltern, und ihre Prioritäten können anders sein. Sobald sich die Nachkommen in der Vermögensverwaltung und -anlage auskennen, bringen sie neue Sichtweisen, Ideen und Energie mit, die sich die Familien zu eigen machen sollten. Die jüngeren Generationen konzentrieren sich stärker auf Themen wie Klimawandel, soziale Gerechtigkeit und Unternehmen, die umwelt- und sozialbewusst sind. Sie haben oft eine umfassendere Sicht auf die Welt der Investitionen. Sie befassen sich mit Impact Investing und anderen Anlageklassen, die ihre Eltern vielleicht nicht in Betracht gezogen haben, und sie haben vielleicht eine starke Meinung zu den Arten von Investitionen, die sie verbieten wollen.

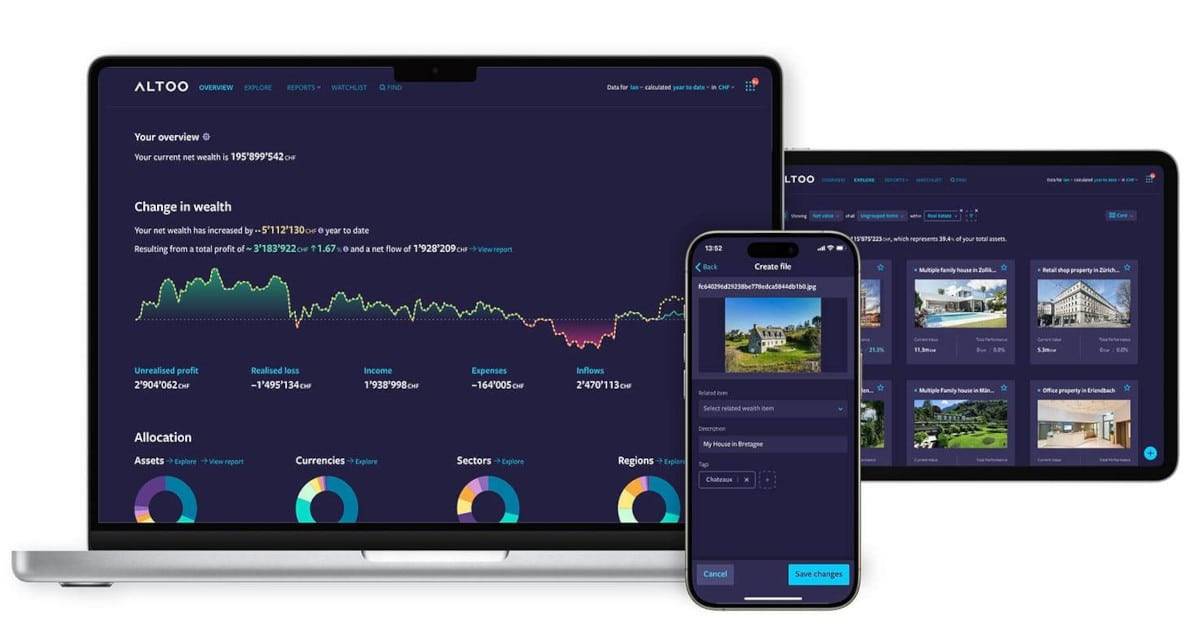

Ihr Reichtum, unsere Priorität: Altoo's Konsolidierungskraft, sicheres Dokumentenmanagement und nahtlose Teilhabe an Interessengruppen für vermögende Privatpersonen. Vorschau Plattform.

Ideen versus Realität

Es ist auch wichtig zu wissen, dass sich das Vermögen des Verwandten aufgrund der Umstände ändern kann. Die Vorstellung davon, was man erbt, entspricht nicht immer der Realität. Zum Beispiel können Marktbewegungen den Wert des Vermögens erhöhen oder verringern. Oder es besteht ein unerwarteter Bedarf an Geldmitteln, z. B. aufgrund neuer oder steigender Pflegekosten.

Nach Angaben des Portals New York Life, Während geerbtes Vermögen für einige einen finanziellen Aufschwung bedeuten kann, wird der finanzielle Fortschritt der Amerikaner insgesamt durch Inflation, wachsende Kreditkartenschulden und unerwartete Ausgaben beeinträchtigt. Tatsächlich sind fehlende Ersparnisse für Notfälle (29%), Gesundheitskosten (27%) und Kreditkartenschulden (26%) die größten Risiken, die Erwachsene für ihre finanzielle Sicherheit und ihr Wohlergehen sehen. Eine allgemeine Vorstellung zu haben, hilft jedoch bei dem wichtigsten Schritt, nämlich proaktiv zu sein und sich darüber zu informieren, was es bedeutet, Vermögen zu haben.

Hilfe finden

Ein Finanzexperte kann dazu beitragen, den Prozess des großen Vermögenstransfers zu erleichtern. Durch die Zusammenarbeit mit einem Beratungsteam kann ein Plan für mehrere Zwecke entwickelt werden. Wichtige Überlegungen sind z. B., wie die Vermögensübertragung erleichtert werden kann, wie viel Kontrolle beibehalten werden soll, welcher Cashflow erforderlich ist, um den heutigen Lebensstil aufrechtzuerhalten, welche anderen Ziele in Bezug auf das Vermögen verfolgt werden, einschließlich philanthropischer Aktivitäten, die Einbeziehung der nächsten Generation in die Planung der Vermögensübertragung usw. Es gibt nicht den einen richtigen Ansatz; stattdessen variieren die Strategien je nach der Komplexität des Vermögens, den Bedürfnissen der Familie und den letztendlichen Zielen in Bezug auf das Vermögen und die jeweiligen Begünstigten.

Der große Vermögenstransfer bietet Familien die Gelegenheit, darüber nachzudenken, wie sie ihr Vermögen über Generationen hinweg erhalten können. Indem man den Nachlassplan mit Blick auf die Bedürfnisse jeder Generation prüft, kann man sicherstellen, dass alle Beteiligten engagiert und auf den Erfolg vorbereitet sind.