Übergang von Resilienz zu Innovation Die heutige

Vermögensverwaltung Der Bankensektor ist voller Unklarheiten, und das gilt auch für die vermögenden Privatkunden, deren finanzielle Bedürfnisse sich ändern. Noch vor einem Jahrzehnt wickelten die Kunden die meisten ihrer Bankgeschäfte über ein einziges Finanzinstitut ab. Heutzutage ist es üblich geworden, mehrere Bankbeziehungen zu unterhalten. Dies hat zur Folge, dass das persönliche Vermögen auf viele verschiedene Verwahrer und Rechtssysteme verteilt ist, wobei mehrere Akteure spezialisierte Dienstleistungen anbieten. Dies macht deutlich, dass die Vermögensverwaltung schwieriger geworden ist.

Accenture stellt fest, dass die Vermögensverwaltung bis 2025 wahrscheinlich von der Resilienz und Umgestaltung zur Schaffung der Grundlagen für Innovation übergehen wird, da die Akteure in Nordamerika, APAC und Europa zunehmend einen neuen Plan für 2023 und darüber hinaus annehmen. Um aufstrebende Vermögensverwalter wie Unternehmer und Frauen bedienen zu können oder um Zugang zu ESG- und nicht investierbaren Vermögenswerten zu erhalten, die die Aussichten der Branche auf eine nachhaltige Entwicklung bis 2025 weiter vorantreiben könnten, müssten die Unternehmen innovativ sein, um zu Vermögensverwaltern der nächsten Generation zu werden.

Komplexes Wealth Management in einer einzigen Lösung

Einst ein Nischensegment, haben sich ausgelagerte Vermögensverwaltungsdienste zu einem wichtigen Bestandteil des Vermögensverwaltungssystems entwickelt. Vor allem die Technologie hat die sichere Verwaltung komplizierter Vermögen einfacher gemacht als früher.

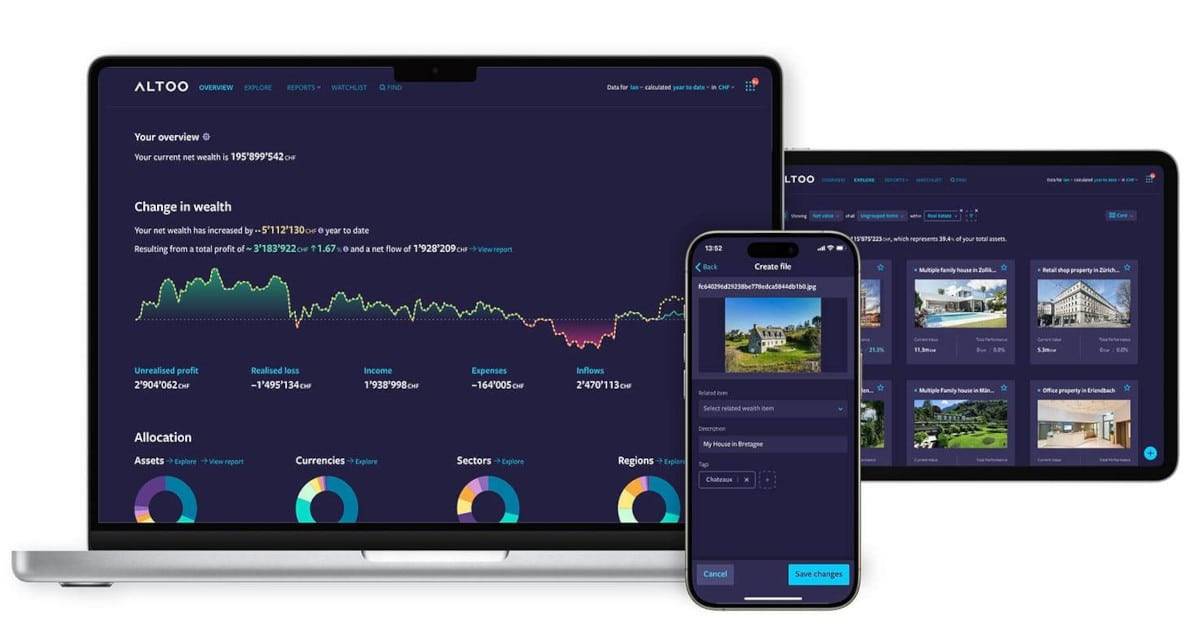

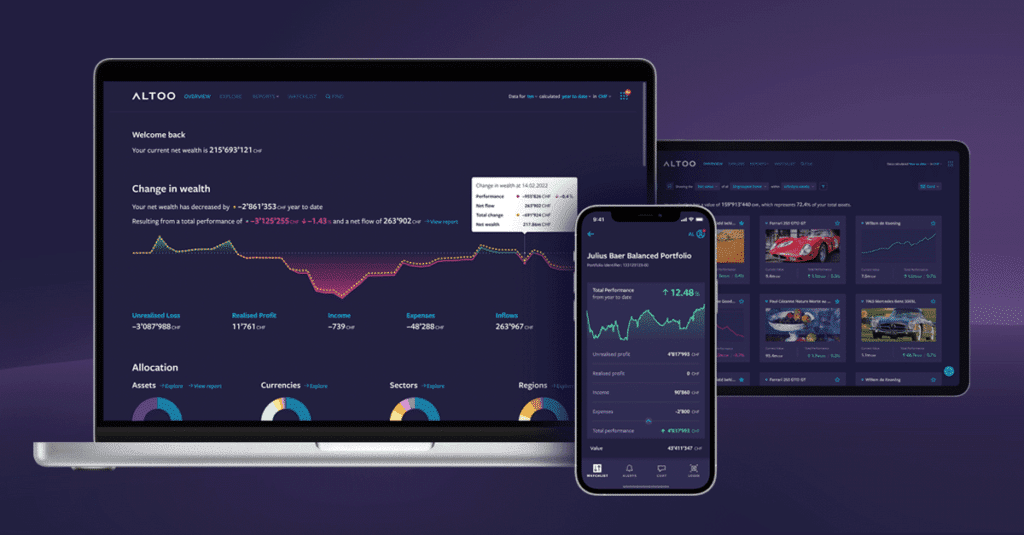

Nehmen Sie Altoozum Beispiel, wo komplexe Vermögen auf einer einzigen Plattform auf modernste Weise diskutiert, positioniert und gemessen werden. Das Schweizer Unternehmen bietet vermögenden Privatpersonen eine einfache und intuitive Lösung sowie eine sinnvolle Transparenz und Kontrolle.

Vermögens-Aggregation: Einfach, dynamisch und sicher Unvergleichlich. Entdecken Sie die Altoo Wealth Platform!

Altoo steht für "alltogether" und wurde als White-Label-Technologie-Vermögensplattform mit dem Ziel entwickelt, ganze Vermögensstrukturen wie Geld bei mehreren Banken, Immobilien, Private Equity, Kunst usw. zu konsolidieren. Sie ermöglicht automatisierte Kontrollen und kommuniziert täglich mit dem Beraternetzwerk, was sie zur perfekten Lösung für Family Offices, Trusts, Stiftungen und private Vermögensinhaber macht. Dementsprechend hat das Unternehmen stark in die Verschlüsselungstechnologie der eigenen Private Cloud investiert, da die Sicherheit der Kunden oberste Priorität hat.

Experten sind der Meinung, dass der Mehrwert von Vermögensverwaltungsplattformen über die reine Datenaggregation hinausgeht. Die Idee ist, den Kunden Zugang zu einem digitalen Raum zu geben, in dem sie ihr Geld nicht nur beobachten, sondern auch verwalten können. Um eine sichere Zusammenarbeit und ein sicheres Dokumentenmanagement zu fördern, berücksichtigt eine umfassende Strategie auch nicht-bankfähige Vermögenswerte, bietet ein benutzerfreundliches Design und ermöglicht einen regulierten Zugang für Interessengruppen.

Beispielsweise kann ein Nutzer seinem Immobilienberater einen eingeschränkten Zugang nur zu den Hypotheken und Immobilienbeständen der Plattform gewähren. Der Berater kann alle relevanten Dokumente zu den verschiedenen Immobilienbeständen einreichen und diese auch häufig aktualisieren. Eine sichere Kommunikation ist durch den Einsatz eines internen Kommunikationsnetzes möglich. Außerdem vereinfacht ein solches digitales System die Nachlassplanung. Im schlimmsten Fall verfügen die Erben über alle Informationen, die sie benötigen, um das Vermögen ihrer Familie zu schützen.

Fünf Trends in der Vermögensverwaltung

Die Vermögensverwaltung ist ein boomender Wirtschaftszweig, und es wird erwartet, dass das weltweite Vermögen 3,43 Billionen USD bis 2030. Es gibt sowohl neue Trends als auch solche, die die Branche schon seit längerer Zeit beherrschen. Beide werden jedoch das Tempo der Veränderungen in der Branche bis 2023 und darüber hinaus beschleunigen.

01 Das Finanzerlebnis neu interpretiert

Eine Vielzahl von Anlegern erwartet heute eine "intelligente" Beratung, die live oder über automatisierte Finanzalgorithmen erfolgt. Einer der sich abzeichnenden Trends ist insbesondere der zunehmende Einsatz von künstlicher Intelligenz, die zudem äußerst kosteneffizient sein kann. In seinem podcastDeloitte rät insbesondere zur Implementierung von: (1) neuen digitalen Kundenlösungen, (2) neuen digitalen Anwendungen von Broker-Dealern, (3) hochmodernen CRM-Funktionen, (4) modernen Datenmanagement-Funktionen und (5) einem optimierten On-Boarding.

Da der Wettbewerb um vermögende Privatkunden härter denn je geworden ist, schlägt PwC vor, dass das Erfolgsmodell ein Hybridmodell ist. Dies verbessert nicht nur die menschliche Beziehung, sondern auch das Kundenerlebnis. Die Zeiten, in denen Vermögensverwaltungsfirmen ihre Kunden zweimal im Jahr trafen, sind vorbei. Was heute zählt, sind maßgeschneiderte Concierge-ähnliche Dienstleistungen. Es ist davon auszugehen, dass damit neue Aufgaben auf die Kundenbetreuer zukommen werden. Diejenigen, die sich ihre Zeit gut einteilen können, haben ein höheres Maß an Kundenbindung und -zufriedenheit. Diejenigen, die in der Lage sind, ihre Arbeit zu automatisieren, können sich mehr auf die Kundenbetreuung konzentrieren. In diesem Zusammenhang wird empfohlen, dass Unternehmen weiterhin auf einen teambasierten Ansatz setzen, um die Kontinuität der Beziehungen zu fördern, auch wenn die Hauptberater in den Ruhestand gehen. Neue Technologien und Robo-Advice-Funktionen haben das Potenzial, den Mangel an Beratern etwas zu lindern, indem sie es den vorhandenen Beratern ermöglichen, sich auf eine größere Anzahl von Kundenbeziehungen zu verteilen.

02 Der "Große Vermögenstransfer"

Der große Vermögenstransfer steht vor der Tür! Jeden Tag werden mehr als 10.000 Babyboomer 65 Jahre alt, und in den nächsten 20 bis 30 Jahren werden ihre Nachkommen Geld im Wert von Billionen von Dollar erben. Die Generation der Babyboomer, grob definiert als diejenigen, die zwischen Mitte der 1940er und Mitte der 1960er Jahre geboren wurden, besitzt die überwältigende Mehrheit des Vermögens in der westlichen Welt. Genaue Schätzungen gehen weit auseinander. Einige Quellen schätzen beispielsweise, dass die Boomer in den Vereinigten Staaten ein Vermögen von etwa $15 Billionen besitzen.

Dazu müssen sich Anwälte und andere Vermögensverwalter auf die Vermögensübertragungen ihrer Kunden vorbereiten. Dies wird eine Menge Vorbereitung erfordern. Die Babyboomer werden Entscheidungen darüber treffen müssen, wie sie ihr Vermögen, einschließlich Bargeld und Immobilien, übertragen, wem sie es schenken wollen und wie sie wertvolle Erbstücke schützen.

03 Neuausrichtung auf das Massensegment

Dieser Markt expandiert, da immer mehr Angehörige der oberen Mittelschicht versuchen, ihr Vermögen durch Investitionen zu vermehren. Die "Mass Affluents", zu denen Anleger mit einem Vermögen zwischen $250.000 und $1 Million gehören, machen etwa 11% der Weltbevölkerung aus, wobei eine beträchtliche Anzahl junger, digital aktiver Berufstätiger nach maßgeschneiderten Dienstleistungen sucht. Der Global Data Wealth Markets Analytics Bericht wird behauptet, dass die vermögenden Privatpersonen in den Vereinigten Staaten auf dem besten Weg sind, bis zum Jahr 2025 über 47 Billionen USD zu kontrollieren. Es wird auch vorhergesagt, dass diese Gruppe Alternativen wie strukturierte Produkte, digitale Vermögenswerte, Kunst, nicht bankfähige Vermögenswerte und andere traditionelle vermögende Privatvermögen erkunden und sich für diese entscheiden wird. Da das Massenvermögen organisch und durch Vererbung wächst, wird es eine anspruchsvollere Finanzberatung erfordern.

Die vermögenden Kunden von heute suchen nach Lösungen, die die steigenden Lebenshaltungskosten, ihr wachsendes Interesse an Nachhaltigkeit und ihren Vorsorgebedarf berücksichtigen. Darüber hinaus erwarten sie Unterstützung beim Aufbau und der Sicherung ihres Vermögens sowie eine kosteneffiziente Finanzberatung und -betreuung. Die Vermögensverwaltungsunternehmen erkennen daher die Notwendigkeit, Leads über alternative Datenquellen wie Online-Kanäle zu gewinnen.

04 Regulierung von Kryptowährungen

Die Verwaltung von Krypto-Vermögenswerten ist im Kommen und wird in einer nicht allzu fernen Zukunft wahrscheinlich ein erhebliches Wachstum verzeichnen. Es wird erwartet, dass die Vermögensverwaltungsfirmen und die Institutionen werden sich aktiv für mehr Transparenz und Regulierung einsetzen noch mehr zum Schutz von Anlegern, Beratern und einzelnen Verbrauchern. Dennoch ist die Der globale Kryptomarkt erreichte letztes Jahr mehr als $3 Billionen. Im Jahr 2022 unternahm das Weiße Haus bereits eine konzertierte Aktion zur Regulierung der Industrie für digitale Vermögenswerte mit dem Durchführungsverordnung zur Sicherstellung einer verantwortungsvollen Entwicklung digitaler Vermögenswerteeine hochkarätige Anerkennung des Potenzials der #cryptocurrency-Industrie.

Diese Executive Order verpflichtet das Weiße Haus, sich an der Forschung zu Kryptowährungen zu beteiligen und Abteilungen in der gesamten Regierung zu verpflichten, bei der Schaffung eines regulatorischen Rahmens für digitale Vermögenswerte zusammenzuarbeiten. Außerdem wird ein "regierungsweiter Ansatz zur Bewältigung der Risiken und Nutzung der potenziellen Vorteile digitaler Vermögenswerte und der ihnen zugrunde liegenden Technologie" skizziert. Da die Weltwirtschaftsforum bedeutet dies für die Vereinigten Staaten "mehr Privatsphäre, Sicherheit, finanzielle Integration und globale Wettbewerbsfähigkeit". Während viele Länder wie die Vereinigten Staaten und die Schweiz bereits mit der Regulierung dieser aufstrebenden Anlageklasse begonnen haben, befinden sich die meisten Initiativen in anderen Teilen der Welt noch in der Anfangsphase.

05 Senkung der Befolgungskosten

Die häufigen Änderungen von Vorschriften in verschiedenen Ländern zwingen diese Unternehmen dazu, Lösungen zu nutzen, die ihre Abläufe rationalisieren. Daher sind Partnerschaften mit Lösungsanbietern von entscheidender Bedeutung, damit die Unternehmen schnell auf Veränderungen reagieren können. Zu den neuen Vorschriften zum Datenschutz gehören die Treuhandregel in den Vereinigten Staaten und der Allgemeine Datenschutzverordnung (GDPR) in Europa. Die Nachfrage nach Data Governance ist aufgrund dieser Anforderungen gestiegen, die Unternehmen auch dazu veranlassen, nach Technologien zu suchen, um die Compliance-Standards zu erfüllen, insbesondere im Hinblick auf die Art und Weise, wie sie das Liquiditätsrisiko verwalten.

Es wird erwartet, dass die Vermögensverwaltungsgesellschaften aufgrund der regulatorischen Lösungen weniger Geld für Kapitalinvestitionen ausgeben werden. Außerdem werden viele Berichtspflichten, die viele Unternehmen heute noch manuell erledigen, automatisiert werden. Zu den zusätzlichen Alternativen gehören Dashboards, die eine bessere Transparenz bei der Liquiditätsüberwachung bieten.