Die Schweiz als Vermögensverwaltung und Finanzzentrum

Die Schweiz zählt im globalen Vergleich zu den führenden und wettbewerbsfähigsten Finanzzentren. Etwa 25 % des globalen grenzüberschreitenden Vermögens werden in der Schweiz verwaltet. Außerdem zählt der Finanzplatz Schweiz zu den führenden Anbietern von Handelsfinanzierung und zu den bedeutendsten Orten für Versicherungs- und Rückversicherung weltweit. Durch dies, ist auch die Zahl der Banken und Versicherungen hoch. Zwei Städte in der Schweiz haben eine besonders hohe internationale Ausstrahlung, nämlich Zürich und Genf, gefolgt von Lugano als drittwichtigster Finanzplatz der Schweiz. Daher hängt die Schweizer Wirtschaft stark vom Finanzplatz ab, der etwa 10% des BIP ausmacht.

Die Schweiz verpflichtet sich, internationale Standards in Bezug auf Steuerfragen, Geldwäscherei und Terrorismusfinanzierung sowie Finanzmarktstabilität zu erfüllen. Gleichzeitig schafft sie die regulatorischen und rechtlichen Rahmenbedingungen, die es dem Finanzsektor ermöglichen, innovative Produkte und Dienstleistungen anzubieten. Für Unternehmen in der Finanztechnologie werden beispielsweise Marktbarrieren reduziert.

Auch Versicherungen und Banken spielen eine bedeutende Rolle in der Schweizer Wirtschaft, da sie fast 50% des BIP der Schweiz ausmachen. Die Wertschöpfung der Finanzbranche belief sich im Jahr 2020 auf etwa 68 Milliarden Franken und die Anzahl der Beschäftigten in Vollzeitäquivalenten auf etwa 208 800. Im Jahr 2019 machte der exportstarke Finanzplatz 24 % der Dienstleistungsexporte aus.

Die Schweiz zählt zu den bedeutendsten Finanzmärkten der Welt. Ende 2019 führte der Schweizer Bankensektor mit einem Anteil von 25 % in der globalen grenzüberschreitenden Vermögensverwaltung. Die Schweizer Banken verwalteten 2019 Vermögenswerte im Wert von 7 893 Milliarden Franken, wovon etwa die Hälfte aus dem Ausland stammte.

Etwa 246 Banken existierten in der Schweiz im Jahr 2019 und stellen die Hälfte des Schweizer Marktes dar. UBS und Credit Suisse, zwei bedeutende internationale Banken, besitzen etwa 50 % des Marktes. Die verbleibenden Prozent gehören in erster Linie den 24 Kantonalbanken, ausländischen Banken, Raiffeisenbanken, Börsenbanken, Regionalbanken und Sparkassen sowie Privatbanken. Neben der direkten Wertschöpfung unterstützt der Schweizer Bankenplatz durch seine vielfältigen und regionalen Bindungen die inländische Wirtschaft und die Bevölkerung effektiv mit Krediten und anderen Finanzdienstleistungen.

Im Jahr 2019 erwirtschafteten die Versicherungsunternehmen mehr als 240 Milliarden Franken an Prämien, wobei rund 78% der Prämien aus dem Ausland stammen. Sowohl als Steuerzahler als auch als Investor leistet die kapitalintensive Branche einen wichtigen Beitrag zum Wirtschaftskreislauf: Ihr Investitionsvolumen in der Schweiz beläuft sich 2019 auf fast 570 Milliarden Franken. Auch im Versicherungssektor ist das Land mit rund 200 Versicherungsunternehmen gut aufgestellt. Die Zurich Insurance Group ist zweifelsohne der wichtigste private Versicherer in der Schweiz, gefolgt von Chubb, SwissRe und Swiss Life. Die Wirtschaft und das internationale Ansehen der Schweiz hängen also stark von einem stabilen Finanzplatz ab. Mit einer starken und dynamischen Finanzmarktpolitik hilft der Bundesrat auch der Branche. Er schafft damit auf dem Finanzmarkt die Voraussetzungen dafür, dass die Kundinnen und Kunden ein umfassendes Angebot an Dienstleistungen auf nationaler und internationaler Ebene erhalten können. Die Schweizer Finanzmarktpolitik stützt sich deshalb auch auf die bekannten Vorteile wie hohe Produktivität, Stabilität, Sicherheit und Vertrauen. Der Finanzplatz soll auch in Zukunft international wettbewerbsfähig bleiben und gleichzeitig den Ansprüchen der Bevölkerung gerecht werden. Deshalb ist es wichtig, für neue technologische Entwicklungen und internationale Entwicklungen offen zu sein, um die internationale Wettbewerbsfähigkeit zu verbessern.

Die aktuelle Finanzmarktstrategie

In der Finanzmarktstrategie hat der Bundesrat die drei Schwerpunkte "innovativ", "vernetzt" und "nachhaltig" festgelegt, die jeweils drei Handlungsfelder beinhalten.

Es ist geplant, dass Finanzakteure neue Technologien und datenbasierte Geschäftsmodelle effizient nutzen können, indem sie sich auf "innovativ" konzentrieren. Der Bundesrat setzt sich dafür ein, die regulatorischen Bedingungen für den digitalen Zugang technologieneutral zu gestalten, die Verbindungen zu den Behörden zu digitalisieren und die Innovation im Finanz- und Vermögensbereich zu fördern.

Für die Zusammenarbeit vertritt der Bundesrat die Interessen der Schweiz in internationalen Gremien des Finanzmarktes, stellt attraktive, international vergleichbare Bedingungen sicher und fördert eine aktive Kommunikation des Schweizer Finanzplatzes.

Neben der Stabilität des Systems sind auch Integrität und die Bekämpfung von Finanzkriminalität Bestandteile der Strategie "nachhaltig". Der Bundesrat fördert vor dem Hintergrund der Agenda 2030 und des Klimawandels vor allem Instrumente zur Messbarkeit und Transparenz der Qualität der Dienstleistungen und der effektiven Preise der Produkte.

Die Strategie des Bundesrates zielt darauf ab, dass der Finanzplatz Schweiz weiterhin zu den weltweit führenden, modernen und global agierenden Finanzplätzen gehört. Die Schweiz hat sich zu einem bedeutenden Hub für internationale Investoren, die Krypto-Industrie, Internet-Milliardäre, wohlhabende Familien und Familienbüros entwickelt. Familien, die sich international orientiert und mobil sind, beziehen ihre Dienstleistungen gerne außerhalb ihres Heimatlandes oder Wohnsitzlandes.

Wie erreicht die Schweiz diesen Erfolg?

Die Schweiz ist seit 200 Jahren ein neutraler Staat. Die direkte Demokratie ist die Grundlage der Regierung des Landes. Mit der direkten Demokratie hat die Bevölkerung einen direkten Einfluss auf neue Bundesgesetze und politische Entscheidungen. Die direkte Demokratie hat in der Schweiz eine lange Geschichte, die bis ins Jahr 1291 zurückreicht. Kein anderes Land erlaubt seinen Bürgerinnen und Bürgern die direkte Demokratie. Die Schweizer Wirtschaft ist äußerst robust und stabil. Die Regierung hat seit Jahrzehnten einen jährlichen Haushaltsüberschuss. Die Schweiz ist eines der wenigen Länder mit einem AAA-Rating.

Der Schweizer Franken (CHF) gilt als eine sichere Währung. In den letzten Jahren hat er erheblich an Wert gewonnen. In der Schweiz arbeitet die Regierung nach dem Prinzip der Kollegialität. Das Kollegialitätsprinzip verlangt von den sieben Bundesräten, dass sie sich ständig um einen Kompromiss bemühen. Die Skepsis der Schweizer Regierung und Bevölkerung gegenüber der Europäischen Union und der Eurozone ist berechtigt. Die Schweizer Regierung hat sich stets geweigert, der Europäischen Union und der Eurozone beizutreten. Diese Entscheidung hat sich ausgezahlt. Zudem hätte die Schweiz die Finanzierung der bankrotten EU-Länder übernehmen müssen. Laut jüngsten Umfragen hat die Schweizer Bevölkerung kein Interesse daran, Mitglied der Europäischen Union oder der Eurozone zu sein. Stabile Schweizer Privatbanken verwalten über 30% des weltweiten privat kontrollierten Vermögens. Es ist unwahrscheinlich, dass sich die Eigentümer von dreißig Prozent des gesamten grenzüberschreitenden Vermögens irren.

Die Schweiz hat im vergangenen Jahr $2,6 Billionen von internationalen Privatkunden erhalten, so viel wie kein anderes Land der Welt. Laut einer Studie der Wirtschaftsprüfungsgesellschaft Deloitte hat die Schweiz ihre führende Position auf dem internationalen Vermögensverwaltungsmarkt behauptet.

Gemäss der Analyse bleibt die Schweiz in Bezug auf die Wettbewerbsfähigkeit an der Spitze, dicht gefolgt von Singapur und Hongkong. Der Bericht betont aber auch, dass sich die Schweiz im Bereich der Vermögensverwaltung noch in der Entwicklung befindet und längst an ihre Grenzen gestossen ist. Während der internationale Markt im Jahr 2020 mit 10,6 Prozent das stärkste Wachstum der letzten zehn Jahre verzeichnete, erreichte die Schweiz ein Wachstum von 7,3 %.

Laut Deloitte hat die Schweiz im vergangenen Jahr keinen nennenswerten Netto-Neugeldzufluss verzeichnet. Die Pandemie hatte einen erheblichen Einfluss auf die Aufwertung des Schweizer Frankens gegenüber dem US-Dollar, was zu einem deutlichen Anstieg des Marktvolumens führte. Nach Ansicht der Deloitte-Analysten müssen die Schweizer Vermögensverwalter neue digitale Kommunikationsmodelle mit den Kunden entwickeln und ihr Produktangebot erweitern, um nicht hinter ihre Konkurrenten zurückzufallen.

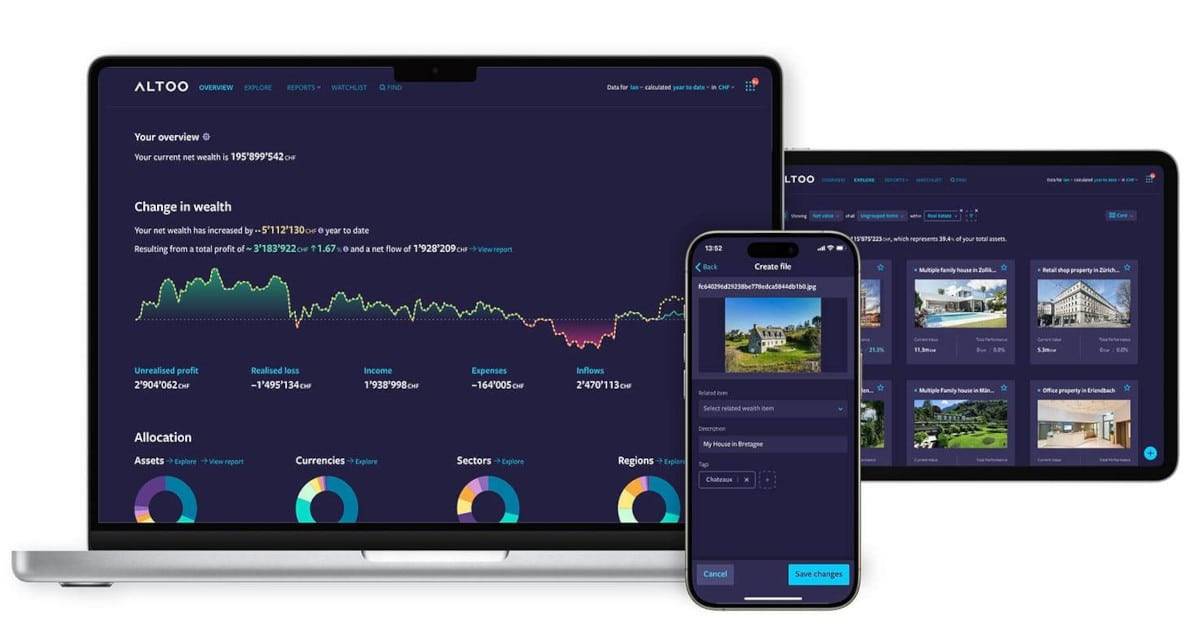

Vermögens-Aggregation: Einfach, dynamisch und sicher Unvergleichlich. Entdecken Sie die Altoo Wealth Platform!

Vermögensverwaltung in der Schweiz

Wenn man es von außen betrachtet, ist es ein einfaches Spiel. Aber wenn man genau hinsieht, konnten Finanzmanager im Jahr 2021 einiges falsch machen. Viele haben nach dem beeindruckenden Erholungsrally im Jahr 2020 wieder vorsichtig investiert, aber es gab auch Fehltritten: Mehr als jede dritte Aktie im Swiss Performance Index (SPI), der 213 Titel umfasst, verlor im Vorjahr. Währenddessen erzielte jedes sechste Wertpapier im Kursbarometer, einschließlich Dividenden, eine Rendite von über 50 %. Es erforderte viel Feingefühl bei der Auswahl von Aktien.

Vermögensplanung ist die Kunst, Ihr Vermögen optimal zu organisieren und zu organisieren. Es ist ein kontinuierlicher Prozess, dessen Etappen in Form eines Plans schriftlich dokumentiert werden. Das Ziel des Plans ist es, das Vermögen des Eigentümers zu schützen und es möglichst steuergünstig auf die nächste Generation zu übertragen.

Die Grundlage der Vermögensplanung ist:

- Nachfolgeplanung für Immobilien und Unternehmen

- globaler Vermögensschutz

- internationale Steuerplanung

- Planung des internationalen Aufenthaltstransfers durch das Programm Citizenship by Investment.

Vermögende Privatpersonen (auch High-Net-Worth-Individuals und HNWI genannt) werden immer mobiler und vernetzen sich weltweit. Die Vermögensplanung ist aufgrund der internationalen Verflechtungen und der Auswirkungen mehrerer Rechts- und Steuersysteme mit ständig wechselnden Gesetzen komplexer als je zuvor. Um erfolgreiche Ergebnisse zu erzielen, benötigen Sie Fachleute mit langjähriger Praxiserfahrung, die schnell Lösungen in den Bereichen Private Wealth Management, Vermögensplanung und Vermögensschutz präsentieren können. Besonders in den letzten Jahren, ist es eine Wissenschaft geworden, die viele Disziplinen umfasst.

Immer mehr Familienbüros ziehen sich in der Schweiz nieder. Seit dem Brexit werden mehr Family Offices aus London nach Zürich, Zug und Genf gezogen. Die Schweiz ist ein Paradies für Family Offices für wohlhabende und international vernetzte Familien. Das bedeutet das die Schweiz nicht nur das beste Land für professionelles Wealth Management mit den besten Family Offices ist sondern auch die beste Jurisdiktion der Welt für internationale private Vermögensverwaltung besitzt.

Was ist Private Wealth Management?

Private Vermögensverwaltung, auch bekannt als Private Wealth Management, ist die Kunst der Vermögens- und Finanzberatung sowie Vermögensverwaltung, um Vermögen kontinuierlich aufzubauen, zu schützen und zu übertragen. Der globale Reichtum eines HNWI wird von einem einzigen Family Office überwacht. Büros für mehrere Familien betreuen mehrere Familien gleichzeitig. Das private Vermögen von HNWI wird von unabhängigen Vermögensverwaltern, Fintech- Unternehmen, Anwaltskanzleien, Vermögensverwaltungsgesellschaften, Finanzberatern, Steuerberatern, Verlegungsagenturen und Multi Family Offices verwaltet. Die Vermögenswerte werden von den Depotbanken nicht verwaltet. Sie sind lediglich eine Depotstelle. Vermögensverwalter haben spezielle Vermögensverwaltungsmandate.

Die Unsicherheit in der Schweizer Vermögensverwaltung erreicht aktuell einen neuen Höhepunkt und die Führungskräfte stehen vor schwierigen Zeiten. Plattformunternehmen scheinen sich zum Beispiel auf den Markteintritt vorzubereiten. Die Schweizer Privatbanken sind von diesen Schwierigkeiten und Unsicherheiten stark beeinträchtigt. In einem expandierenden Markt sind die potenziellen Wachstumsmöglichkeiten im traditionellen Offshore-Geschäft begrenzt, und das Rentabilitätsniveau bleibt hinter den Erwartungen zurück. So setzt sich die Branche weiter zusammen.

In naher Zukunft wird es keine Lösung für die grundlegenden Probleme geben; Stattdessen werden neue Faktoren des Wandels die Mischung verstärken, die die Zukunft der Vermögensverwaltungsbranche prägen wird. Um ein besseres Verständnis der wichtigsten Unwägbarkeiten zu erlangen, mit denen die Vermögensverwaltungsbranche in der Schweiz konfrontiert ist, wurde eine umfassende Studie zu den relevanten Trends durchgeführt und diese mit 25 Führungskräften führender Privatbanken in der Schweiz, die zusammen für ein verwaltetes Vermögen von über 2 Milliarden Franken verantwortlich sind, durchgeführt.

Die Untersuchung hat fünf zentrale Unsicherheiten identifiziert: das Modell der Kundeninteraktion, die differenzierte Wertschöpfung durch die Vermögensverwaltung, die Kontrolle der Wertschöpfungskette, das Eigentum an den Kundenbeziehungen und die Fähigkeit, Daten zu monetarisieren und zu nutzen.

Um diese Unsicherheiten unter Kontrolle zu halten, werden in der Vermögensverwaltung fünf Schritte unternommen: eine gemeinsame langfristige Sichtweise entwickeln; entscheiden über die zukünftige Position; die strategischen Entscheidungen unter Stress testen; Auswählen von Schwerpunktinitiativen für die nahe Zukunft.

Auf der anderen Seite, sollten auch die Führungskräfte jetzt fünf Empfehlungen beherzigen, um sich auf die Zukunft vorzubereiten, unabhängig von ihrer langfristigen Perspektive und ihrer künftigen Position:

- strategische Disziplin entwickeln

- lernen, Partner in Ökosystemen zu werden

- unermüdliche Konzentration auf das Kundenerlebnis

- Befähigung von Kundendienstmitarbeitern

- und die organisatorische Anpassungsfähigkeit zu erhöhen.

Durch diese Maßnahmen werden Unternehmen entstehen, die viel flexibler und fähiger sind, mit der neuen Welt der Zukunft umzugehen und proaktiv das neue Aussehen des Bereichs der Vermögensverwaltung in der Schweiz zu gestalten.

Die Zukunft der Schweizer Vermögensverwaltung

In diesem Szenario werden nur diejenigen erfolgreich sein, die das Ökosystem beherrschen, seien es als Trusted Advisor, Orchestrator, Nischenproduzent oder Infrastrukturanbieter. Diejenigen, die die Kundenbedürfnisse über das Anlagemanagement hinaus am besten verstehen, dominieren die Kundenschnittstelle. Die Zusammenarbeit von Experten, die geeignete Lösungen anbieten, schafft Wert. Die nahtlose digitale und "Offline"-Integration einer Vielzahl von Dienstleistungen wird ein wichtiges Merkmal sein, das es von anderen unterscheidet. Im Vergleich zu traditionellen Vermögensverwaltern beträgt die durchschnittliche jährliche Pauschalgebühr für ein Aktienportfolio in Höhe von 1 Million Franken 1,37%, während die digitalen Anbieter nur 0,62% betragen. Der Preis der herkömmlichen Vermögensverwaltung ist somit fast doppelt so hoch.

Dazu kommen Produktgebühren, die einige traditionelle Banken nicht preisgeben und daher im Gegensatz zu den Online-Vermögensverwaltern nicht sichtbar sind. Laut Untersuchungen sind die Produktgebühren in der traditionellen Vermögensverwaltung jedoch im Durchschnitt auch deutlich höher als bei digitalen Anbietern, da traditionelle Banken zunehmend aktive Produkte einsetzen. Daher ist die Wahrscheinlichkeit groß, dass sich in Zukunft die Vermögensverwaltung stark nach Fintech orientiert und die Onlineanbieter an Beliebtheit gewinnen.

Es ist unbestritten, dass die Schweiz nach Meinung von Marktexperten für eine lange Zeit wettbewerbsfähig bleiben wird, häufig in der führenden Position, und auch in Zukunft einer der wichtigsten Anlaufpunkte für globale Vermögensverwalter sein wird.