Was ist der Unterschied zwischen Vermögensverwaltung und Asset Management?

Vermögensverwaltung geht über Investitionen hinaus und umfasst wesentliche finanzielle Aspekte wie Nachlassplanung, Steueroptimierung und Vermögenstransfer zwischen den Generationen. Sie verfolgt einen ganzheitlichen Ansatz, um das finanzielle Wohlergehen des Einzelnen langfristig zu optimieren und zu sichern. Durch die Zusammenarbeit mit Fachleuten aus verschiedenen Bereichen, wie Anwälten und Wirtschaftsprüfern, bieten die Wealth-Management-Teams Fachwissen, das über die traditionellen Investitionen hinausgeht.

Im Gegensatz dazu liegt das Hauptaugenmerk der Vermögensverwaltung darauf, fundierte Anlageentscheidungen zu treffen und Portfolios effektiv zu verwalten. Die Vermögensverwaltung zielt darauf ab, die Investitionen einer Person so zu nutzen, dass die Gesamtrendite maximiert wird. Die Vermögensverwaltung konzentriert sich in der Regel auf das eigene Fachwissen, um das investierbare Vermögen eines Kunden zu verwalten.

Der Unterschied

Bei der Vermögensverwaltung geht es darum, das Beste aus den Anlagen einer Person herauszuholen, damit sie insgesamt den größten Gewinn erzielt. Die Vermögensverwaltung betrachtet die Finanzen einer Person als Ganzes und versucht, ihre finanzielle Gesundheit im Laufe der Zeit zu verbessern und zu schützen. Die Vermögensverwaltung konzentriert sich in der Regel darauf, die besonderen Fähigkeiten eines Kunden zu nutzen, um sich um sein investierbares Vermögen zu kümmern. Es gibt viele verschiedene Arten von Experten in Vermögensverwaltungsteams, wie z. B. Rechtsanwälte und Buchhalter, die in anderen Bereichen als der traditionellen Vermögensverwaltung tätig sind.

Wealth Management verstehen

Die Vermögensverwaltung umfasst einen ganzheitlichen Ansatz für die Verwaltung der finanziellen Angelegenheiten einer Person, bei dem neben den Investitionen auch andere Faktoren berücksichtigt werden. Es handelt sich dabei um eine umfassende und personalisierte Strategie, die langfristige finanzielle Ziele, Risikomanagement, Steuerplanung, Nachlassplanung und den Vermögenstransfer zwischen den Generationen berücksichtigt. Die Vermögensverwalter arbeiten eng mit den Kunden zusammen, um ein umfassendes Verständnis ihrer individuellen Lebensumstände, Werte und Wünsche zu entwickeln und so maßgeschneiderte Lösungen zu finden, die auf ihre Ziele abgestimmt sind.

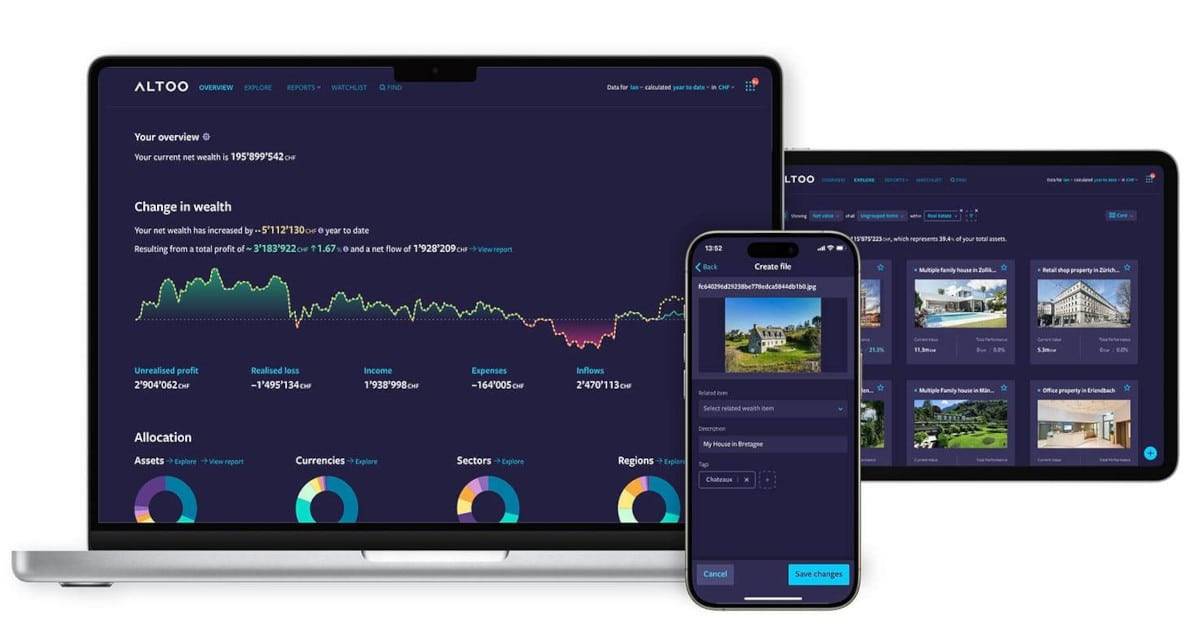

Optimieren Sie Ihr Vermögensmanagement: Einfachere Verwaltung für UHNWIs. Altoo Plattform Vorschau

Zu den Dienstleistungen der Vermögensverwaltung gehören häufig Finanzplanung, Portfoliomanagement, Steuerplanung, philanthropische Bemühungen, Ruhestandsplanung und Nachlassplanung. Das übergeordnete Ziel besteht darin, vermögenden Privatpersonen einen umfassenden Fahrplan für ihren finanziellen Erfolg zu erstellen und gleichzeitig Risiken zu minimieren und das Vermögen über Generationen hinweg zu erhalten.

Was macht ein Wealth Manager?

Vermögensverwalter vereinen die Bereiche der Vermögensverwaltung und der Geldplanung. Sie sollten über eine entsprechende Ausbildung verfügen oder in der Lage sein, entsprechende Mitarbeiter zu finden, um ihren Kunden Dienstleistungen wie Steuerplanung, Nachlassplanung und Ruhestandsplanung anbieten zu können. Da die Vermögensverwaltung so viele Bereiche abdeckt, verfügen die meisten Teams über Experten aus anderen Bereichen als dem normalen Handel. Anwälte könnten benötigt werden, um einen guten Plan für die Nachlassplanung auszuarbeiten, und Buchhalter könnten bei Steuerfragen helfen.

Vermögensverwalter sind in der Regel als Vertreter von Anlageberatern gelistet und werden mit einer Pauschalgebühr, einer Gebühr auf der Grundlage eines Teils des verwalteten Vermögens oder einer Mischung aus beidem bezahlt.

Die Aufgaben eines Wealth Managers in Kürze: Vermögensverwalter fungieren als vertrauenswürdige Berater, die ihr Fachwissen einsetzen und ein umfangreiches Netzwerk von Spezialisten nutzen, um eine breite Palette von Dienstleistungen anzubieten, die auf die spezifischen Bedürfnisse des Kunden zugeschnitten sind.

Was ist Vermögensverwaltung?

Die Vermögensverwaltung hingegen ist ein spezialisierterer Bereich, der sich in erster Linie auf den Anlageaspekt der Vermögensverwaltung konzentriert. Vermögensverwalter sind für die Überwachung des Anlageportfolios eines Kunden zuständig und treffen strategische Entscheidungen, um die Rendite innerhalb einer bestimmten Risikotoleranz zu optimieren. Ihr Hauptziel ist es, das Vermögen des Kunden im Laufe der Zeit zu vermehren, indem sie die Anlageinstrumente sorgfältig auswählen und das Portfolio zur Risikosteuerung diversifizieren.

Was ist die Aufgabe eines Vermögensverwalters?

Der Vermögensverwalter ist die Person oder Gruppe, deren Aufgabe es ist, dafür zu sorgen, dass die Gewinne des Kunden so hoch wie möglich sind. Die Verteilung der Vermögenswerte ist eine der wichtigsten Methoden, um dies zu erreichen. Wie der Name schon sagt, bedeutet dies, dass das gesamte investierbare Geld des Kunden in verschiedene Vermögensgruppen aufgeteilt wird. Ein einfaches Allokationsmodell teilt dieses Vermögen so auf Aktien und Anleihen auf, dass es der Risikotoleranz und den finanziellen Zielen des Kunden entspricht.

Wenn ein Kunde zum Beispiel sagt, dass er keine Risiken eingehen möchte, könnte der Vermögensverwalter mehr Geld in Anleihen investieren, die in der Regel sicherere Anlagen sind. Möchte der Anleger hingegen den Wert seines Vermögens steigern, könnte der Vermögensverwalter mehr Geld in Aktien investieren, die oft risikoreicher sind, aber das Potenzial für höhere Erträge haben. In den meisten Fällen wird ein Vermögensverwalter Daten aus der Vergangenheit heranziehen, um das Risiko-Rendite-Potenzial der Vermögenswerte vorherzusagen, die für eine Anlage auf der Grundlage ihres Risikoprofils am besten geeignet wären.

Vermögensverwalter sind oft als Broker-Dealer gelistet und werden auf der Grundlage von Provisionen oder Gebühren bezahlt, die einen Teil des verwalteten Vermögens (AUM) ausmachen. In der Regel zahlen Kunden mit einem höheren verwalteten Vermögen weniger an Gebühren.

Die Aufgaben eines Vermögensverwalters kurz erklärt: Vermögensverwalter analysieren Markttrends, führen gründliche Recherchen durch und setzen verschiedene Anlagestrategien ein, um Chancen zu erkennen und fundierte Entscheidungen zu treffen. Sie überwachen die Wertentwicklung der Anlagen, führen regelmäßige Überprüfungen durch und nehmen bei Bedarf Anpassungen vor, um sie an die finanziellen Ziele des Kunden und die Marktbedingungen anzupassen. Zu den Vermögensverwaltungsdienstleistungen gehören in der Regel Anlageberatung, Portfoliokonstruktion, Risikomanagement und Leistungsberichte.

Häufig gestellte Fragen

Was sind finanzielle Vermögenswerte?

Ein Finanzvermögen ist ein liquider Vermögenswert, dessen Wert auf einem Rechtsanspruch oder einem Eigentumsanspruch beruht. Zu den Finanzanlagen gehören Bargeld, Aktien, Anleihen, Investmentfonds und Bankkonten. Ihr Wert hängt davon ab, wie sehr sie auf dem Markt, auf dem sie verkauft werden, nachgefragt und benötigt werden und wie hoch das Risiko ist, das mit ihnen verbunden ist.

Warum ist Vermögensverwaltung wichtig?

Ihr Vermögen, gemessen an Besitz und Geld, sollte so verwaltet werden, dass es entweder an Wert gewinnt oder nicht an Wert verliert. Unter Vermögensverwaltung versteht man den Prozess der Analyse und Entscheidungsfindung in Bezug auf das eigene Vermögen, um die eigenen finanziellen Ziele zu erreichen. Die Vermögensverwaltung ist eine wichtige Tätigkeit, um Ihr Vermögen zu erhalten, zu konsolidieren, zu verwalten und zu vermehren.

Wer ist ein HNWI (High-Net-Worth Individual)?

High-Net-Worth-Individual (HWNI) ist ein Begriff, der in der Finanzbranche verwendet wird, um eine Person zu beschreiben, deren Barvermögen einen bestimmten Betrag übersteigt. Personen, die zu dieser Gruppe gehören, verfügen in der Regel über mindestens $1 Million in bar oder andere flexible Vermögenswerte. Per Definition sind liquide Mittel entweder Bargeld oder Geld in Aktien, das jederzeit leicht in Bargeld umgewandelt werden kann. Dazu gehören nicht der Hauptwohnsitz der Person oder Dinge wie Kunst und Antiquitäten, die schwer zu verkaufen sind und deren Wert schwankt.

Wer ist ein UHNWI (Ultra-High-Net-Worth Individual)?

Um als UHNW-Person bezeichnet zu werden, muss eine Person ein Nettovermögen von mindestens $30 Millionen haben. Bei der Berechnung des Nettovermögens einer Person wird der Wert ihrer Vermögenswerte vom Wert ihrer Verbindlichkeiten (Kreditwürdigkeit, Hypotheken oder Darlehen) abgezogen.