Monaco ist ein kleines, wohlhabendes Land an der Côte d'Azur, das für seine Steuererleichterungen, seine gehobene Lebensqualität und seinen wunderschönen Blick auf das Mittelmeer bekannt ist. Als Weltfinanzzentrum zieht es Ultra-High-Net-Worth und High-Net-Worth Individuals an. Obwohl Monaco klein ist, ist seine Wirtschaft stark, da sie auf Tourismus, Immobilien und Bankwesen basiert.

Das Verständnis des besonderen Steuersystems von Monaco kann für die Finanzen von Ultra-High-Net-Worth Individuals (UHNWIs) und High-Net-Worth Individuals (HNWIs) von Vorteil sein. Ziel dieses Artikels ist es, UHNWIs und HNWIs eingehende Analysen, Einblicke und Ideen zu ihren Finanzen zu geben.

Verschiedene Arten von Steuern in Monaco

Im Folgenden finden Sie eine Liste mit weiteren Steuern, die Sie kennen sollten:

- Persönliche Einkommensteuer: Monaco erhebt keine Einkommenssteuer auf seine Einwohner, was es für vermögende Personen sehr attraktiv macht.

- Körperschaftssteuer: Unternehmen, die mehr als 25% ihrer Einnahmen außerhalb Monacos erzielen, unterliegen einem Körperschaftssteuersatz von 33,33%.

- Soziale Beiträge: Es gibt zwar keine persönliche Einkommenssteuer, aber die Einwohner müssen Sozialbeiträge zur Finanzierung der öffentlichen Dienste leisten.

- Mehrwertsteuer (VAT): Monaco folgt dem französischen Mehrwertsteuersystem, wobei der Normalsatz 20% beträgt.

- Grundsteuer: In Monaco gibt es keine jährliche Grundsteuer, aber Immobiliengeschäfte unterliegen einer Registrierungspflicht.

- Erbschafts- und Schenkungssteuer: Diese Steuern werden erhoben, sind aber je nach Beziehung zwischen Geber und Empfänger unterschiedlich.

- Kapitalertragssteuer: Monaco erhebt keine Kapitalertragssteuer, was für Anleger von Vorteil sein kann.

- Vermögenssteuer: In Monaco gibt es keine Vermögenssteuer, was für Personen mit großem Vermögen von Vorteil sein kann.

- Steuer auf Unternehmensgewinne: Unternehmen, die weniger als 25% ihres Umsatzes außerhalb Monacos erzielen, sind im Allgemeinen von dieser Steuer befreit.

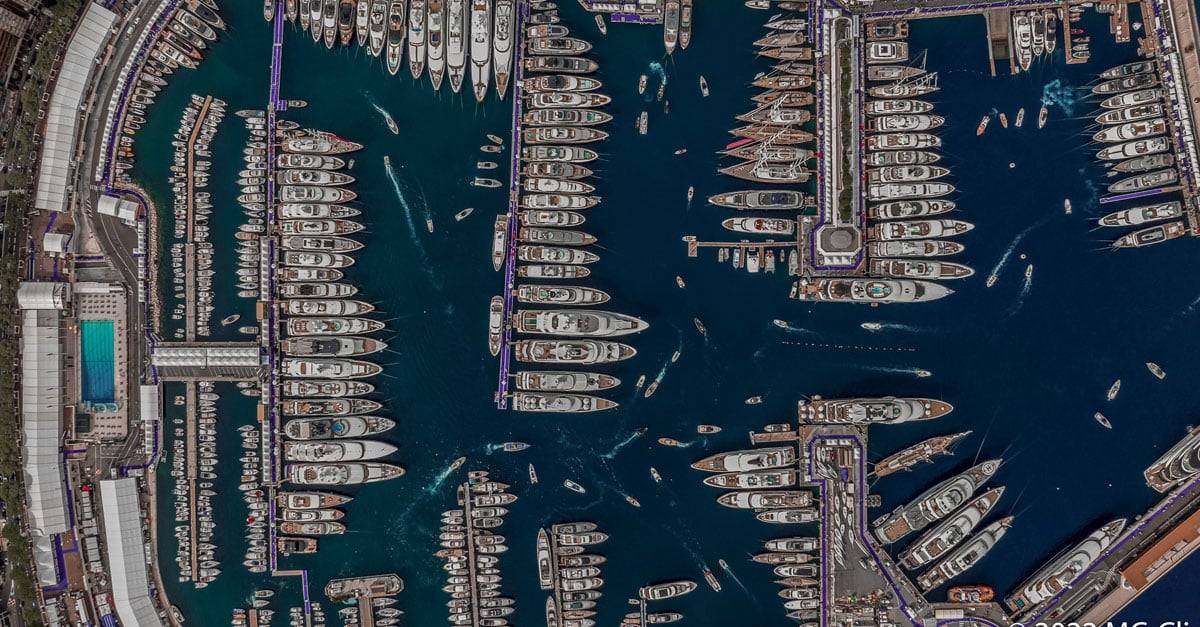

- Versand- und Yachtsteuer: Monaco erhebt spezifische Steuern auf Reedereien und Yachten, die unter seiner Flagge registriert sind.

- Kurtaxe: Hotels und andere Beherbergungsbetriebe können eine geringe Kurtaxe erheben.

- Stempelabgabe: Für bestimmte juristische und amtliche Dokumente ist eine Stempelgebühr zu entrichten.

Der Reiz von Monaco für UHNWIs und HNWIs

Monaco, dessen Name ein Synonym für Luxus ist, ist seit langem ein Zufluchtsort für die Reichsten der Welt. Aber warum fühlen sich Ultra-High-Net-Worth Individuals (UHNWIs) und High-Net-Worth Individuals (HNWIs) so sehr von diesem Mittelmeerparadies angezogen? Beruht ihre Anziehungskraft nur auf ihrem Glanz und Glamour, oder bietet sie auch handfeste finanzielle Vorteile?

Vermögens-Aggregation: Einfach, dynamisch und sicher Unvergleichlich. Entdecken Sie die Altoo Wealth Platform!

Steuerliche Vorteile: Der finanzielle Anreiz

- Null Einkommensteuer: Einer der zwingendsten Gründe ist die Fehlen einer persönlichen Einkommensteuer. Dies könnte zu erheblichen Einsparungen führen, insbesondere für diejenigen, die in ihren Heimatländern hohe Steuern zahlen müssen.

- Keine Vermögenssteuer: Monaco erhebt auch keine Vermögenssteuer, was vor allem für Personen mit großem Vermögen von Vorteil sein kann.

- Begrenzte Körperschaftssteuer: Unternehmen, die weniger als 25% verdienen ihrer Einkünfte außerhalb Monacos sind im Allgemeinen von der Körperschaftssteuer befreit, was ein potenziell günstiges Umfeld für Unternehmer bietet.

Monaco hat eine der höchsten Anzahl von Millionären pro Kopf der Bevölkerung, was teilweise auf die Steuervorteile zurückzuführen ist.

Einkommensteuer: Der Vorteil des Nullsatzes

Was die Einkommenssteuer betrifft, ist Monaco ein einzigartiges Land, das mit seiner Null-Steuer-Politik ein Eckpfeiler seiner Attraktivität für UHNWIs und HNWIs geworden ist. Aber was bedeutet das Fehlen einer persönlichen Einkommenssteuer eigentlich, und gibt es irgendwelche Einschränkungen, die Finanzberater und Manager beachten sollten?

Die Auswirkungen der Null-Einkommenssteuer

Die Tatsache, dass in Monaco keine Einkommenssteuer erhoben wird, kann für viele ein entscheidender Vorteil sein. Für UHNWIs und HNWIs könnte dies zu erheblichen finanziellen Gewinnen führen, insbesondere im Vergleich zu den hohen Steuersätzen in anderen Ländern.

Unter den OECD-Ländern hatten im Jahr 2022 die Länder Dänemark (55,9 Prozent), Frankreich (55,4 Prozent) und Österreich (55 Prozent) die höchsten gesetzliche Einkommenssteuersätze in Europa, und macht Monaco zu einer attraktiven Alternative.

Sozialbeiträge: Die andere Seite der Medaille

Der Nullsatz bei der Einkommensteuer ist zwar ein großer Vorteil, aber es ist wichtig zu wissen, dass die Einwohner weiterhin Sozialabgaben zahlen müssen. Mit diesen Beiträgen werden das monegassische Sozialversicherungssystem und andere öffentliche Dienstleistungen finanziert. Obwohl diese Sätze im Allgemeinen niedriger sind als in vielen europäischen Ländern, sollten sie nicht übersehen werden.

Körperschaftssteuer: Ausnahmen von der Regel

Während die monegassische Steuerlandschaft oft für ihre Einkommenssteuerbefreiungen gelobt wird, ist die Unternehmenssteuerstruktur eine andere. Für UHNWI und HNWI ist es wichtig zu verstehen, dass nicht alle Unternehmen sind in Monaco von der Steuer befreit.

Die Körperschaftssteuer 33.33%: Wen sie betrifft

Monaco erhebt einen Körperschaftssteuersatz von 33,33% auf Unternehmen die nicht bestimmte Kriterien erfüllen. Vor allem Unternehmen, die mehr als 25% ihres Umsatzes außerhalb Monacos erzielen, fallen in diese Steuerklasse. Dies ist ein entscheidender Faktor, der Monaco von anderen Steuerparadiesen unterscheidet, in denen die Körperschaftssteuervergünstigungen allgemeiner angewandt werden.

Unternehmensstruktur: Der Schlüssel zur Steuerpflicht

Die Struktur Ihres Unternehmens spielt eine entscheidende Rolle bei der Bestimmung Ihrer Steuerpflicht in Monaco. Unternehmen, die ihre Einnahmen hauptsächlich innerhalb Monacos erzielen, können möglicherweise von Steuerbefreiungen profitieren, während dies bei Unternehmen mit umfangreichen internationalen Aktivitäten nicht der Fall ist.

Vermögen und Kapitalertragssteuer: Was Sie wissen müssen

Monacos Steuerlandschaft bietet einen weiteren überzeugenden Vorteil für UHNWIs und HNWIs: das Fehlen von Vermögens- und Kapitalertragssteuern. Dies bedeutet jedoch nicht unbedingt völlige Freiheit in Bezug auf alle Vermögenswerte und Investitionen. Hier erfahren Sie, was Finanzberater, Manager und Betreuungsteams wissen müssen.

Das Fehlen einer Vermögenssteuer: Ein genauerer Blick

Monaco erhebt keine Vermögenssteuer, was für Personen mit erheblichem Vermögen ein großer Vorteil sein kann. Dies ist einer der Hauptfaktoren, der Monaco von anderen europäischen Ländern unterscheidet, in denen Vermögenssteuern eine erhebliche finanzielle Belastung darstellen können.

Keine Kapitalertragssteuer: Was das bedeutet

Ebenso erhebt Monaco keine Kapitalertragssteuer, was ein potenziell günstiges Umfeld für Investoren bieten könnte. Das Fehlen einer Kapitalertragssteuer hat Monaco zu einem Hotspot für internationale Investoren gemacht, die ihre Rendite maximieren wollen.

01 Nicht alle Vermögenswerte sind gleich

Die Tatsache, dass es keine Vermögens- und Kapitalertragssteuer gibt, ist zwar unbestreitbar attraktiv, aber es ist wichtig zu verstehen, dass dies nicht bedeutet, dass alle Vermögenswerte und Investitionen steuerfrei sind. So unterliegen beispielsweise Immobilientransaktionen einer Registrierungspflicht, und bestimmte Arten von Einkommen, die in Monaco erzielt werden, können immer noch steuerpflichtig sein.

02 Immobilientransaktionen

Ein typischer Fall, in dem eine Besteuerung erfolgt, sind Immobilientransaktionen. Zum Beispiel, wenn eine Immobilie in Monaco gekauft oder verkauft wird, wird in der Regel eine Zulassungssteuer erhoben. Die Einzelheiten dieser Abgabe können variieren, aber im Allgemeinen handelt es sich um einen Prozentsatz des Verkaufspreises der Immobilie.

03 Steuerpflichtiges Einkommen

Neben Immobilientransaktionen können auch bestimmte Arten von Einkünften, die innerhalb Monacos erzielt werden, steuerpflichtig sein. Hier sind einige Arten von Einkommen, die besteuert werden können:

- Erträge aus gewerblichen und industriellen Gewinnen

- Einkünfte aus nichtgewerblichen Tätigkeiten

- Gehälter, Löhne, Renten und Pensionen

Steuergesetze für französische Staatsangehörige

Monaco hat ein bilaterales Abkommen mit Frankreich das den steuerlichen Status der in Monaco lebenden französischen Staatsangehörigen regelt. Nach diesem Abkommen unterliegen französische Staatsangehörige, die nicht mindestens fünf Jahre vor dem 31. Oktober 1962 in Monaco ansässig waren, den französischen Einkommensteuergesetzen.

Die vorliegenden Informationen sollen als allgemeiner Überblick über das monegassische Steuersystem dienen. Spezifische Umstände können sich erheblich auf die Besteuerung auswirken. Daher ist es immer empfehlenswert, einen Steuerberater oder Rechtsexperten zu konsultieren, wenn es um Vermögenswerte oder Investitionen in Monaco geht.

Die Vorbehalte: Worauf Sie achten sollten

Monaco wird zwar oft als Paradies für Wohlhabende angesehen, aber man sollte auch die möglichen Schattenseiten bedenken. Hier sind einige wichtige Punkte, auf die Sie achten sollten:

- Hohe Lebenshaltungskosten: Monaco ist einer der teuersten Orte zum Leben, was sich auf alles auswirkt, von den Lebensmitteln bis zur Unterhaltung. Finanzberater sollten dies in jede Kosten-Nutzen-Analyse einbeziehen.

- Begrenzter Grundbesitz: Da die Landfläche begrenzt ist, sind Immobilien in Monaco sowohl knapp als auch teuer. Dies könnte die Möglichkeiten für diejenigen, die in Monaco investieren oder dorthin ziehen möchten, einschränken.

- Wettbewerbsfähiges Geschäftsumfeld: Für Unternehmen, die erhebliche Einnahmen außerhalb Monacos erzielen, könnte der Körperschaftssteuersatz von 33,331 TP3T andere finanzielle Vorteile ausgleichen.

Ein ausgewogener Blick ist entscheidend

Monaco bietet eine Reihe von effektiven Steuersätzen, aber es ist keine Einheitslösung. Finanzberater und Manager sollten diese Vorbehalte sorgfältig abwägen, um ihren Kunden eine ausgewogene Perspektive zu bieten.

Durch das Verständnis der Vorteile und Herausforderungen können UHNWIs und HNWIs - oder ihre Finanzteams - fundiertere Entscheidungen darüber treffen, ob Monaco die richtige Wahl für ihre finanziellen Ziele ist.

Weitere Artikel über Monaco können Sie lesen unter Altoo's Sonderteil.