Fintech, der aufkeimende Sektor, der aus der Verbindung von Finanzwesen und Technologie entstanden ist, hat sich zu einer gewaltigen Kraft entwickelt, die die Vorherrschaft der traditionellen Bankinstitute herausfordert. Es wird immer deutlicher, dass der Aufstieg der Fintechs eine transformative Veränderung darstellt, die die Grundlagen unserer Finanzverwaltung umgestaltet.

Technologischer Fortschritt: Der überlegene Vorteil von Fintech

Fintechs haben sich dank ihrer Fähigkeit, die neuesten Technologien wie Cloud Computing, maschinelles Lernen, künstliche Intelligenz und Big-Data-Analysen zu nutzen, stetig weiterentwickelt. Traditionelle Banken hingegen verlassen sich oft auf eine veraltete Infrastruktur, was ihre Fähigkeit zur Integration mit anderen Finanzplattformen und zur Durchführung komplexer Finanzprozesse einschränkt. Da Fintechs auf Spitzentechnologie setzen, können diese Unternehmen im Vergleich zu traditionellen Bankinstituten ein besseres Kundenerlebnis bieten.

Personalisierte Kundenerfahrung: Die Spezialisierung der Fintechs

Während sich traditionelle Banken an ein breites Publikum wenden und eine Reihe von Finanzdienstleistungen anbieten, verfolgen Fintech-Startups oft einen spezialisierten Ansatz. Fintech-Unternehmen konzentrieren sich auf die spezifischen Bedürfnisse von Verbrauchern und Unternehmen und bieten individuelle, auf jeden Kunden zugeschnittene Lösungen an. Diese Spezialisierung ermöglicht es Fintech-Unternehmen, ein höheres Maß an Individualität zu bieten und die einzigartigen Bedürfnisse ihrer Zielgruppe zu erfüllen.

Regulatorischer Rahmen: Die Flexibilität von Fintech

Die nationalen Regierungen oder Zentralbanken sind für die Regulierung der traditionellen Banken zuständig. Dieser Rahmen gewährleistet ein gewisses Maß an Transparenz zwischen Finanzinstituten und ihren Kunden. Im Gegensatz dazu unterliegt das Fintech-Ökosystem weniger Vorschriften. Diese fehlende Regulierung ermöglicht es Fintech-Anbietern zwar, schnell zu innovieren und sich an neue Finanztrends anzupassen, gibt aber auch Anlass zur Sorge über die potenziellen Risiken der Branche.

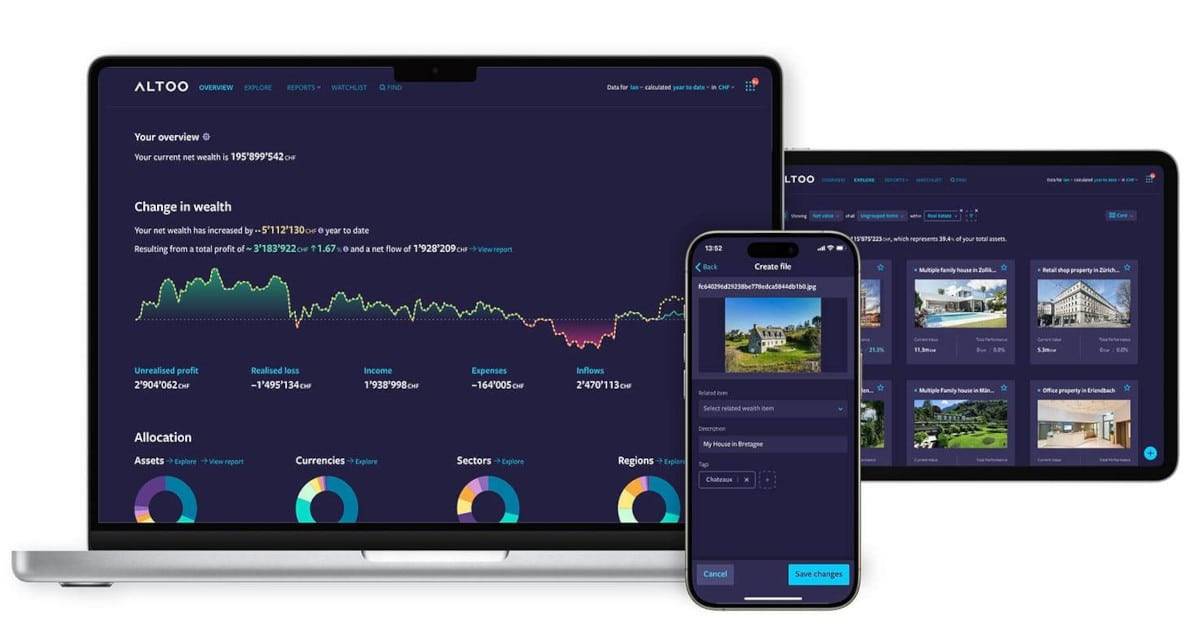

Ihr Reichtum, unsere Priorität: Altoo's Konsolidierungskraft, sicheres Dokumentenmanagement und nahtlose Teilhabe an Interessengruppen für vermögende Privatpersonen. Vorschau Plattform.

Wachstumspotenzial: Die vielversprechende Zukunft der Fintechs

Die Pandemie 2020 hat den Bedarf an digitalen Finanzdienstleistungen, die den Bedürfnissen der Verbraucher entsprechen, deutlich gemacht. Infolgedessen ist der Fintech-Sektor für ein anhaltendes Wachstum in der Zukunft gerüstet, da immer mehr Unternehmen und Privatpersonen auf Fintech-Lösungen für ihre finanziellen Bedürfnisse vertrauen. Traditionelle Banken werden wahrscheinlich auf die Herausforderungen der Fintech-Disruption reagieren, indem sie ein höheres Maß an Personalisierung, erweiterte mobile Banking-Funktionen und verbesserte digitale Sicherheit anbieten.

Marktdurchdringung: Der mobile Vorteil von Fintech

Während herkömmliche Banken oft auf physische Standorte angewiesen sind, um ihren Kundenstamm zu bedienen, können Fintech-Funktionen über mobile Geräte genutzt werden. Die verbreiteten Fintech-Technologien ermöglichen eine größere mobile Verbreitung und bieten den Nutzern einen bequemen Zugang zu Finanzdienstleistungen, die sie sofort in Anspruch nehmen können. Durch diesen mobilen Vorteil unterscheiden sich Fintechs von traditionellen Banken, bei denen die Kunden für ihre Bankgeschäfte möglicherweise eine Filiale aufsuchen müssen.

Breites Spektrum an Kunden: Der integrative Ansatz von Fintech

Traditionelle Banken konzentrieren sich in der Regel auf das Risikomanagement und bevorzugen Kunden mit guter Bonität und einer nachgewiesenen Erfolgsbilanz. Fintech-Lösungen hingegen richten sich an ein breiteres Spektrum von Kunden. Personen mit niedrigeren Kreditratings oder einer schlechten Finanzgeschichte finden Fintech-Plattformen oft leichter zugänglich und erhalten dort Anlageberatung und andere Finanzdienstleistungen, die bei traditionellen Instituten möglicherweise nicht erhältlich sind.

Anforderungen an Sicherheiten: Die Flexibilität der Fintechs

Herkömmliche Banken stellen oft strenge Anforderungen an die Sicherheiten für Kunden, die einen Kredit beantragen. Im Gegensatz dazu haben Fintech-Plattformen in der Regel flexiblere Kriterien, so dass es für Kunden einfacher ist, Finanzierungen und Finanzdienstleistungen über diese webbasierten Plattformen zu erhalten. Die weniger strengen Anforderungen der Fintechs an die Sicherheiten ermöglichen einem breiteren Spektrum von Privatpersonen und Unternehmen den Zugang zu den benötigten finanziellen Ressourcen.

Technologische Fortschritte: Die Zukunft der Finanzen gestalten

Der Bankensektor hat in den letzten Jahren einen digitalen Wandel durchlaufen, aber viele traditionelle Banken haben weiterhin mit Problemen mit Altsystemen zu kämpfen, die ihre Leistung und Fähigkeit zur Anpassung an neue Technologien behindern. Fintech-Startups haben in dieser Hinsicht einen Wettbewerbsvorteil, da ihre Geschäftsmodelle von Grund auf auf fortschrittlicher Technologie und Datenwissenschaft aufbauen. Die Abhängigkeit der Fintechs von der Technologie ermöglicht eine schnelle Innovation und Anpassung an die sich entwickelnden Kundenbedürfnisse.

Auswirkungen der Bankenregulierung: Die Agilität und Flexibilität von Fintechs

Der Bankensektor unterliegt einer verstärkten Regulierung durch nationale und zentrale Banken, was mit erheblichen Kosten verbunden ist. Fintech-Unternehmen hingegen agieren mit größerer Flexibilität und Agilität. Ihre schlanken Betriebsmodelle ermöglichen es ihnen, Ressourcen für Bereiche wie neue Technologien und Kundensupport zuzuweisen und sich schnell an Veränderungen in der Finanzbranche anzupassen.