Digitalisierung: Hype oder alte Nachrichten?

Digitalisierung: Hype oder alte Nachrichten?

Sowohl in der Schweiz als auch weltweit ist die Digitalisierung kein neues Phänomen. In vielerlei Hinsicht verkörpert sie den Zeitgeist des 21. Jahrhunderts und ist unser wichtigster Indikator dafür, dass die Vorhersagen einer technologiezentrierten Finanzzukunft wahr werden.

Die weit verbreitete Nutzung von Mobilgeräten ist ein offensichtliches Beispiel. Im Jahr 2023 nutzten schätzungsweise 85 % der Schweizer Einwohner mindestens einmal im Monat Whatsapp, um digital zu kommunizieren, wie Statista berichtet.1 Der Wunsch der Bevölkerung nach digitaler Konnektivität wird in Zukunft wahrscheinlich noch zunehmen, da Wearables, intelligente Kleidung und anspruchsvollere Versionen der Apple Watch Augmented Reality für den Massenmarkt zugänglich machen werden.

Die Digitalisierung ist auch für das Schweizer Private Banking und die Vermögensverwaltung nicht neu. Die Ergebnisse einer Umfrage der Schweizerischen Nationalbank aus dem Jahr 2019 zeigen, dass die Banken des Landes ein hohes Mass an Digitalisierung erwarten und darin Chancen zur Kostensenkung und Verbesserung der Servicequalität sehen. 40% der befragten Banken nannten die Zusammenarbeit mit Fintechs unter ihren beiden wichtigsten strategischen Digitalisierungsstrategien.2

Schweizer Banken setzen auf die Digitalisierung, nicht nur, um vernetzt zu bleiben, sondern auch, um wettbewerbsfähig zu bleiben - und vielleicht sogar, um relevant zu bleiben. Die mittlerweile 20 Jahre alte Feststellung von Microsoft-Gründer Bill Gates "Banking is necessary; banks are not" scheint heute zutreffender denn je.

Solche digitalen Investitionen umfassen in der Regel ein breites Spektrum an technischen Konzepten wie Cloud Computing (Speicherung und Verarbeitung von Daten auf externen Servern), Selbstbedienungsprozesse (automatisierte Systeme, die es den Nutzern ermöglichen, Aufgaben auszuführen oder Informationen ohne die Hilfe anderer Personen abzurufen) und Kommando- und Kontrollstrukturen (zentralisierte Systeme zur Erteilung von Entscheidungen oder Aufträgen).

Drei dieser Konzepte haben sich für Schweizer Privatbankiers und Vermögensverwalter als vorrangig herauskristallisiert, da sie versuchen, digitale Fähigkeiten einzusetzen, die nachweislich für erfolgreichere Wettbewerber wertsteigernd sind:

Künstliche Intelligenz und maschinelles Lernen

Zur Unterstützung von z. B. vorausschauenden Portfoliomanagementansätzen.

Beziehungen von Institution zu Institution

Zugang zu umfassenderen Finanzinformationen und Nutzung dieser Informationen.

Big Data

Völlig neue Möglichkeiten zum besseren Verständnis und zur Vorhersage des Kundenverhaltens zu eröffnen.

Künstliche Intelligenz und maschinelles Lernen

Zur Unterstützung von z. B. vorausschauenden Portfoliomanagementansätzen.

Beziehungen von Institution zu Institution

Zugang zu umfassenderen Finanzinformationen und Nutzung dieser Informationen.

Big Data

Völlig neue Möglichkeiten zum besseren Verständnis und zur Vorhersage des Kundenverhaltens zu eröffnen.

In den letzten zehn Jahren haben die Schweizer Finanzinstitute ihre Nutzung digitaler Kanäle um 55% gesteigert, was eine erhebliche Verbesserung darstellt. Da Konkurrenten mit dezentralen und digital ausgerichteten Geschäftsmodellen auf den Markt drängen, ist die Notwendigkeit, sich weiterzuentwickeln, zu innovieren und Strategien neu zu bewerten, dringender denn je. Die Schweizerische Bankiervereinigung hat die Digitalisierung zu einem strategischen Kernthema erklärt.3

Der große Vermögenstransfer ist der große Grund für die Digitalisierung

Der große Vermögenstransfer ist der große Grund für die Digitalisierung

Der Große Vermögenstransfer wird der größte generationenübergreifende Kapitalfluss sein, den es in der Geschichte der Menschheit je gegeben hat.4 In den Vereinigten Staaten werden schätzungsweise $84 Billionen in jüngere Hände übergehen, im Vereinigten Königreich 5,5 Billionen Pfund. In der Schweiz haben die Änderungen des Erbrechts, die 2023 eingeführt werden, den Nachlassplanern mehr Handlungsspielraum gegeben.

Für Vermögensverwalter stellt dieser massive Vermögenstransfer aus zwei Gründen eine enorme strategische und operative Herausforderung dar:

- Erstens gibt es keine Garantie, dass die Erben weiterhin mit den Vermögensverwaltern ihrer Eltern zusammenarbeiten werden. Das Vermögen mag zwar vertraut sein, aber in vielerlei Hinsicht werden die Berater die neuen Eigentümer als Kunden "neu gewinnen" müssen.

- Zweitens besteht ein erhebliches Risiko, dass traditionelle Finanzdienstleister nicht in der Lage sein werden, die neue Generation ihrer Kunden angemessen anzusprechen und zu bedienen, die mit technologischen Innovationen aufgewachsen ist und andere institutionsspezifische Nachfrage- und Erwartungsmuster hat. Im Vergleich zu ihren weniger digital versierten Vorgängern haben sie ganz andere Erwartungen an Transparenz und bedarfsgerechte Einsicht in die Verwaltung ihres Vermögens.

Es sollte inzwischen klar sein, dass der Hauptgrund, warum sich die Vermögensverwalter mit dem Thema Digitalisierung befassen müssen, darin besteht, dass sie die Bedürfnisse ihrer Kunden erfüllen müssen, die erwarten, dass sie ihre Finanztransaktionen (oder zumindest bestimmte Arten davon) mit digitalen Lösungen abwickeln und analysieren können.

Die Philosophie der Kundenbefähigung sollte daher zum Leitprinzip des Innovationsprozesses für Vermögensverwalter werden. Die neuen Kundentypen wollen ein höheres Maß an Autonomie und Selbstbestimmung. Sie erwarten von ihren Vermögensverwaltern, dass sie ihre Interessen unabhängig verfolgen können. Sie wollen mehr Anlagemöglichkeiten und neue Wege, um die von ihnen getroffenen Entscheidungen zu überwachen, und zwar über verschiedene Anlageformen hinweg, von Kryptowährungen bis hin zu Sammlerstücken und Kunstwerken - oder einfach nur die Flasche ihres Lieblingsweins.

Darüber hinaus ermöglicht die Digitalisierung den Finanzinstituten nicht nur, sich besser mit ihren Kunden zu vernetzen, sondern auch die Arbeitsabläufe ihrer internen Organisationseinheiten zu optimieren. Eine verbesserte Allround-Konnektivität führt letztlich zu loyalere Kunden mit mehr Umsatzpotenzial.

Digitale Innovation dank Open Banking und Daten

Digitale Innovation dank Open Banking und Daten

Digitale Dienstleister wie Altoo sind entstanden, um unabhängigen Vermögensverwaltern und Finanzinstituten dabei zu helfen, wesentliche Teile ihrer Wertschöpfungsketten auszulagern und so veraltete Prozesse und Produkte zu revitalisieren. Laut einer Analyse von McKinsey aus dem Jahr 2022 ist die Anlageberatung ein wichtiger Bereich, in dem Banken durch Digitalisierung Werte schaffen können.5

Vermögende und sehr vermögende Privatpersonen, vor allem jüngere, machen sich diese Idee zunehmend zu eigen:

- Bereits 2017 stellte Capgemini fest, dass 56% der HNWIs offen für die Nutzung digitaler Tools als wertsteigernde Ergänzung zu ihren Vermögensverwaltungsdienstleistungen sind.6

- Im Jahr 2021 stellte EY fest, dass jeder vierte vermögende Kunde und jeder fünfte sehr vermögende Kunde digitale Tools als erste Wahl für sein Engagement ansieht. EY fand auch heraus, dass 78% der Millennial-Kunden planen, in Zukunft verstärkt digitale Tools zu nutzen.7

- Im Jahr 2023 schlug EY vor, dass digitale Tools zur Erstellung eines familienweiten Gesamtüberblicks über Vermögenswerte und Verbindlichkeiten eine gute Lösung für die 84% der Kunden darstellen, die angaben, dass die Planung von Vermögensübertragungen genauso komplex oder komplexer sei als im Jahr 2021.8

Auch die europäischen Regulierungsbehörden sind mit an Bord. Mit der zweiten Zahlungsdiensterichtlinie (PSD2) haben sie versucht, den Finanzinstituten einen Rahmen für die Integration von Drittanbieterdiensten in ihr Angebot über Anwendungsprogrammierschnittstellen (APIs) zu bieten. Solche Datenverbindungen eröffnen Möglichkeiten für schnelle und kollaborative Innovationen, die zu neuen Einnahmequellen und besseren Kundenergebnissen führen. Laut McKinsey werden die europäischen Privatbanken im Jahr 2023 ihre Technologieausgaben im Vergleich zu 2019 verdreifacht haben, wobei das Aufholen des Rückstands bei der Datennutzung zu ihren wichtigsten Zielen gehört.9

Einfach nur Daten zu haben, reicht nicht aus. Um den Wert der verfügbaren Daten zu maximieren, wird es wahrscheinlich erforderlich sein, die derzeit geringen Investitionen in Analysen und Innovationen zu erhöhen. Capgemini hat beispielsweise betont, wie wichtig es ist, nicht nur Erkenntnisse aus Daten zu gewinnen, sondern diese auch in Inhalte, hochfrequente digitale Berührungspunkte und Tools zur kontinuierlichen Portfolioverfolgung einzubinden, die den Kunden relevante Informationen liefern.

Vermögensverwalter setzen auf FinTech

Vermögensverwalter setzen auf FinTech

Im Finanzwesen haben monolithische digitale Lösungen ausgedient. Vorausschauende Vermögensverwalter versuchen, ihre bestehenden Modelle durch modulare Fintech-Lösungen zu verbessern und gleichzeitig die Kontrolle über sie zu behalten, um bestimmte Herausforderungen der Digitalisierung zu lösen.

Wie bereits erwähnt, besteht die wichtigste dieser Herausforderungen darin, die digitalen Bedürfnisse ihrer zunehmend technikaffinen Kundschaft zu erfüllen.

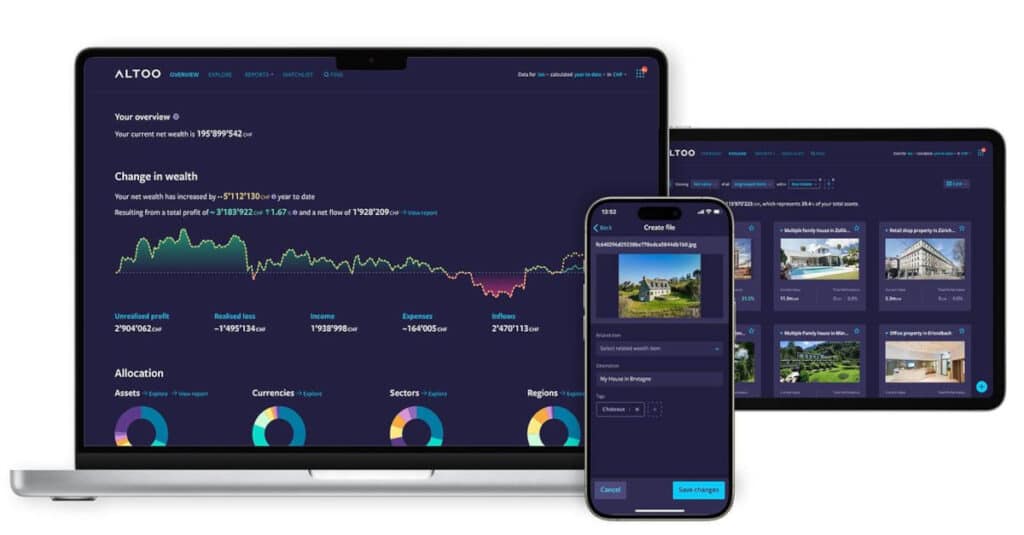

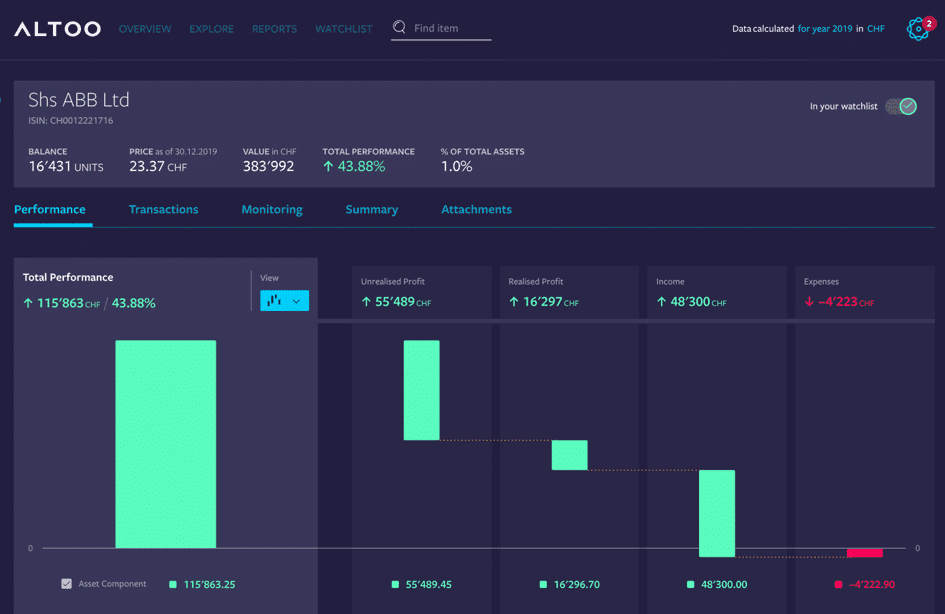

Offene, flexible und individuell anpassbare Vermögenstechnologien sind daher in den Mittelpunkt gerückt. Die Plattform von Altoo beispielsweise ermöglicht es den Kunden, alle Aspekte ihres Gesamtvermögens über ein einziges Portal einzusehen, mit automatischer Analyse und Visualisierung der Daten, die aus verschiedenen Quellen über ihre Portfolios eingehen.

Technologisch können die Bausteine der Plattform mit der Backend-Architektur eines Finanzinstituts verbunden werden. Auf dem Frontend kann die Benutzeroberfläche an die Markenidentität des Instituts angepasst werden, so dass die Kunden schnell die Vorteile integrierter digitaler Kommunikationskanäle und übersichtlicher Dashboards mit analytischen Erkenntnissen nutzen können.

Diese Plattform unterstützt eine breite Palette von Anwendungen, die eingeführt werden können, wenn sich ein Vermögensverwaltungsunternehmen weiterentwickelt, um die neuen Anforderungen seiner Kunden zu erfüllen, sein digitales Profil zu schärfen und neue, einzigartige Mehrwertdienste anzubieten.

Altoo bietet vermögenden Privatpersonen eine Multi-Banking-Sicht und mehr

In der Schweiz waren Multi-Banking-Dienstleistungen traditionell nur für Firmenkunden verfügbar. Mit Hilfe von Altoo ist es nun möglich, die komplexen Vermögensstrukturen von vermögenden und sehr vermögenden Privatpersonen abzubilden und zu überwachen.

Das in Baar ansässige Unternehmen Altoo bietet seit Jahren die Altoo-Wealth-Plattformein Cockpit für die Überwachung der oft komplexen Vermögenssituation, seit 2017. Die Kunden müssen sich nicht mehr auf mehreren Websites einloggen, um ihren Kontostand und ihre Portfolios zu überprüfen; Altoo präsentiert sie in übersichtlicher Form, leicht verständliche Visualisierungen die alles an einem Ort zusammenführen.

Diese Visualisierungen beruhen auf Daten, die die Plattform konsolidiert aus mehreren Quellen über das gesamte Finanzportfolio der Kunden, das aus bankfähigen Vermögenswerten in traditionellen Kategorien wie Aktien, Anleihen und Bargeld sowie aus nicht bankfähigen Vermögenswerten wie Immobilien, Autos und Kunst besteht. Kunden können tiefer in die Analyse jedes Vermögenswerts eintauchen, um realisierte Gewinne aus Aktienverkäufen, noch nicht realisierte Private-Equity-Gewinne, vergangene und künftige Dividenden, Depotgebühren, Transaktionskosten, Immobilienmieteinnahmen und -ausgaben und mehr zu sehen.

Altoo bietet auch einen "Dokumentensafe" für die Aufbewahrung von Verträgen, Versicherungspolicen und anderen Unterlagen sowie einen sicheren Nachrichtenkanal für den Informationsaustausch zwischen vermögenden Kunden und all ihren Beratern, wie z. B. Steuerberatern oder Immobilienverwaltern. Eine mobile App ermöglicht den Kunden den Zugriff auf ihre wichtigsten Daten, wenn sie unterwegs sind.

Privatbanken können das White Label Altoo-Wealth-Plattformund mehrere tun dies derzeit. Privatbankiers verschiedener Institutionen haben uns ihren Kunden empfohlen, die wir nun mit Stolz direkt betreuen können.

Fazit: Die Integration von Geschäft und Technologie ist jetzt ein Muss

Die Digitalisierung bringt frischen Wind - und Wettbewerb - in die Vermögensverwaltung. Kunden erwarten in praktisch allen Lebensbereichen benutzerfreundliche digitale Dienstleistungen und einen bequemen Zugang zu Informationen, und ihre Finanzen sind da keine Ausnahme. Vermögensverwalter, die nicht in der Lage sind, ihren Kunden maßgeschneiderte Empfehlungen und ansprechende digitale Erlebnisse zu bieten, laufen eindeutig Gefahr, an Relevanz, Vertrauen und vor allem an Geschäft zu verlieren.

Um mithalten zu können, sollten Vermögensverwalter versuchen, sich offenen, datengesteuerten Ökosystemen anzuschließen, in deren Mittelpunkt der Kundennutzen steht. Fintechs mit Innovationskraft und Schnelligkeit - insbesondere Anbieter von Wealth-Technology-Plattformen wie Altoo - werden dabei ihre größten Verbündeten sein.

Unsere Empfehlungen

Es ist an der Zeit, in die Digitalisierung zu investieren.

Für Finanzunternehmen in der Schweiz und auf der ganzen Welt sind digitale Tools von entscheidender Bedeutung, um für die zunehmend digital versierten Anleger relevant zu bleiben.

Konzentration der Innovation auf die Befähigung der Kunden.

Die Empfänger des großen Vermögenstransfers wünschen sich eine individuellere Beratung und mehr Kontrolle über ihr Portfolio.

Nutzung von Fintech-Lösungen.

Spezialisierte Technologiedienstleister öffnen die Türen zu datengesteuerten Ökosystemen, in deren Mittelpunkt der Kundennutzen steht.

[Endnoten]

[1] Statista, Meistgenutzte Messenger nach Marke in der Schweiz

[2] Schweizerische Nationalbank, Umfrage zu Digitalisierung und Fintech bei Schweizer Banken

[3] Schweizer Bankwesen: Digitales Finanzwesen und Cybersecurity

[4] Altoo, Wie der große Vermögenstransfer die Zukunft der Gesellschaft prägen könnte

[5] McKinsey, Die Zukunft des Bankwesens: Eine 20 Billionen Dollar Auflösungsgelegenheit

[6] Capemini, Pressemitteilung zum World Wealth Report 2017

[7] EY, wohin wird der Wohlstand die Kunden als nächstes führen?

[8] EY, 2023 Global Wealth Management Forschungsbericht

[9] McKinsey, Europäisches Private Banking: Widerstandsfähige Modelle für unsichere Zeiten