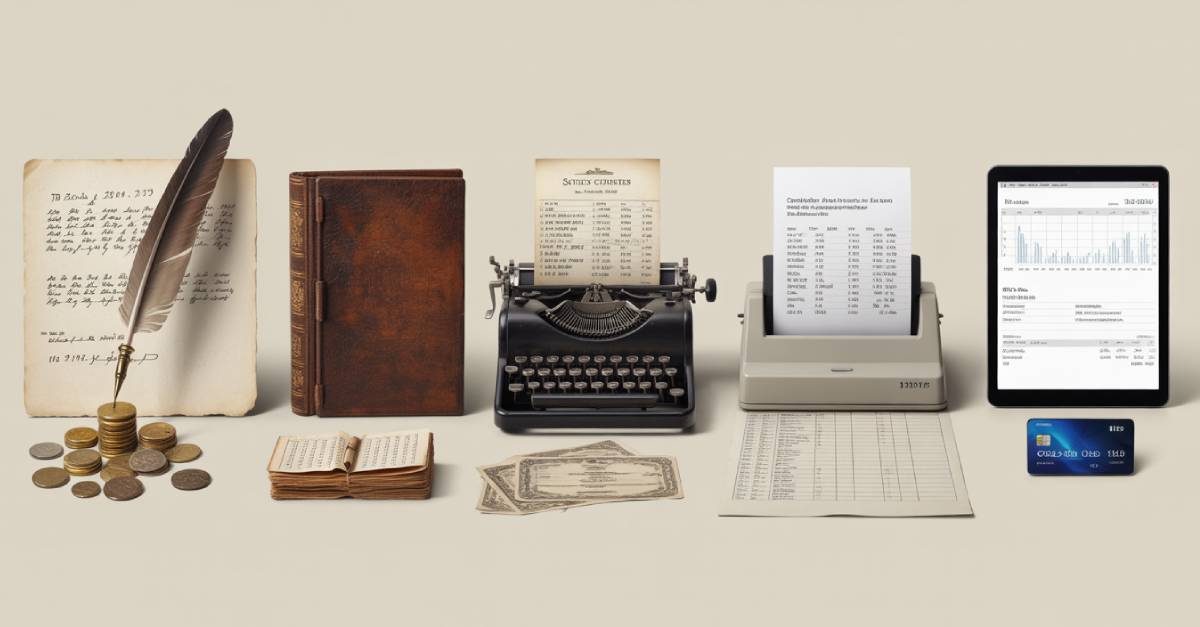

Im Großen und Ganzen haben sich die Family Wealth Oversight Teams - wie wir sie heute als Family Offices kennen - in fünf historischen Phasen entwickelt. Wie auch immer diese Teams genannt wurden, ihr Zweck war es, die Bedürfnisse wohlhabender Familien zu erfüllen, die mit einer zunehmend komplexen Finanzlandschaft konfrontiert sind. Heute wird diese jahrhundertelange Tradition fortgesetzt. Indem wir untersuchen, wie die Teams von gestern strukturiert waren und wie sie die einzigartigen Herausforderungen ihrer Ära gemeistert haben, können die Erbauer heutiger Family Offices bewährte Strategien anwenden, um modernen Anforderungen gerecht zu werden.

Phase 1: Informelle Haushaltssysteme (12.-17. Jh.)

Eigentümer von Vermögenswerten: Europäische Adlige, Landadlige und Kaufleute, deren Reichtum auf Landbesitz, Handel und frühen Bankgeschäften beruhte. Ihre Hauptbedürfnisse drehten sich um die Verwaltung von landwirtschaftlichen Erträgen und Handelsgewinnen, die Sicherung des politischen Einflusses durch strategische Investitionen und die Aufrechterhaltung der familiären Stabilität während der feudalen wirtschaftlichen Schwankungen.

Struktur des Teams: Kleine, vertrauenswürdige Kreise, darunter Kämmerer, loyale Hausangestellte und kaufmännische Buchhalter. Diese Personen arbeiteten mit einem Minimum an formaler Struktur, aber einem Maximum an persönlicher Verantwortlichkeit.

Kernfunktionen: Verwaltung von Immobilien und Einziehung von Mieten, Verfolgung von Handelslieferungen, Verwaltung der Haushaltsfinanzen und Koordinierung des Mäzenatentums für religiöse und künstlerische Unternehmungen.

Ihr Reichtum, unsere Priorität: Altoo's Konsolidierungskraft, sicheres Dokumentenmanagement und nahtlose Teilhabe an Interessengruppen für vermögende Privatpersonen. Vorschau Plattform.

Governance-Ansatz: Direkte patriarchalische oder matriarchalische Aufsicht mit manuellen Buchführungssystemen. Die Entscheidungsfindung blieb zentralisiert und informell.

Operativer Geltungsbereich: Hauptsächlich regional, mit Schwerpunkt auf lokalen Gütern und etablierten Handelswegen.

Moderne Lektion: Vertrauen war und wird immer die Grundlage einer effektiven Vermögensverwaltung sein. Die mittelalterlichen Kämmerer arbeiteten mit vollständiger Transparenz und persönlicher Verantwortung gegenüber ihren Herren. In ähnlicher Weise beginnen viele der erfolgreichsten Family Offices von heute mit einem schlanken, zuverlässigen Team, in dem sich jedes Mitglied seiner direkten Verantwortung für das Vermögen und das Erbe der Familie bewusst ist.

Wenn Sie heute ein Family Office aufbauen, sollten Sie auf Vertrauen und Zuverlässigkeit setzen und für eine transparente Buchführung sorgen. Im Vergleich zu den früheren Verwaltern, die handschriftliche Bücher führten, stehen modernen Fachleuten modernere Hilfsmittel zur Verfügung - aber eine klare Dokumentation ist genauso wichtig, um Vertrauen aufzubauen und kostspielige Missverständnisse zu vermeiden.

Phase 2: Proto-Familienbüro-Netzwerke (17.-18. Jahrhundert)

Eigentümer von Vermögenswerten: Internationale Bankiersfamilien wie die Rothschilds, die ihr Vermögen durch grenzüberschreitende Finanzgeschäfte und globale Handelsnetze aufgebaut haben. Zu ihren wichtigsten Aufgaben gehörten die Koordinierung internationaler Bankgeschäfte, die Sicherung von Regierungsaufträgen, das Sammeln von Marktinformationen und die Wahrung der Familieneinheit über geografische Grenzen hinweg.

Struktur des Teams: Familienmitglieder, die in den großen Finanzzentren (London, Paris, Frankfurt) stationiert waren und von Agenten, Kurieren und spezialisierten Angestellten unterstützt wurden. Die Teams blieben klein, entwickelten aber funktionales Fachwissen.

Kernfunktionen: Kreditvergabe an Regierungen und Unternehmen, Handel mit Anleihen und Rohstoffen, Sammlung politischer und marktbezogener Informationen und rechtliche Vertragsverwaltung für internationale Partnerschaften.

Governance-Ansatz: Durch formelle Partnerschaftsvereinbarungen wurden klare Berichtsstrukturen geschaffen, wobei die strategische Überwachung durch sichere Kommunikationsnetze aufrechterhalten wurde.

Operativer Geltungsbereich: Wirklich globale Operationen, die sich über die europäischen Finanzzentren erstrecken, mit einem frühzeitigen Fokus auf die Generationenplanung durch strategische Heiraten und Nachfolgeregelungen.

Moderne Lektion: Mit zunehmender Komplexität steigt auch die Bedeutung guter Kommunikationssysteme. Das Rothschild-Netz florierte, weil es massiv in sichere, zuverlässige Kommunikationskanäle investierte. Dank ihrer privaten Kuriere erhielten sie Marktinformationen oft lange vor ihren Konkurrenten. Die heutigen global diversifizierten Familien stehen vor noch größeren Herausforderungen bei der Koordinierung über Zeitzonen, Gerichtsbarkeiten und Anlageklassen hinweg.

Aufbau von kohärenten Netzwerken und formellen Vereinbarungen, um die Familienmitglieder über verstreute Standorte hinweg zusammenzuführen. Moderne, digital verschlüsselte Kommunikationsplattformen und aktuelle Berichtsfunktionen dienen demselben strategischen Zweck wie die Kuriere des 18. Jahrhunderts.

Phase 3: Entstehung von formellen Familienbüros (19. Jahrhundert)

Eigentümer von Vermögenswerten: Industriemagnaten wie Rockefeller, Carnegie und Vanderbilt. Ihr Vermögen stammte aus der Entwicklung von Öl, Stahl und Eisenbahnen während der industriellen Revolution. Diese Galionsfiguren des Goldenen Zeitalters verwalteten diversifizierte Anlageportfolios und versuchten, die Steuerlast durch Treuhandstrukturen zu minimieren, Vermögensübertragungen zwischen den Generationen zu planen und eine systematische Philanthropie aufzubauen.

Struktur des Teams: Engagierte professionelle Teams aus Buchhaltern, Rechtsanwälten und Anlageberatern. Das Rockefeller Family Office wurde zum Vorbild für die professionelle Verwaltung von Familienvermögen und trug zur Etablierung des Begriffs "Family Office" selbst bei.

Kernfunktionen: Beaufsichtigung von Anlageportfolios, Gründung und Verwaltung von Trusts, Nachlassplanung zur Steueroptimierung und Koordinierung philanthropischer Aktivitäten.

Governance-Ansatz: Zentralisierte Familienbüros mit systematischer Buchführung, die frühe Bürotechniken wie Schreibmaschinen und organisierte Buchhaltungssysteme nutzen.

Operativer Geltungsbereich: Nationale Reichweite mit wachsenden internationalen Investitionen, die sich auf die Erhaltung des Vermögens über die aktive Geschäftstätigkeit hinaus konzentrieren.

Moderne Lektion: Ziehen Sie in Erwägung, den Betrieb des Family Office von den geschäftlichen Aktivitäten zu trennen und spezialisierte Fachleute für die Verwaltung verschiedener Vermögensklassen einzustellen, wobei die langfristige Erhaltung des Vermögens im Vordergrund steht. Die Rockefellers wussten, dass die Verwaltung eines Ölimperiums andere Fähigkeiten erfordert als der Erhalt des Generationenvermögens - John D. Rockefeller Sr. konzentrierte sich auf das Geschäft, während sein Family Office sich um diversifizierte Investitionen, Philanthropie und Nachfolgeplanung kümmerte. Diese Trennung schützte das Familienvermögen vor geschäftlichen Schwankungen und ermöglichte es jeder Einheit, ihre spezifischen Ziele optimal zu verfolgen.

Moderne Familien mit aktiven Geschäftsinteressen können von der gleichen strukturellen Klarheit profitieren und sicherstellen, dass das Familienvermögen unabhängig von einem einzelnen Unternehmen wächst.

Phase 4: Entwicklung von Mehrfamilienhäusern (Anfang bis Mitte des 20. Jahrhunderts)

Eigentümer von Vermögenswerten: Industrielle Familien und aufstrebende wohlhabende Eliten, die sich mit neuen Steuervorschriften und wirtschaftlicher Volatilität auseinandersetzen. Sie versuchten, die immer komplexer werdenden rechtlichen Rahmenbedingungen einzuhalten und ihr Vermögen in Wirtschaftskrisen zu schützen.

Struktur des Teams: Wenn es sinnvoll war, wurde das inzwischen relativ etablierte Team-Modell des Single Family Office, das Steuerspezialisten und Portfoliomanager umfasste, aufgestockt, um mehrere wohlhabende Familien mit gemeinsamem Fachwissen zu bedienen.

Kernfunktionen: Globales Anlagemanagement und Risikobewertung, Steuer- und Rechtskonformität, Treuhandverwaltung und umfassende Finanzberichterstattung über mehrere Familienbeziehungen hinweg.

Governance-Ansatz: Unternehmensähnliche Strukturen mit Beiräten für Single-Family Offices und Shared-Governance-Modelle für Multi-Family Offices, ergänzt durch frühe Computersysteme für die Datenverwaltung.

Operativer Geltungsbereich: Zunehmend globale Aktivitäten bei der Verwaltung internationaler Trusts und diversifizierter Portfolios, wobei Multi-Family-Offices den Zugang zur professionellen Vermögensverwaltung erweitern.

Moderne Lektion: Ziehen Sie ein Multi-Family-Office-Modell in Betracht, um bei begrenzten Ressourcen Kosteneffizienz zu erreichen, und setzen Sie professionelle Governance-Strukturen mit geeigneter Technologie ein, um die Komplexität der Vorschriften zu bewältigen. Die Entstehung gemeinsamer Family Offices zu Beginn des 20. Jahrhunderts löste ein entscheidendes Problem: Jahrhunderts löste ein entscheidendes Problem: Relativ kleine Vermögen konnten den Aufwand für eigene Teams nicht rechtfertigen, und dennoch benötigten diese Familien ein ausgefeiltes Know-how in den Bereichen Steuerplanung, Anlageverwaltung und Compliance.

Die heutigen Multi-Family-Offices erfüllen eine ähnliche Funktion, indem sie Familien, die sich ansonsten ausschließlich auf Privatbanken oder unabhängige Berater verlassen würden, Dienstleistungen in institutioneller Qualität anbieten. Professionelle Governance-Strukturen und Technologieplattformen ermöglichen es diesen gemeinsamen Modellen, personalisierte Dienstleistungen in großem Umfang anzubieten.

Phase 5: Digitalisierte Family Offices (Ende 20. - 21. Jahrhundert)

Eigentümer von Vermögenswerten: Globale Eliten verwalten Vermögensportfolios, die vielfältiger sind denn je. Sie sind nicht nur bestrebt, komplexe Vermögensmischungen zu verwalten - oft einschließlich alternativer Anlagen und Kryptowährungen -, sondern auch die Erben aufzuklären und Investitionen mit Nachhaltigkeitszielen in Einklang zu bringen. Im Vergleich zu den Vermögenseigentümern von früher sind die heutigen Vermögenseigentümer digital mit der Welt verbunden und erwarten einen sicheren Zugang zu aktuellen Informationen über ihre Portfolios in nahezu Echtzeit.

Struktur des Teams: Diverse professionelle Teams, darunter Finanzspezialisten, Cybersicherheitsexperten und Experten für Familienführung.

Kernfunktionen: Beaufsichtigung alternativer Anlagen (Private Equity, Risikokapital, digitale Vermögenswerte), umfassende Steuer- und Nachlassplanung, koordinierte Philanthropie. Auch das Management von Lifestyle-Dienstleistungen kann übernommen werden.

Governance-Ansatz: Formelle Vorstandsstrukturen und Familienräte, unterstützt durch digitale Plattformen zur Datenzentralisierung, Cloud-Systeme, die eine globale Koordination ermöglichen, und umfassende Cybersicherheitsprotokolle zum Schutz sensibler Informationen.

Operativer Geltungsbereich: Eine wirklich globale Vermögensverwaltung über mehrere Gerichtsbarkeiten hinweg, die die Erziehung der Familie und die Vorbereitung der Erben auf die Verantwortung für die Verwaltung des Vermögens umfasst.

Aktuelle Beobachtung: Moderne Family Offices sind mit einer beispiellosen Portfoliokomplexität konfrontiert - von traditionellen Vermögenswerten bis hin zu Private Equity, Risikokapital und digitalen Vermögenswerten in verschiedenen Rechtsordnungen. Wie ihre Vorgänger, die Schreibmaschinen und frühe Computer einsetzten, um ihre Arbeit besser erledigen zu können, nutzen die effektivsten Vermögensverwalter von heute fortschrittliche digitale Plattformen, die Routineaufgaben automatisieren und gleichzeitig aktuelle Erkenntnisse liefern.

Die Familien, die sich erfolgreich in der heutigen digitalen Landschaft bewegen, kombinieren technologische Raffinesse mit dem bewährten Schwerpunkt auf der Vorbereitung der Erben auf ihre spätere Verantwortung als Vermögensverwalter.

Technologie für den Erfolg eines modernen Family Office

Die heutigen Erbauer von Family Offices sind die Erben jahrhundertealter Innovationen in der Vermögensverwaltung. Jede historische Phase zeigt, wie die Vermögensverwaltungsteams ihre Ansätze an die sich verändernden Herausforderungen anpassten und dabei die Grundprinzipien beibehielten: Vertrauen, klare Kommunikation, professionelle Expertise und langfristiges Denken.

Diese modernen Fachleute können von hochentwickelten digitalen Plattformen profitieren, die die gleichen grundlegenden Herausforderungen angehen wie ihre Vorgänger: Informationskonsolidierung, klare Kommunikation und effiziente Abläufe. Die Altoo Wealth Platform ist ein Beispiel dafür, wie moderne Technologie traditionelle Hindernisse für eine effektive Vermögensverwaltung beseitigen kann.

ALBAPAZ, ein Multi-Familien-Büro, das im Jahr 2022 eröffnet wird, demonstriert diesen Ansatz in der Praxis. Die Mitbegründer erkannten, dass viele etablierte Family Offices unter "manuellen Prozessen" leiden, da sie auf Tabellenkalkulationen - in vielerlei Hinsicht das moderne Äquivalent zu handgeschriebenen Büchern - und fragmentierte Datensysteme angewiesen sind. Von Anfang an arbeitete ALBAPAZ mit Altoo zusammen, um seinen Kunden einen umfassenden Echtzeit-Einblick in komplexe Vermögensstrukturen mit bankfähigen und nicht-bankfähigen Vermögenswerten zu ermöglichen. Durch die Automatisierung der routinemäßigen Datenaggregation und -analyse kann sich das Team auf die strategische Beratung und den Aufbau von Beziehungen konzentrieren - die einzigartigen menschlichen Elemente des Geschäfts, die durch Technologie nicht ersetzt werden können.

Entdecken Sie die Altoo Wealth Platform und erfahren Sie, wie digitale Innovationen den Erfolg Ihres Family Offices unterstützen und gleichzeitig die bewährten Grundsätze der Vermögensverwaltung wahren können.