Wohlhabende Klientinen bevorzugen weibliche Berater

Wohlhabende Klientinen bevorzugen weibliche Berater

Nach Angaben der Boston Consulting Group kontrollierten Frauen im Jahr 2020 32% des weltweiten Vermögens, und ihr Anteil daran wird nach deren Prognosen mit einer durchschnittlichen jährlichen Wachstumsrate von 5,7% auf 97 Billionen USD im Jahr 2024 steigen.2

Etwa 25% der ultra-vermögenden Frauen haben ihren Reichtum ausschließlich als Erben erlangt, etwa 45% haben ihr eigenes Vermögen geschaffen, und der Rest hat den UHNW-Status durch eine Kombination aus Erbschaft und Unternehmertum erreicht. Ultra-vermögende Frauen verwenden einen großen Teil ihres Vermögens oft anders als Männer. Sie haben in der Regel ein starkes Interesse an Philanthropie, Sport, Kunst und Bildung.3

Auch weibliche Vermögensverwaltungskunden haben eine besondere Affinität zu diesem Thema:

Digitale Ttechnologien, insbesondere als Folge der Covid-19-Krise. Einem UBS-Bericht zufolge schätzen Frauen besonders die Möglichkeit, digitale Tools zu nutzen, um ein effizientes Gleichgewicht zwischen ihrem Privat- und Berufsleben herzustellen.4 Darüber hinaus hat eine Studie von EY ergeben, dass wohlhabende Frauen in Zukunft verstärkt digitale Kanäle nutzen wollen und von Fintechs, Robo-Advisors und anderen digitalen Investitionslösungen genauso begeistert sind wie Männer.5

Weibliche Berater, und Vermögensverwaltungsunternehmen, die nur wenige Frauen in ihren Teams haben, sollten diese Vorliebe zur Kenntnis nehmen. Laut einem Bericht der Carson Group spielen Frauen bei der Vermögensverwaltung zwar eine immer wichtigere Rolle.6 Die allgemeine Unterrepräsentation von Beraterinnen ist für die Vermögensverwaltungsbranche insgesamt nicht gut.

Die Ergebnisse unserer Studie "2023 Women in Wealth Management" unterstreichen die entscheidende Rolle, die Finanzberaterinnen in der heutigen Branche spielen. Neben den qualitativen Erkenntnissen unterstreichen die statistischen Daten die Notwendigkeit fortgesetzter Anstrengungen zur Verbesserung der Geschlechtervielfalt, zur Förderung von Sponsoring und zur Schaffung integrativer Kulturen. sagte Julie Ragatz, Vizepräsidentin für NextGen und Beraterentwicklungsprogramme bei der Carson Group.

HENRYs schätzen reibungslose, mühelose digitale Erlebnisse

HENRYs schätzen reibungslose, mühelose digitale Erlebnisse

Gutverdiener, die noch nicht reich sind (HENRYs), verdienen zwischen $250k und $500k pro Jahr. Für viele von ihnen ist es schwierig, Vermögen anzuhäufen, da sie den Großteil ihres Einkommens für Konsumausgaben, Bildungskosten und Wohnkosten statt für Investitionen verwenden. Diejenigen, die Geld für die Zukunft beiseite legen - in der Regel nach der Abzahlung ihrer Studenten- und Autokredite -, haben laut Equifax7 - werden wahrscheinlich in die Riege der vermögenden Privatpersonen (HNWI) aufsteigen.

Die HENRYs gehören zu den bevorzugten Zielgruppen der Luxusvermarkter, und sie verdienen auch Ihre Aufmerksamkeit. Vor allem wohlhabende junge Frauen: EY fand heraus, dass diejenigen, die sich an der HNWI-Schwelle mit einem Haushaltsvermögen von etwa $1,5 Millionen US-Dollar bewegen, am ehesten Ratschläge zur Verwaltung ihres Vermögens einholen.5 Wenn Sie mit einem HENRY während seiner ersten Schritte zum Aufbau eines bedeutenden Vermögens Vertrauen aufbauen, können Sie einen Kunden fürs Leben gewinnen.

Typische HENRYs haben lange Arbeitszeiten. Viele sind mit sozialen Medien aufgewachsen und schätzen benutzerfreundliche digitale Erfahrungen, die nicht zu viel Aufwand mit sich bringen, wenn es um ihre Finanzen geht. In Anbetracht der Tatsache, dass sich ein erheblicher Teil ihres Finanzlebens um das Ausgeben von Geld dreht, anstatt es zu sparen, ist es bemerkenswert, dass der gleiche Equifax-Bericht herausfand, dass HENRYs es bevorzugen, Rechnungen online und über mobile Geräte zu bezahlen und wiederkehrende Rechnungen automatisch auf Debit- oder Kreditkarten zu buchen.

Um starke Beziehungen zu zukünftigen HNWIs aufzubauen, sollten Sie ihnen helfen, die Herausforderungen zu meistern ihren Lebensstil mit ihrem finanziellen Vermögen in Einklang zu bringen, Schulden abzubauen und Ersparnisse zu erhöhen. Halten Sie Ihre Ratschläge kurz, einfach und datengestützt. Statistisch gesehen sind sie wahrscheinlich mit der Macht der Daten vertraut - die bestbezahlten Berufe in Europa liegen in datenintensiven Branchen wie IT und Energie 8 - aber nicht die Zeit haben, die Berichte zu sichten und sie zu interpretieren.

Empfänger von großen Vermögenstransfers suchen nach digital erweiterter, ganzheitlicher Beratung

Empfänger von großen Vermögenstransfers suchen nach digital erweiterter, ganzheitlicher Beratung

Im Rahmen des so genannten Großen Vermögenstransfers werden in den nächsten 20 Jahren $84 Billionen US-Dollar an Vermögenswerten vor allem die Hände der Baby-Boomer verlassen, wobei 85% davon an nach 1965 geborene Empfänger, d. h. die Generation X, die Millennials und die Generation Z, gehen.

Je jünger der Erbe ist, desto wahrscheinlicher ist es, dass er oder sie einen neuen Finanzberater sucht. Laut dem Unblu's 2023 Digital Wealth Management Outlook,9 beachtliche 80% der Millennials suchen nach dem Erben des elterlichen Vermögens nach einer neuen Quelle der Vermögensberatung.

Viele Millennials und Gen Z - ähnlich wie ihre HENRY-Kollegen - sind Digital Natives. Da sie mit der Technologie aufgewachsen sind, sind sie mit Online-Banking und Anlageplattformen vertraut und erwarten von ihren Finanzdienstleistern sofortige Selbstbedienungsoptionen, hyper-personalisierte Kommunikation und hervorragende digitale Erlebnisse.

Seit einigen Jahren wird immer deutlicher, dass jüngere Anleger bei ihren Vermögensentscheidungen auch andere als rein finanzielle Aspekte berücksichtigen. Bereits 2018 stellte MSCI fest, dass 90% der Millennials ihre Investitionen auf ihre Werte abstimmen wollen,10 und Morningstar haben festgestellt, dass viele Gen Xers diese Priorität 2019 teilen. 11

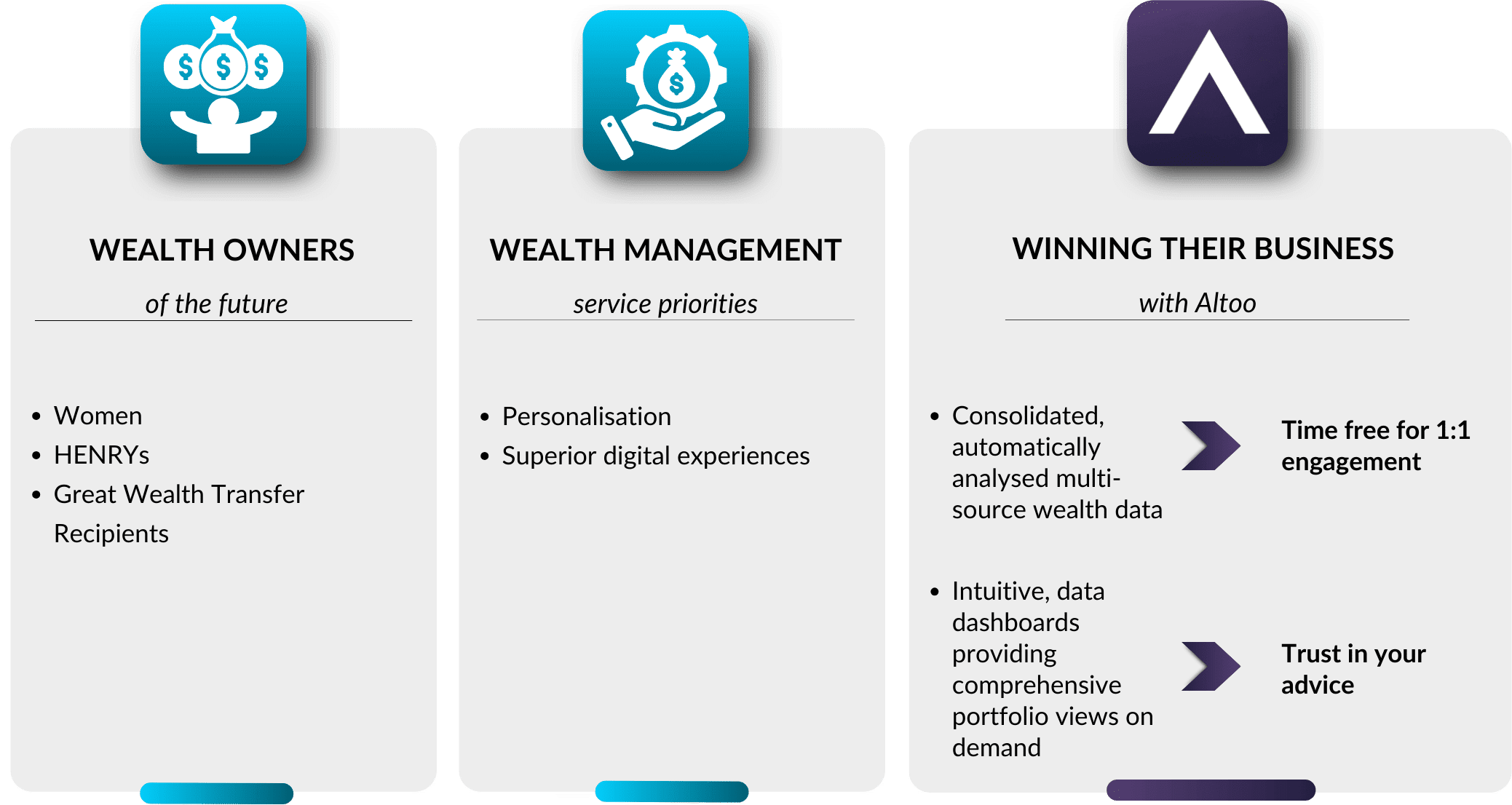

Dienstleistungsprioritäten für wohlhabende Frauen, HENRYs und Empfänger von großen Vermögenstransfers

Dienstleistungsprioritäten für wohlhabende Frauen, HENRYs und Empfänger von großen Vermögenstransfers

Laut einer anderen Studie von EY,12 die alle vielversprechenden Vermögensverwaltungskunden von morgen von Ihnen erwarten:

01 Personalisierte Dienstleistungen, die auf ihr zunehmend komplexes Finanzleben zugeschnitten sind

Persönliche Betreuung ist wichtig, besonders für Frauen. Simon-Kucher, ein weltweit tätiges Beratungsunternehmen, fand heraus, dass Frauen mit 30% höherer Wahrscheinlichkeit als Männer eine persönliche Finanzberatung bevorzugen und mit 25% höherer Wahrscheinlichkeit als Männer die Vorteile eines persönlichen Gesprächs erkennen.13 Außerdem erwarten junge Vermögenseigentümer jeden Geschlechts von Ihnen, dass Sie sich die Zeit nehmen, um ein ganzheitliches Verständnis ihrer Werte zu entwickeln und herauszufinden, wie ihre Finanzen diese am besten widerspiegeln können.

02 Herausragende digitale Erlebnisse

Die Art und Weise, wie Sie personalisierte Beratung anbieten - und wie die Kunden wissen, dass sie personalisiert ist -, wird in hohem Maße den Grad des Vertrauens bestimmen, den Sie aufbauen können. Neuartige hybride Modelle, die die eigenen Vermögensdaten der Kunden nutzen und durch digitale Kollaborationsmöglichkeiten verstärkt werden, werden Ihre Zugänglichkeit, Ihr Engagement und Ihre Glaubwürdigkeit verbessern. Die Empfehlungen des Technologieunternehmens Broadridge für Vermögensverwaltungsfirmen beinhalten die Einbeziehung digitaler Tools in jeden Aspekt ihrer Tätigkeit, insbesondere im Hinblick auf die Ausstattung der Berater mit grundlegenden Analysetools, die Daten aus allen Finanzbeständen der Kunden zusammenführen - und eine angemessene Schulung in deren Nutzung.14

Altoo: Präsentation von Portfolios nach dem Geschmack von morgen

Die Vorliebe für klare, einfache Antworten wird von allen vermögenden und sehr vermögenden Personen geteilt, unabhängig von ihrem Geschlecht oder ihrer Generation. Diese Vorliebe ist jedoch aufgrund des demografischen Wandels ins Rampenlicht gerückt.

Der Altoo-Wealth-Plattform soll Ihnen dabei helfen, Ihren Kundenstamm von heute und morgen zufrieden zu stellen. Es aggregierte Daten über den Besitz und die Schulden wohlhabender Personen, analysiert diese Daten automatischund stellt die Ergebnisse in klaren Visualisierungen dar, die in wenigen Sekunden erklärt und verstanden werden können. Die Software ermöglicht nicht nur die Gruppierung von Vermögenswerten nach anpassbaren Kriterien, die die persönlichen Überzeugungen jüngerer Anleger widerspiegeln, sondern automatisiert auch viele manuelle Aufgaben, damit Sie mehr Zeit für persönliche Gespräche haben, die besonders von vermögenden Frauen jeden Alters geschätzt werden. Das Onboarding ist schnell und einfach. Die meisten Vermögensverwaltungsfirmen und ihre vermögensstarken, aber zeitknappen Kunden sind innerhalb weniger Tage startklar. mit der Hilfe von Altoo-Spezialisten.

[Endnoten]

[1] World Ultra Wealth Report, Altrata

[2] Das nächste Jahrzehnt des Wohlstands der Frauen verwalten, BCG

[3] Die charakteristischen Merkmale ultra-reicher Frauen, Altrata

[4] Frauen-Gesundheit-2030, UBS

[5] Frauen und Reichtum: Das Plädoyer für einen maßgeschneiderten Ansatz, EY

[6] State of Women in Wealth Management Bericht 2023Carson-Gruppe

[7] Treffen Sie Henry - Gutverdiener, noch nicht reich, Equifax

[8] Welches sind die bestbezahlten Branchen in der EU?Eurostat

[9] Тhe Digital Wealth Management Ausblick 2023, Unblau

[10] Wischen Sie zum InvestierenMSCI

[11] Wischen Sie zum InvestierenMSCI

[12] Wenn Volatilität zu Komplexität führt, wie können Vermögensverwalter dann Chancen schaffen?, EY

[13] Frauen im Wealth Management, Simon-Kucher

[14] Ansprache der digitalen Generation, Broadridge