Um Ihr Portfolio zu erhalten, müssen Sie Risiken, die sich in drei große Kategorien einteilen lassen, wirksam verwalten: allgemeine Marktrisiken, denen alle Anleger ausgesetzt sind, spezifische Risiken, die nur für Ihr individuelles Portfolio gelten, und Risiken, denen Ihre Erben ausgesetzt sein könnten. Im Folgenden erfahren Sie, wie Sie diese Risiken verwalten können:

01 Diversifizierung der Anlageklassen zum Schutz vor Marktrisiken

Niemand kann erwarten, dass jede Investitionsentscheidung ein Gewinn ist. Sogar Warren Buffett hat bei einigen Investitionen Geld verloren, wie zum Beispiel bei der Investition in Paramount Pictures. Das Halten mehrerer Vermögenswerte in verschiedenen Anlageklassen stellt sicher, dass der Gesamtwert Ihres Portfolios auch dann steigt, wenn einige Titel eine unterdurchschnittliche Performance aufweisen.

Die Diversifizierung ist die bekannteste Strategie zur Vermögenserhaltung, und es gibt mehrere bewährte Ansätze, um sie umzusetzen. Zum Beispiel:

- Bei der strategischen Vermögensallokation geht es darum, ein Portfolio zu unterhalten, das sich aus festen Prozentsätzen bestimmter Anlageklassen zusammensetzt, die einem langfristigen Investitionsplan entsprechen.

- Bei der taktischen Vermögensallokation wird ein Portfolio dynamisch angepasst, um ein größeres Engagement in Anlageklassen zu erreichen, denen eine gute Performance über einen kürzeren Zeithorizont vorhergesagt wird.

- Die Core-Satellite-Allokation ist eine Mischung aus strategischem und taktischem Ansatz, wobei risikoärmere Core-Anlagen für längerfristiges Wachstum und risikoreichere Satellite-Anlagen für ihr kurzfristiges Aufwärtspotenzial ausgewählt werden.

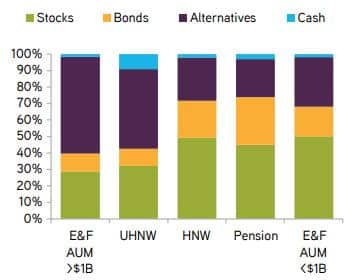

Im Jahr 2021 stellte die Private-Equity-Firma KKR fest, dass viele UHNWIs auf der Suche nach überdurchschnittlichen Renditen einen "Hantel"-Ansatz bei der Vermögensallokation verfolgen, wobei der überwiegende Teil ihres Vermögens in alternativen Anlagen (wie Private Equity und Immobilien) und Bargeld angelegt ist.

Quelle: KKR, 2001

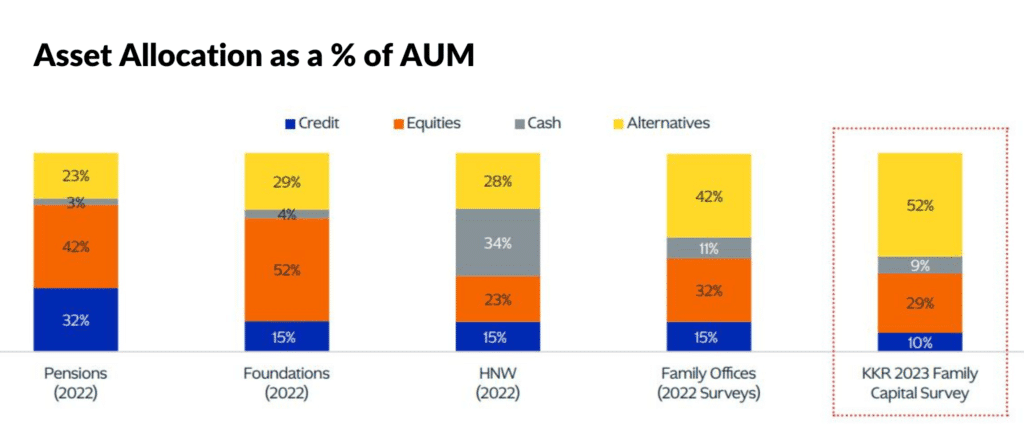

Laut KKR bleibt die Vorliebe der UHNWIs für alternative Anlagen bis 2023 bestehen, wenn die Firma Family Offices findet. auf die sich laut Capgemini 93% der UHNWIs bei Mehrwertdiensten verlassen - 52% ihres Portfolios in Vermögenswerte zu investieren, von denen erwartet wird, dass sie sich besser entwickeln als der Markt.

Quelle: KKR, 2023

02 Identifizierung und Management von Risiken im Zusammenhang mit bestimmten Vermögenswerten

Sobald Sie festgelegt haben, welche Arten von Vermögenswerten Sie im Rahmen einer Diversifizierungsstrategie halten wollen, führen Entscheidungen für bestimmte Vermögenswerte häufig zu Risiken, die von Fall zu Fall analysiert und gesteuert werden müssen. Zum Beispiel:

- Immobilien haben im Allgemeinen ähnliche Merkmale, aber keine Immobilie gleicht der anderen. Um jede Immobilie angemessen zu versichern, muss man ihr Alter, ihren Zustand, ihren Marktwert usw. genau kennen. Einige UHNWIs, wie Warren Buffett (wie von seinem ehemaligen Geschäftspartner Charlie Munger vorgeschlagen), entscheiden sich dafür, ihre Immobilien selbst zu versichern. Dazu müssen sie über ausreichende finanzielle Mittel verfügen, um potenzielle Schäden zu decken, ohne sich auf eine Versicherungsgesellschaft verlassen zu müssen.

- Wechselkursschwankungen können sich auf die Wertentwicklung der Aktien eines bestimmten Unternehmens auswirken. Die Absicherung gegen solche Schwankungen mit Termingeschäften oder Optionskontrakten kann dazu beitragen, dieses Risiko zu mindern.

- Die relative Performance einer Anleihe mit längerer Laufzeit wird durch steigende Zinsen besonders beeinträchtigt. Eine Mischung aus Anleihen mit verschiedenen Laufzeiten kann vor diesem Risiko schützen.

03 Stellen Sie sich vor, wie Sie Ihr Vermögen erhalten können, nachdem es in die Hände anderer gelangt ist, und planen Sie es.

Tod oder Erwerbsunfähigkeit sind keine angenehmen Themen, aber eine Notfallplanung ist unerlässlich, um sicher zu sein, dass Ihr Vermögen erhalten bleibt, unabhängig davon, ob Sie es selbst verwalten oder nicht. Diese Planung ist zwar sehr individuell, aber als Faustregel sollten Sie sicherstellen, dass Sie eine solche Planung erstellt und regelmäßig überprüft haben:

- Ihr Testament und Ihr Nachlassplan.

- Eine dauerhafte Vollmacht, die mindestens einer Person Ihres Vertrauens die Befugnis erteilt, Ihre finanziellen Angelegenheiten zu regeln, wenn Sie handlungsunfähig werden.

Beachten Sie auch, dass Ihr Vermögen vielleicht am stärksten gefährdet ist, wenn es nicht mehr unter Ihrer Kontrolle ist. Erbschaftssteuern und Erben, die die ersten beiden oben genannten Empfehlungen zum Vermögenserhalt nicht befolgen, können Ihr Vermögen erheblich schwächen. Um die potenziellen Nachteile solcher unerwünschten Szenarien zu minimieren, verfolgen viele UHNWIs langfristige Strategien zur Vermögenserhaltung, die sich auf Folgendes stützen:

- Der Einsatz von Trusts bei der Nachlassplanung. Treuhandgesellschaften können viele Formen annehmen, wobei einige in der Lage sind, Vermögen vor Erbschafts- oder Vermögensübertragungssteuern zu schützen und Richtlinien für Ausschüttungen und Investitionen festzulegen, um das Vermögen über mehrere Generationen zu erhalten.

- Förderung der Kommunikation und des verantwortungsvollen Umgangs mit dem Vermögen unter den Erben. Gemeinsame persönliche Werte, finanzielle Ziele und Erwartungen gehören zu den wichtigsten Instrumenten Ihrer Erben, um das von Ihnen aufgebaute Vermögen zu bewahren. Eine formale Dokumentation, die einen gemeinsamen Ansatz für die Vermögensverwaltung, Philanthropie und Konfliktlösung festlegt, kann dabei helfen.

Erfolgreiche Umsetzung von Strategien zur Vermögenserhaltung mit Altoo

Die Altoo Wealth Platform ist eine digitale Vermögensverwaltungsplattform, die Finanzdaten aus verschiedenen Quellen automatisch konsolidiert, analysiert und visualisiert. Sie unterstützt UHNWIs bei der Vereinfachung ihrer komplexen Portfolios aus bankfähigen und nicht bankfähigen Vermögenswerten, darunter Immobilien, Aktien, festverzinsliche Instrumente, Private Equity und Sammlerstücke. Für gut diversifizierte Anleger, die ihr Vermögen bewahren wollen, bietet die Plattform:

- Leicht verständliche, aktuelle und abrufbare Einblicke in jeden Aspekt ihres Vermögens. Diese Fähigkeit ist für einen datengesteuerten Ansatz bei der Erhaltung von Portfolios, der Beibehaltung von Allokationsmischungen und der schnellen Identifizierung von Investitions- und Desinvestitionsmöglichkeiten unerlässlich.

- Sichere, zentralisierte digitale Speicherung von Versicherungspolicen, Zuteilungsvereinbarungen und anderen wichtigen Dokumenten im Zusammenhang mit bestimmten Vermögenswerten.

- Die Möglichkeit, Informationen über das Vermögen auf sichere Weise mit Familienmitgliedern und Beratern zu teilen und zu kommunizieren. Für den Zugang zur Plattform kann eine bis zu dreifache Authentifizierung verlangt werden, die den Beteiligten nach Bedarf gewährt werden kann und den Erben einen schrittweisen Zugriff auf das Vermögen im Einklang mit den Zielen der Nachlassplanung ermöglicht.

- Und mehr!

Wenn Sie wissen möchten, wie wir Ihnen helfen können, Ihr Vermögen kurz- und langfristig zu sichern, wenden Sie sich bitte an uns.