Sie kennen den Wert Ihrer Private-Equity-Beteiligungen, Ihres Immobilienbesitzes und Ihrer Risikokapitalbeteiligungen. Aber wissen Sie auch, wann diese Vermögenswerte Kapital erfordern - oder zurückgeben - werden? Der Unterschied zwischen reaktiver Improvisation und proaktiver Planung liegt nicht in einem ausgefeilten Treasury-Management. Es ist die Behandlung Ihrer konsolidierten Vermögensinformationen als strategisches Gut. Speziell entwickelte Technologie verwandelt fragmentierte Bestände in vorausschauende Liquiditätsprognosen und verwandelt das Cashflow-Management von einer Krisenreaktion in einen Wettbewerbsvorteil.

Universitätsstiftungen wie die von Yale und Stanford übertreffen regelmäßig die meisten privaten Portfolios, oft mit beträchtlichem Vorsprung. Das Geheimnis ist nicht nur der Zugang zu exklusiven Anlagen oder brillanten Managern. Das eigentliche Unterscheidungsmerkmal ist etwas Grundlegenderes: ein disziplinierter, datengesteuerter Ansatz für das Portfoliomanagement, bei dem die Informationsinfrastruktur ebenso ernst genommen wird wie die Auswahl der Anlagen. Die meisten Familien verwalten acht- oder neunstellige Portfolios mit Instrumenten, die in einem institutionellen Umfeld undenkbar wären. Doch die Lücke schließt sich, da speziell entwickelte Technologien institutionelle Fähigkeiten in die Reichweite von Privatvermögen bringen.

Im Jahr 2025 werden schätzungsweise 142.000 Millionäre ins Ausland abwandern, so der jüngste Bericht von Henley & Partners über die Migration von Privatvermögen. Allein das Vereinigte Königreich sieht sich mit einer Nettoabwanderung von 16.500 vermögenden Personen konfrontiert - der größte Exodus, den ein Land seit Beginn der Aufzeichnungen erlebt hat. Dubai, die Schweiz und Singapur nehmen jedes Jahr Tausende mehr auf. Die "Great Wealth Migration", wie einige sie nennen, ist in vollem Gange. Das Ergebnis ist eine größere physische Mobilität ohne größere Vermögenskonsolidierung. Technologie zur Konsolidierung der Daten über verschiedene Vermögenswerte kann diese Lücke schließen.

Das politische Klima für nachhaltige Finanzen hat sich in den Vereinigten Staaten abgekühlt. Die Rückkehr von Donald Trump ins Weiße Haus hat die Unterstützung für Umwelt-, Sozial- und Governance-Politik (ESG) geschwächt. Die Mittelzuflüsse zeigen, dass der Enthusiasmus bei einigen institutionellen Anlegern nachgelassen hat. Aus der Sicht von Family Offices sieht das Bild jedoch ganz anders aus. Diese privaten Vehikel, die das Vermögen von sehr wohlhabenden Familien verwalten, halten weiterhin an nachhaltigen Investitionen fest.

Family Offices bauen ihr Dienstleistungsangebot rapide aus, wobei sich Family Engagement und Bildung als die am häufigsten hinzugefügte Dienstleistung seit 2023 erweist. Hinter diesem Trend verbirgt sich eine komplexe Realität: Erfolgreiches Engagement für Familien erfordert, dass man über die traditionellen Bildungsansätze hinausgeht, um eine aktive Beteiligung zu ermöglichen, Lernbedürfnisse zu befriedigen, die über die Finanzen hinausgehen, und die Herausforderungen global verteilter Familien zu bewältigen.

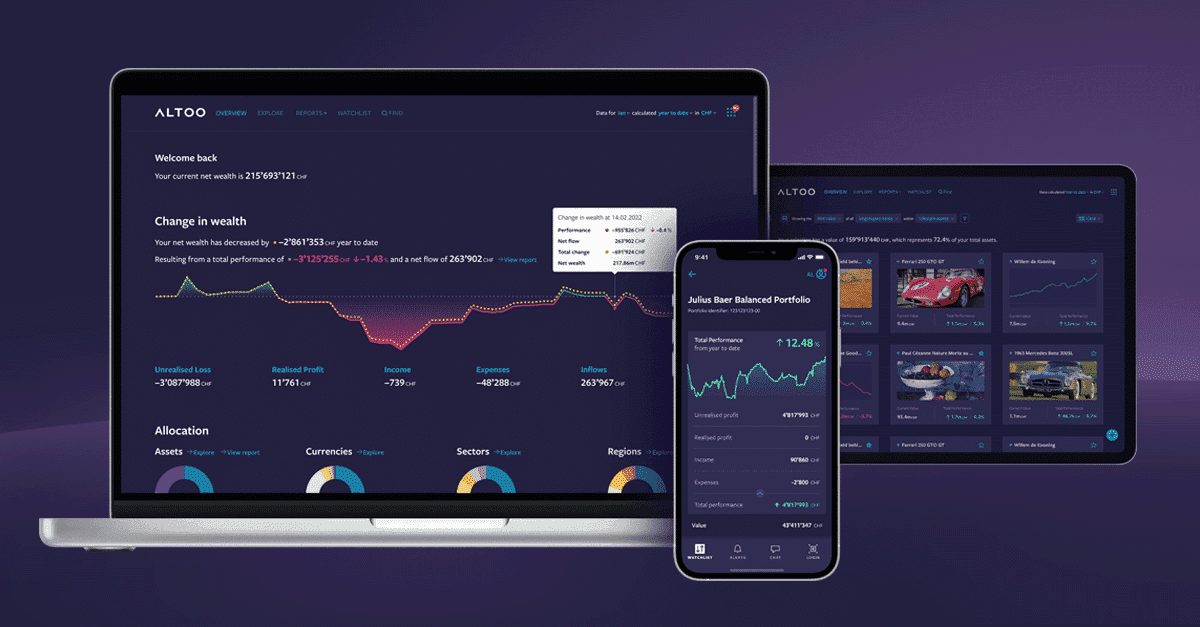

Family Offices rekrutieren häufig Talente aus Investmentbanken, Private-Equity- und Vermögensverwaltungsfirmen. Im Rahmen von Family Offices haben diese Fachleute jedoch mit Herausforderungen zu kämpfen, die in anderen Bereichen der Finanzbranche weniger üblich sind: die Steuerung der Familiendynamik, die Überbrückung von Wissenslücken zwischen den Generationen und der Ausgleich zwischen aktiven Geschäftsinteressen und Anlageportfolios. Hochentwickelte digitale Vermögensplattformen bieten eine Lösung, um Family-Office-Experten in diesem komplexen Umfeld zum Erfolg zu verhelfen.

Der globale Family-Office-Markt hat die $20.13 Milliarden Wert und wird voraussichtlich auf $27,61 Milliarden bis 2030. Dieses Wachstum spiegelt einen grundlegenden Wandel in der Art und Weise wider, wie sehr vermögende Familien an die Vermögensverwaltung herangehen, weg von der einfachen Verwaltung hin zur strategischen Wertschöpfung über Generationen hinweg.

Für viele Family Offices sind die Risiken nicht mehr theoretisch. Die Governance ist informell, die Berichterstattung verzögert sich, und die Portfolios werden von Quartal zu Quartal komplexer. Dennoch verlassen sich viele immer noch auf einfache Tabellenkalkulationen, um Milliardenbeträge zu erfassen. Nach Angaben von Copia Wealth, die sich auf Daten von KPMG aus dem Jahr 2025 berufen, verwenden mehr als 57% der weltweiten Family Offices weiterhin allgemeine Tools wie Excel für die wichtigsten Finanzberichte.

Family Offices waren einst diskrete Hüter von Generationen von Vermögen. Im Jahr 2025 sind sie schnelllebige, kapitalkräftige Akteure, die die globalen Anlagemärkte umgestalten. Nach Angaben von UBS verwaltet ein durchschnittliches Family Office heute ein Vermögen von rund 1,1 Milliarden US-Dollar. Mit über 3.000 Single-Family Offices weltweit, die mehr als 4,7 Billionen USD verwalten, übertrifft ihre Präsenz die der institutionellen Anleger (UBS Global Family Office Report, 2025).

Aus einem sanften Plätschern ist eine bewusste Strömung geworden. Vermögende Familien, die in Europa verankert sind, weiten ihre Aktivitäten im Bereich des Privatvermögens stillschweigend auf Zentren wie Dubai und Singapur aus. Dabei handelt es sich nicht um einen Rückzug aus der Schweiz, die nach wie vor ein Eckpfeiler des globalen Treuhandwesens ist, sondern um eine strategische Ausweitung. Die Landkarte der Vermögensverwaltung wird nicht neu gezeichnet, sondern mit neuen Zentren überlagert. Das Motiv dafür ist nicht die Abneigung gegen Traditionen, sondern der Wunsch nach Gerichtsbarkeiten, die Flexibilität, Klarheit und Wahlfreiheit bieten. Wie ein Berater gegenüber der Financial Times erklärte, können Family Offices in Dubai "ruhiger sein. Das ist wünschenswerter

Die Vererbung von Reichtum bietet Chancen, aber oft um den Preis der Autonomie. In ganz Europa geht eine Generation von Erben ihren eigenen unternehmerischen Weg und schafft dabei den Spagat zwischen der Freiheit, innovativ zu sein, und der Last der familiären Erwartungen. Sie stehen vor der schwierigen Aufgabe, unabhängige Unternehmen zu gründen, die ihren persönlichen Ehrgeiz befriedigen, aber dennoch im Erbe der Familie verankert bleiben. Wie ein Schweizer Erbe an einem UBS-Roundtable sagte: "Ich wollte etwas Eigenes aufbauen, aber das Fundament, das mich hierher gebracht hat, respektieren".

Die Entscheidung, ob ein Family Office gegründet werden soll, ist oft eine der wichtigsten Entscheidungen, die wohlhabende Familien treffen. Diese Entscheidung wird von einer Vielzahl von Faktoren beeinflusst. In diesem Artikel untersuchen wir drei davon, indem wir vier wohlhabende Familien und ihre Ansätze zur Verwaltung ihres Vermögens vergleichen.

María Asunción Aramburuzabala gründete das Family Office Tresalia Capital, nachdem ihr Vater Pablo - geschäftsführender Vizepräsident der Grupo Modelo, des Corona-Bierherstellers, den sein eigener Vater Felix nach der mexikanischen Revolution gegründet hatte - 1995 im Alter von 63 Jahren unerwartet an Krebs starb, ohne dass eine Nachfolgeregelung getroffen worden war. Heute ist sie mit einem geschätzten Vermögen von $8,2 Milliarden die reichste Frau Mexikos und die zweitreichste Lateinamerikas nach der chilenischen Bergbaumagnatin Iris Fontbana. Aus ihrer Geschichte lassen sich drei wertvolle Lehren für die heutigen Family-Office-Gründer ziehen.

Family Offices stehen heute vor zwei Herausforderungen, die scheinbar gegeneinander arbeiten: talentierte Mitarbeiter zu halten und die Kosten zu kontrollieren. Jüngste Untersuchungen der Branche zeigen, dass dieses Phänomen weit verbreitet ist. Einfach nur höhere Gehälter zu zahlen, ist nicht die Lösung. Der Weg in die Zukunft besteht darin, in moderne Technologien zu investieren, die die Arbeitsweise von Family Offices verändern.

Seit Jahrhunderten verlassen sich sehr wohlhabende Familien bei der Verwaltung ihrer finanziellen Angelegenheiten auf spezielle Teams. Die Methoden, der Handlungsspielraum und die Komplexität dieser Teams haben sich als Reaktion auf die wirtschaftlichen Veränderungen, den technologischen Fortschritt und die sich entwickelnden globalen Möglichkeiten erheblich weiterentwickelt. Durch die Untersuchung dieser Veränderungen können wir wertvolle Lehren für Vermögensinhaber ziehen, die in der heutigen Zeit Family Offices aufbauen.

Nach Angaben des Global Impact Investing Network (GIIN) werden im Jahr 2024 mehr als $1 Billionen an verwalteten Vermögenswerten darauf ausgerichtet sein, neben finanziellen Erträgen auch sozialen und ökologischen Nutzen zu erzielen. Was sind die beliebtesten Formen dieser Anlagen und wie gehen Family Offices an sie heran? Dieser Artikel fasst die wichtigsten Informationen zusammen.

Die Verwaltung des Vermögens einer Familie war noch nie so anspruchsvoll wie heute. Die Komplexität des Portfolios steigt ebenso wie die Erwartungen an Transparenz, digitalen Zugang und die Bereitschaft zur Einhaltung von Vorschriften. Für Family-Office-Fachleute sind traditionelle Ansätze, die regelmäßige Treffen zur Überprüfung von Tabellenkalkulationen und Unterlagen beinhalten, nicht mehr ausreichend. Glücklicherweise können Finanztechnologieunternehmen (Fintechs) den Beratern dabei helfen, die Erwartungen von Vermögensinhabern im digitalen Zeitalter zu erfüllen. In diesem Artikel beleuchten wir, wie das Fintech-Unternehmen, das wir am besten kennen - unseres -, genau das tut.

Wir glauben, dass Ihnen Folgendes gefallen könnte

Sie kennen den Wert Ihrer Private-Equity-Beteiligungen, Ihres Immobilienbesitzes und Ihrer Risikokapitalbeteiligungen. Aber wissen Sie auch, wann diese Vermögenswerte Kapital erfordern - oder zurückgeben - werden? Der Unterschied zwischen reaktiver Improvisation und proaktiver Planung liegt nicht in einem ausgefeilten Treasury-Management. Es ist die Behandlung Ihrer konsolidierten Vermögensinformationen als strategisches Gut. Speziell entwickelte Technologie verwandelt fragmentierte Bestände in vorausschauende Liquiditätsprognosen und verwandelt das Cashflow-Management von einer Krisenreaktion in einen Wettbewerbsvorteil.

Universitätsstiftungen wie die von Yale und Stanford übertreffen regelmäßig die meisten privaten Portfolios, oft mit beträchtlichem Vorsprung. Das Geheimnis ist nicht nur der Zugang zu exklusiven Anlagen oder brillanten Managern. Das eigentliche Unterscheidungsmerkmal ist etwas Grundlegenderes: ein disziplinierter, datengesteuerter Ansatz für das Portfoliomanagement, bei dem die Informationsinfrastruktur ebenso ernst genommen wird wie die Auswahl der Anlagen. Die meisten Familien verwalten acht- oder neunstellige Portfolios mit Instrumenten, die in einem institutionellen Umfeld undenkbar wären. Doch die Lücke schließt sich, da speziell entwickelte Technologien institutionelle Fähigkeiten in die Reichweite von Privatvermögen bringen.

Im Jahr 2025 werden schätzungsweise 142.000 Millionäre ins Ausland abwandern, so der jüngste Bericht von Henley & Partners über die Migration von Privatvermögen. Allein das Vereinigte Königreich sieht sich mit einer Nettoabwanderung von 16.500 vermögenden Personen konfrontiert - der größte Exodus, den ein Land seit Beginn der Aufzeichnungen erlebt hat. Dubai, die Schweiz und Singapur nehmen jedes Jahr Tausende mehr auf. Die "Great Wealth Migration", wie einige sie nennen, ist in vollem Gange. Das Ergebnis ist eine größere physische Mobilität ohne größere Vermögenskonsolidierung. Technologie zur Konsolidierung der Daten über verschiedene Vermögenswerte kann diese Lücke schließen.

Falls Sie es verpasst haben

Wahrscheinlich sind Sie bestrebt, die Wertentwicklung jedes Vermögenswerts in Ihrem Portfolio zu verfolgen, von Aktien über Immobilien bis hin zu privaten Anlagen. Aber es gibt einen Vermögenswert, der messbare Erträge generiert, der wahrscheinlich nirgendwo in Ihren Vermögensaufstellungen erscheint: Ihre Daten selbst. Sie sind ein leistungsfähiger Vermögenswert, der Rendite generiert. Fortschrittliche Technologieplattformen ermöglichen es Vermögenseigentümern, diesen beträchtlichen Wert zu erschließen, indem sie Daten mit der gleichen Strenge behandeln, die sie auch bei anderen Investitionen anwenden.